| На сайте БухПомощник.Ру Вы найдете полезную информацию, в каком виде и по какой форме подавать заявления, справки, письма, уведомления, пояснения, все те документы, которые могут потребовать налоговые органы или внебюджетные фонды. Если, Вам нужна помощь по вопросам налогообложения или бухгалтерского учета, Вам необходимо получить консультацию или полезный совет, задавайте вопрос, мы обязательно ответим. |

Наш блог новостей

| Интернет бизнес для начинающих | |

| Бесплатная школа интернет бизнеса для начинающих Тренинг приглашает пройти обучение. | |

| 11.09.2012 | читать подробнее |

Налоговый календарь

Октябрь 2018

| ПН | ВТ | СР | ЧТ | ПТ | СБ | ВС |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 | 31 | ||||

| << | >> | |||||

Необходимо сообщить инспекции численность работников, от которой зависит порядок сдачи отчетности

Какой документ понадобится для налоговой

Надо сдать в инспекцию сведения о среднесписочной численности работников за календарный год. Этот документ в начале каждого года необходимо подать всем без исключения компаниям. Независимо от количества сотрудников и организационно-правовой формы. Те компании, среднесписочная численность работников которых не превышает 100 человек, вправе представлять налоговую отчетность на бумаге. Все остальные организации обязаны передавать декларации в электронном виде по телекоммуникационным каналам связи (п. 3 ст. 80 НК РФ).

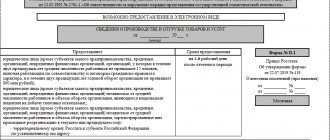

По какой форме составить

Форма сведений о среднесписочной численности работников утверждена приказом ФНС России от 29.03.07 № ММ-3-25/174 @ . Официальные рекомендации по ее заполнению можно найти в письме ФНС России от 26.04.07 № ЧД-6-25/[email protected]

В какие сроки направить в инспекцию

По общему правилу сведения надо представить не позднее 20 января каждого года за предыдущий календарный год. Если компания только что создана либо реорганизована, то нужно подать сведения по той же форме не позднее 20-го числа месяца, следующего за месяцем, в котором зарегистрирована новая организация или произведена реорганизация. Особо отметим: в последнем случае по окончании года (не позднее 20 января) надо будет подать сведения еще раз. Надо сказать, что за непредставление этого документа в налоговую штраф с компании небольшой – 200 рублей (п. 1 ст. 126 НК РФ). От руководителя или главбуха могут еще потребовать административный штраф на основании части 1 статьи 15.6 КоАП РФ. Но проще, конечно, направить бумагу, чем осложнять отношения с налоговой. Что обязательно должно быть в документе Вопросы при заполнении формы обычно возникают при формировании данных о самой среднесписочной численности и о дате, по состоянию на которую ее надо отражать. В качестве даты, по состоянию на которую указывается среднесписочная численность работников, проставляют 1 января года, следующего за календарным годом, по итогам которого рассчитан показатель. Исключение предусмотрено только для вновь созданных (реорганизованных) компаний. Они в этой строке указывают 1-е число месяца, следующего за месяцем создания или реорганизации (то есть госрегистрации). Среднесписочная численность работников рассчитывают в соответствии с указаниями по заполнению формы федерального государственного статистического наблюдения № 1-Т «Сведения о численности и заработной плате работников » (утверждены приказом Росстата от 13.10.08 № 258). Показатель определяется так: суммируется среднесписочная численность работников за все месяцы отчетного года, полученная сумма делится на 12. Последнее действие, заметим, при подаче сведений по итогам года надо производить и в том случае, если компания создана не с начала года (п. 11.6 приказа № 258). А чтобы рассчитать среднесписочную численность работников за месяц, складывают списочную численность сотрудников за каждый календарный день месяца, включая праздничные (нерабочие) и выходные дни, а затем делят полученный результат на число календарных дней месяца (п.

Сведения о среднесписочной численности сроки сдачи сведений

Форма КНД 1110018 «Сведения о среднесписочной численности работников за предшествующий календарный год» (утверждена приказом ФНС от 29.03.2007 № ММ-3-25/) должна предоставляться в налоговый орган не позднее 20 числа месяца, следующего за отчетным годом.

Вновь созданные или реорганизованные организации отчитываются не позднее 20 числа месяца, следующего за месяцем, в котором организация создана (реорганизована). При этом по итогам неполного года ими также передаются эти сведения в общие сроки — до 20 января.

Следовательно, отчитаться по ССЧ за 2020 год нужно не позднее 20 января 2020 года.

Ищем среднее

Среднесписочная численность работников — это суммарное количество работников предприятия за определенный отрезок времени. Таким периодом может быть год, квартал, полугодие или месяц.

При подсчете среднесписочной численности нельзя забывать, что требования Росстата и налоговой инспекции к отчету ССЧ отличаются от требований ПФР и ФСС. В первом случае в сведения не включаются внешние совместители и те, кто трудится по договору подряда или гражданско-правовому договору. Внутренние совместители подсчитываются только один раз — по основному месту. Сведения по среднесписочной численности работников, подаваемые в ПФР и ФСС, включают обе эти категории работников. В этом случае у совместителей учитывается и основная, и дополнительная загруженность.

https://youtu.be/chon5wn-BQI

Актуальный бланк отчета и рекомендации по заполнению

Бланк разрешается заполнить на компьютере или вручную. Если выбираете ручное заполнение, используйте черные, синие или фиолетовые чернила. Исправления корректирующими средствами запрещены.

Теперь подробнее о правилах заполнения содержимого формы КНД 1110018. Обязательными для заполнения являются:

- Основные реквизиты организации: ИНН, КПП, полное наименование или ИНН и Ф.И.О. индивидуального предпринимателя.

- Реквизиты территориального подразделения ИФНС, в которое предоставляется отчет: полное название ведомства и четырехзначный код.

- Дата, по состоянию на которую рассчитан основной показатель. По этому поводу возникало много вопросов, и теперь в самом бланке есть подсказка: если отчет подготовлен за прошедший календарный год, указывать надо 1 января текущего года, а недавно зарегистрированные предприятия указывают первое число месяца, следующего за месяцем регистрации.

- Численность наемных работников, рассчитанная с учетом требований Указаний, утверждённых Приказом Росстата от 22.11.2017 № 772.

Кого включать в численность для отчёта

Расчёт среднесписочной численности в 2020 году производится согласно Указаниям, утвержденным приказом Росстата от 22.11.2017 № 772. В Указаниях перечислены категории работающих, которых включают в численность для отчёта, и тех, которые в расчёте не учитываются.

Много споров возникает по поводу внесения в СЧР информации об единственном учредителе, который работает без трудового договора и не получает зарплату. Надо ли учитывать его в количестве работающих, ведь он выполняет административные функции по руководству ООО? Нет, не надо, по этому вопросу есть четкий ответ в пункте 78 (ж) Указаний.

Среднесписочная численность рассчитывается только в отношении персонала, принятого по трудовому договору. В этом главное отличие этого показателя от отчётов в фонды, где учитывают ещё и работников, оформленных по договору гражданско-правового характера. При этом срок работы по трудовому договору значения не имеет, в сведения СЧР вносят всех, кто выполняет постоянную, временную или сезонную работу. Отдельно учитывают тех, кто оформлен на полную ставку и тех, кто отрабатывает неполный рабочий день.

Подробнее: Как рассчитать среднесписочную численность работников

В общем случае среднесписочная численность определяется путем сложения количества работников списочного состава за каждый месяц отчётного года и деления полученной суммы на 12. Итоговый результат указывают в целых единицах, т.к. он означает количество работающих человек в штате.

Бесплатная программа для подготовки деклараций

Чтобы быстро и правильно подготовить отчетную форму, существует множество специальных программ. ФНС рекомендует нам одно из таких бесплатных ПО – Налогоплательщик ЮЛ. Далее рассмотрим алгоритм заполнения отчета в этом ресурсе.

Первым делом следует проверить, не появилось ли новое обновление программы с тех пор, как она была установлена на вашем компьютере. Не секрет, что постоянно вносятся какие-то налоговые изменения, и естественно, программа дорабатывается.

Самый надежный способ это проверить – зайти на официальный сайт федеральной налоговой службы. Здесь же вы можете скачать инсталляционный файл актуальной версии Налогоплательщик ЮЛ.

Есть небольшой нюанс: если скачать самое последнее обновление, оно может не установиться на вашу версию. Поэтому актуальную версию нужно ставить прежде обновления. По состоянию на конец 2020 года актуальны корневая версия 4.64 и обновление к ней 4.64.3.

Среднесписочная численность работников в 2018 году

Компании, получающие такие счета-фактуры, обязаны перейти на передачу среднесписочной численности работников в электронной форме с 01.01.2015 г.

Среднесписочная численность работников представляется в Налоговую инспекцию при открытии общества с ограниченной ответственностью по форме № 1-Т (одна из форм государственного статистического наблюдения). По общему правилу сведения в форме заполняются налогоплательщиком. Некоторые графы в конце формы заполняются работником Налоговой инспекции.

Юристы уже несколько лет работают в данной сфере. Юристы нашей компании предлагают вам квалифицированную юридическую помощь по следующим направлениям:

- Юридические консультации;

- Оформление документов;

- Представительство интересов в суде;

- Представительство в органах государственной власти;

- Разрешение споров.

За получением квалифицированной юридической помощи обращайтесь к юристам .

Алгоритм заполнения ССЧ с помощью программы Налогоплательщик ЮЛ

Когда выбран (внесен) нужный работодатель, устанавливаем отчетный период. Для этого нажимаем кнопку сменить отчетный период в правом верхнем углу главного окна. В открывшейся таблице выбираем следующие параметры: 2020 год: именно год, так как отчет годовой, а не квартальный (иначе нужная форма не откроется).

Затем в правой части верхней панели выбираем «Документы», и в открывшемся меню — «Налоговая отчетность»

Следующий шаг: Нажимаем кнопку «Создать» и открываем таблицу всех годовых отчетных форм. Выбираем: Сведения о среднесписочной численности работников за предшествующий календарный год.

Дважды кликаем по выбранной форме или внизу справа нажимаем кнопку «Выбрать». Перед нами открывается нужная форма с уже заполненными основными реквизитами.

Вручную осталось заполнить буквально две строчки.

Считаем по головам

Среднесписочная численность основывается на численности списочной. Этот свод данных показывает полный состав сотрудников, включая тех, кто находится на больничном, в отпуске или командировке. В списочную численность не включают только сотрудников, которые находятся в отпуске по уходу за ребенком, в отпуске по беременности и родам и в учебном неоплачиваемом отпуске.

Списочная численность всегда составляется на определенную дату: первый или последний день месяца. Выходные и праздничные дни считаются по показателям предыдущего рабочего дня.

Программа Контур-Персонал может сформировать сведения о среднесписочной численности за каждый месяц в периоде в разрезе по типам персонала, категориям работников

Узнать больше

Сведения о среднесписочной численности 2019 образец

Программа предусматривает предварительную проверку на корректность заполнения документа. Для этого на главной панели нужно нажать кнопку «Контроль».

Когда бланк правильно заполнен, и проверка это подтвердила, его можно сохранить, распечатать или выгрузить для отправки электронно.

Сведения о среднесписочной численности организации должны сдаваться по общему правилу в электронном виде, но если в организации работает менее 25 человек – отчеты можно сдавать как через интернет, так и на бумаге.

Расчет за полные рабочие дни

Поэтапно рассмотрим, как рассчитывать среднесписочную численность работников предприятия. Начните со сведений о количестве сотрудников, отработавших полные дни. Суммируем данные за месяц и делим получившуюся сумму на количество календарных (!) дней месяца. То есть в январе мы делим на 31, в феврале — на 28 (29) и так далее вне зависимости от того, сколько было праздничных / выходных / рабочих дней.

Пример расчета среднесписочной численности работников: в организации трудится 47 человек, в июле 29 из них отработали 31 день, 15 человек по 20 дней, 3 человека вышли только в последние 4 дня.

ССЧ будет выглядеть так: (29 * 31) + (15 * 20) + (3 * 4) = 1211 / 31 = 39,06

Подают ли среднесписочную при регистрации (открытии) ИП?

Многих индивидуальных бизнесменов волнует вопрос о том, подают ли среднесписочную при открытии ИП. Правила подачи данной отчетности по сотрудникам касаются абсолютно всех индивидуальных бизнесменов вне зависимости от того, на каком налоговом режиме ведется работа.

Однако в 2014 году были внесены некоторые изменения в требования для ИП, согласно которым теперь от этой необходимости избавлены бизнесмены, работающие самостоятельно. Это вполне логично, поскольку при отсутствии у ИП сотрудников не на кого подавать среднесписочную численность.

Остальным предпринимателям придется подавать этот документ, который обязательно предоставляется для рассмотрения сотрудникам контролирующих организаций на определенном бланке. Отчет необходимо подавать только на бланке по форме КНД 111 10018.

В заполнении этого документа нет ничего сложного. Однако бывают случаи, когда среднесписочная численность работников вызывает трудности у ИП. Чтобы не получить штраф за неправильное заполнение документа и предоставление неверных данных, стоит обратиться за помощью к профессионалу.

Нужно ли учитывать учредителя и предпринимателя

По общему правилу собственник попадает в среднесписочную численность, только если он работает в своей компании по трудовому договору и получает заработную плату. Учредителя, которому выплачивают дивиденды, но не выплачивают зарплату, из расчетов надо исключить.

На практике распространена следующая ситуация: директором является собственник, назначенный общим собранием учредителей (без трудового договора). Нет четких инструкций относительно того, нужно ли учитывать такого директора в среднесписочной численности. Обычно при подобных обстоятельствах директора считают за единицу, несмотря на отсутствие договора.

Но если в роли директора выступает единственный учредитель, то по нашему мнению в среднесписочной численности его учесть нельзя. Дело в том, что единственный учредитель не в состоянии принять себя на работу и выплачивать себе зарплату. Это признал и Минфин России (см. «Минфин: директор — единственный учредитель не должен начислять себе зарплату»). Значит, такой руководитель априори не может относиться к персоналу компании.

Индивидуальный предприниматель также не учитывается в среднесписочной численности, ведь, как и единственный учредитель, он не способен заключить трудовой договор с самим собой.

Для чего подается среднесписочная численность при создании организации

На законодательном уровне требование о предоставлении этого отчета закреплено в п. 3 стат. 80 НК РФ. Для чего эти сведения необходимы контрольным госорганам? В первую очередь, информация о численности персонала за прошлый год помогают обосновать формат подачи деклараций и других форм в ФНС, ФСС и ПФР. Если у компании показатель ССЧ превышает 100 чел., отчитываться придется только в электронном виде. Если значение – менее 100 чел., допускается также и бумажная отчетность.

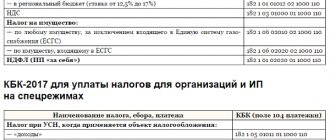

Кроме того, расчет численности бизнеса позволяет обосновать правомерность использования спецрежимов. К примеру, ведение хоздеятельности на упрощенке разрешено, если показатель не превышает 100 чел. ССЧ при открытии ООО – обязательна для всех предприятий вне зависимости от правового статуса общества и видов ОКВЭД. Причем эта норма верна и в отношении предпринимателей. Правда, в последнем случае имеются исключения. Если у ИП нет наемных сотрудников, заполнять и подавать этот отчет не требуется.

Среднесписочная численность работников ИП без работников

Как считать среднесписочную численность для вновь созданных организаций

Среднесписочный состав работников определяется по простой формуле, в зависимости от периода проведения расчета. Данный показатель должен изначально рассчитываться ежедневно, а затем, исходя из этих данных, будет определена численность за месяц. В последствие показатели за каждый месяц используются для расчета СЧР за квартал и далее за год. Итоги указываются в единицах:

Например, чтобы рассчитать среднюю численность за месяц, необходимо сложить количество работников списочного состава за каждый день и разделить на количество месяцев.

Приведем пример расчета среднесписочной численности при открытии ООО.

Допустим, ООО «Комета» была зарегистрирована 01.04.2017 г. На эту дату в компании был только учредитель, однако, 18.04.2017 г. на работу был принят бухгалтер, а 21.04.2017 г. руководитель заключил договор с водителем.

Рассчитаем среднесписочную численность для ООО «Комета» за апрель 2020 года:

- первые 18 дней СЧР равна 0 человек, поскольку учредитель не учитывается при расчетах;

- с 18 по 21 апреля 2020 г. СЧР (3 дня) составила 0 + 1 = 1 человек – был принят бухгалтер;

- с 22 по 30 апреля 2020 г. СЧР (8 дней) равна 1 +1 = 2 человека – был принят водитель;

- воспользуемся формулой и рассчитаем общий показатель. Среднесписочная численность работников ООО «Комета» за апрель = (0* 18+ 1*3 + 2*8)/30 = 19/30= 0,6 человек. Округляем в большую стороны и получаем 1 единицу.

Способы подачи

Количество работающих по трудовому договору имеет значение не только при расчёте налогов, но и при выборе способа подачи отчёта СЧР: бумажный или электронный. Обычно сведения о среднесписочной численности вновь созданной организации подают в бумажном виде, т.к. количество работающих, нанятых в первый же месяц, редко превышает 100 человек.

Правило статьи 80 (3) НК РФ гласит, что подавать налоговые декларации и расчёты в бумажном виде вправе только налогоплательщики, имеющие не более 100 человек. Если подходить буквально, то эта статья не должна распространяться на отчёт о среднесписочной численности, т.к. он не является налоговым. Однако налоговики настаивают на том, чтобы при количестве работающих выше 100 человек информация об их количестве тоже сдавалась в электронном формате.

На самом деле это требование особых трудностей не вызывает, учитывая, что с 2020 года плательщики страховых взносов обязаны сдавать отчётность по страховым взносам в электронной форме, уже начиная с 25 человек. То есть, если количество работников на вашем предприятии превысило 25 человек, всё равно придется оформлять электронную цифровую подпись, которой можно подписывать все отчёты.

Отчёт о количестве работающих подается в налоговую инспекцию по месту постановки на учёт: по прописке индивидуального предпринимателя или юридическому адресу ООО. Если документ оформлен на бумажном носителе, то сдать отчёт можно лично в ИФНС или по почте с описью вложения.

Как заполнить отчет

Порядок заполнения формы СЧР для недавно открытых предприятий не отличается от стандартной процедуры заполнения формы существующими организациями.

Вот основные правила заполнения документа:

- Бланк заполняется вручную черной пастой либо сдается в электронном виде.

- Название организации указывается полностью, согласно уставным документам.

- При указании ИНН необходимо заполнить все ячейки. Если номер ИНН короче, то необходимо проставить «0» в начале номера.

- Средняя численность сотрудников указывается целым числом. Если в результате расчетов получилось дробное число, то его нужно округлить по математическим правилам.

- Дату составления отчетности ставят по факту. Если отчетность годовая, то дата устанавливается «1 января».

- Отчетность должна быть сдана в налоговый орган в установленном порядке с соблюдением сроков.

- Отчетность может быть сдана вручную только для предприятий с численностью наемных сотрудников до 100 человек. Если численность больше, то форма отчета заполняется в электронном варианте.

Форма отчета должна быть подписана руководителем организации или уполномоченным лицом и заверена печатью ООО.

Официальный бланк отчетности можно .

Заполненный образец представлен ниже:

Как сосчитать количество работающих?

Необходимость сдачи отчета порождает еще один вопрос: а как рассчитать ССЧ при открытии ООО, кого включить в этот документ? Производить вычисления нужно в соответствии с указаниями, данными Росстатом. Они отображены в письме №428 от 28 октября 2017 года.

В документе указано, какие категории сотрудников принимаются к учету, а какие при расчетах должны быть исключены. Например, если в компании единственный учредитель выполняет функции генерального директора без заключения трудового договора, то среднесписочная численность работников при открытии ООО не должна включать его.

При расчете нужно учитывать лишь тех сотрудников, которые работают в компании по трудовому договору. А если человек выполняет обязанности в соответствии с ГПД, то в отчете ССЧ он не отображается.

Общий порядок расчета предполагает сложение количества работников по каждому месяцу отчетного года. После этот показатель делится на 12 и округляется до целого. Среднесписочная численность при открытии ООО вычисляется еще проще – берутся данные о лицах, проработавших на предприятии больше 1 дня на первое число месяца, идущего после регистрации.

Ответственность за несвоевременную подачу

За нарушение срока сдачи среднесписочной численности за 2020 год предусмотрена ответственность. Каждый случай влечет штраф в размере 200 руб. на основании п. 1 ст. 126 Налогового кодекса. А с должностных лиц могут взыскать 300 – 500 руб. (ст. 15.6 КоАП РФ).

Теперь ясно, почему важно знать и соблюдать сроки подачи сведений о среднесписочной численности в 2020 году. Это поможет не только избежать штрафов, но и гарантирует сохранение налогового статуса (например, УСН).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl Enter.

Кто и как представляет

Для формирования юрлиц предусмотрено два пути: реорганизация действующих предприятий и учреждение «с нуля». При использовании обоих методов оно считается вновь созданным. Налоговое законодательство предписывает представление сведений независимо от формы компании – акционерное общество или с ограниченной ответственностью и состава участников – частные лица и фирмы, государственные учреждения.

Мы наблюдаем эволюцию средней нормы непроизвольного чистого оборота по диапазонам размеров фирм. Группы: микро, малые, средние и крупные компании. Чтобы сделать классификацию, используется показатель среднего долгосрочного размера, в котором средний размер фирмы определяется с учетом всего наблюдаемого периода. Эта цифра показывает, что эволюция сварочного труда очень похожа на разные группы размеров фирм, что сильно указывает на то, что изменения в макроэкономической среде одинаково влияют на оборот в фирмах с разными характеристиками.

Начальные сведения о среднесписочной численности вновь созданной организации необходимы ИФНС для установления статуса предприятия, определения способа получения отчетности. Штат до 100 сотрудников определяет фирму как малое или микропредприятие с предоставлением льгот по составлению, передаче отчетности:

- Доступна сдача деклараций (исключая НДС), расчетов на бумаге посредством личного представления, почтовым отправлением; помните, что при этом ряд отчетов (справки 2-НДФЛ , форма 4-ФСС) могут сдавать в бумажном виде лишь, если сотрудников не более 25;

Если на момент формирования отчет по среднесписочной численности вновь созданной организации содержал число работающего персонала в пределах 100 единиц, то он может передаваться на бумажном носителе.

Кроме того, этот показатель показывает более низкий средний уровень оборота для более крупных фирм, как это предсказывается организационными теориями. Снова наблюдается эволюция средней скорости вынужденного нетто-оборота, но теперь дезагрегирована для 13 крупных подсекторов отрасли. Опять же, эволюция вспенивающегося труда весьма схожа для фирм с различными характеристиками, усиливая идею о том, что в макроэкономической среде происходят изменения в аналогичном режиме в разных фирмах. Подсектор добычи полезных ископаемых, который имеет самый низкий оборот в среднем, — это тот, который имеет более разную траекторию, чем другие.

Внимание! Отсутствие персонала не освобождает от сдачи сведений (письмо Минфина № 03-02-07/1/4390 от 04.02.2014). Положение основывается на обязательном наличии руководителя в юридических лицах на момент регистрации.

Новые фирмы

В России новые предприятия открываются буквально каждый день. При этом и крупные, и мелкие организации (правовая форма и размер не имеют значения), зарегистрированные уже в январе 2020 года, не обязаны сдавать сведения за 2017-й год.

Вполне логично, что сроки сдачи среднесписочной численности для новых организаций в этом случае приходятся на 20 февраля 2020 года (это будет вторник). Так установлено налоговым законодательством. И далее по тому же принципу: месяц создания, а за ним – месяц сдачи сведений о количестве персонала.

Многие физлица стремятся создать собственный бизнес, чтобы предлагать свои услуги в разных сферах деятельности. Регистрация в качестве ИП открывает массу возможностей, но и обязывает выполнять определенные формальности. Все бизнесмены, которые планируют использовать наемный труд в рамках своей деятельности, должны знать, когда подавать сведения о среднесписочной численности.

Так, при получении предпринимательского свидетельства в 2017 году рассматриваемый отчет представляют в ИФНС не позднее 22 января 2018 года.

Таблица со сроками сдача отчетности в 2020 году в 1 квартале

СКАЧАТЬ ГРАФИК СДАЧИ ОТЧЕТНОСТИ В 1 КВАРТАЛЕ можно по ссылкам далее в статье

| Когда сдавать | Что сдается | Кто сдает |

| 15 января | СЗВ-М за декабрь 2020 года | Все страхователи |

| 20 января | Единая упрощенная налоговая декларацияза 2020 год | Организации, у которых нет объектов налогообложения и нет оборотов по банку и кассе |

| Сведения о среднесписочной численности за 2020 год | Все организации | |

| Декларация по водному налогу за 4 квартал 2020 года | Компании и ИП из списка статьи 333.8 НК РФ | |

| 4-ФСС за 2020 год на бумаге | Все страхователи со средней численностью сотрудников менее 25 человек | |

| Журнал учета счетов-фактур за 4 квартал 2020 года в электронном виде | Экспедиторы, посредники и застройщики | |

| Декларация по ЕНВД за 4 квартал 2020 года | Все компании на ЕНВД | |

| 27 января | Декларация по НДС за 4 квартал 2020 года | Плательщики НДС и налоговые агенты |

| 4-ФСС за 2020 год в электронке | Страхователи со средней численностью работников более 25 человек | |

| 30 января | Расчет по страховым взносамза 2020 год в ИФНС | Все страхователи |

| 3 февраля | Декларация по транспортному налогуза 2020 год | Компании, у которых есть транспортные средства |

| Декларация по земельному налогу за 2020 год | Компании, укоторых в собственности есть земельные участки | |

| 17 февраля | СЗВ-М за январь | Все страхователи |

| 28 февраля | Декларация по налогу на прибыль за январь | Компании на ОСНО, которые сдают отчетность ежемесячно |

| Налоговый расчет по налогу на прибыль за январь | Налоговые агенты, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли | |

| 2 марта | Справки 2-НДФЛ с признаком о невозможности удержать налог | Налоговые агенты по НДФЛ |

| СЗВ-СТАЖ | Все страхователи | |

| 6-НДФЛ за 2020 год | Налоговые агенты | |

| 2-НДФЛ за 2020 год | Налоговые агенты | |

| 17 марта | СЗВ-М за февраль | Все страхователи |

| 30 марта | Декларация по налогу на прибыль за 2020 год | Компании на ОСНО |

| Декларация по налогу на прибыль за февраль | Компании на ОСНО, которые отчитываются ежемесячно | |

| Налоговый расчет по налогу на прибыль за февраль | Налоговые агенты, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли | |

| Декларация по налогу на имущество организацийза 2020 год | Компании, у которых на балансе есть имущество | |

| 31 марта | Бухгалтерская отчетностьза 2020 год | Все компании, которые ведут бухучет |

Что указать в отчете, если среднесписочная численность равна нулю

Распространена ситуация, когда среднесписочная численность небольшой компании или персонала ИП, исчисленная по всем правилам, после округления принимает значение 0. Возникает вопрос, можно ли указать нулевой показатель в отчетности, предназначенной для ИФНС и фонда соцстрахования?

К сожалению, ни один нормативный правовой акт не дает четкого ответа. На практике налоговики настоятельно рекомендуют вместо нуля поставить 1. Объясняют это тем, что согласно внутренним регламентам ФНС, при «нулевых» сведениях о среднесписочной численности инспектор должен закрыть карточку по НДФЛ. И потом, когда организация или предприниматель станет отчитываться по налогу на доходы, у них возникают сложности.

На наш взгляд, работодателям проще последовать совету чиновников, чем впоследствии давать дополнительные объяснения. Тем более что подобное завышение среднесписочной численности не грозит никакими неприятными последствиями.

Правда, искусственное завышение недопустимо для ИП без персонала и для организаций, где нет иных работников кроме единственного учредителя. Как уже говорилось выше, предприниматели и единственные учредители не учитываются в среднесписочной численности. Поэтому округление до единицы в данном случае будет сильно искажать реальное положение дел.