Особенности и отличия

Директор – это наемный работник, как и все остальные сотрудники фирмы. Отличие от них состоит в особом порядке и его назначении/снятии с должности, а также в должностных обязанностях. Директор, как и все остальные, имеет право получить премию по итогам трудовой деятельности.

Директор является работодателем по отношению к другим наемным работником, но не является работодателем для себя. Для него работодатель – это общество. Принимать решение о премировании директора может только собрание участников (ст. 40 №14-ФЗ).

Основное отличие между премированием директора и рабочего в том, что назначить дополнительное вознаграждение обычному сотруднику имеет право непосредственно директор, а вот самому себе нет.

https://youtu.be/eOBDyd5L-I4

Социальные гарантии

Письмами ФСС РФ от 21.12.09 г. № 02-09/07-2598П и Минтруда России от 5.05.14 г. № 17-3/ООГ-330, а также приказом Минздравсоцразвития России от 8.06.10 г. № 428н разъяснено, что если отношения между организацией и ее руководителем, являющимся единственным учредителем, оформлены трудовым договором, то руководитель относится к числу лиц, подлежащих обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, и соответственно имеет право на получение пособий в связи с материнством. Кроме того, в письме Минтруда России (от 5.05.14 г. № 17-3/ООГ-330) подчеркнуто, что руководитель организации имеет право и на иные трудовые гарантии и льготы.

А с 1 января 2012 г. в п.п. 1 п. 1 ст. 2 Федерального закона от 29.12.06 г. № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» четко прописано, что в перечень лиц, подлежащих обязательному страхованию, входят руководители организаций, являющиеся единственными участниками (учредителями), членами организаций, собственниками их имущества (в ред. Федерального закона от 3.12.11 г. № 379-ФЗ).

Однако судебная практика свидетельствует о том, что специалисты фонда отказывают в возмещении пособий по временной нетрудоспособности, аргументируя это тем, что учредитель не может состоять в трудовых отношениях с организацией.

Рассматривая подобные дела, суды приходят к выводу, что трудовые отношения, которые возникают в результате избрания и назначения на должность, характеризуются как трудовые отношения на основании трудового договора (ст. 16 ТК РФ). А, следовательно, такой работник, состоящий с обществом в трудовых отношениях, имеет право на обязательное социальное страхование, предусмотренное ТК РФ и Федеральным законом от 16.07.99 г. № 165-ФЗ «Об основах обязательного социального страхования».

В данной ситуации учредитель одновременно является и страхователем, и застрахованным лицом (постановления Тринадцатого арбитражного апелляционного суда от 4.03.13 г. № А21-8666/2012, ФАС Волго-Вятского округа от 17.01.11 г. № А29-679/2010 ФАС Западно-Сибирского округа от 28.05.10 г. № А45-23350/2009, ФАС Дальневосточного округа от 5.08.09 г. № Ф03-3639/2009).

Вынесенные решения судебных судов основываются на позиции ВАС РФ (Определение от 23.09.09 г. № ВАС-11691/09). Так, рассматривая спор о правомерности выплаты пособия по беременности и родам, высшие арбитры отметили, что положения ст. 255, 256 ТК РФ не ограничивают права женщин–руководителей на отпуск по беременности и родам с выплатой пособий по государственному социальному страхованию. Статьей 16 ТК РФ предусмотрено, что трудовые отношения, которые возникают в результате избрания и назначения на должность, характеризуются как трудовые отношения на основании трудового договора. При этом факт выполнения единственным участником общества трудовых обязанностей был подтвержден кадровыми документами. Поэтому такой работник имеет право на получение пособий по обязательному социальному страхованию.

Критерии оценки

Ответ, за что директор может получить премию , находится в Положении о премировании сотрудников фирмы, коллективном соглашении или прочем локальном акте. Расшифровывать их в договоре не нужно, просто нужно дать ссылку на внутренний документ (письма Минфина России от 26 февраля 2010 г. № 03-03-06/1/92, от 5 февраля 2008 г. № 03-03-06/1/81). Директору могут назначить следующие виды премий на основании:

- протокола общего собрания акционеров организации;

- решения совета директоров или наблюдательного совета;

- решения единственного акционера организации.

Премии директору: как все правильно оформить

В организации есть генеральный директор и учредитель. Это разные лица. Как премировать генерального директора? Нужна ли на санкция учредителя? Как это правильно оформлять? Опубликовано в журнале «Бухгалтерские вести» №5 от 9 февраля 2010 Директор (генеральный директор) в соответствии со ст. 40 Федерального закона «Об обществах с ограниченной ответственностью» избирается общим собранием участников общества и является единоличным исполнительным органом. Трудовой договор между обществом и генеральным директором, подписывается от имени общества председателем собрания, на котором избран генеральный директор или участником общества, уполномоченным решением общего собрания участников общества (ст. 275 Трудового кодекса РФ).

Выплата премии предусмотрена трудовым договором. Премия может быть предусмотрена также коллективным договором и другими локальными актами. Но при этом в трудовом договоре обязательно должна быть ссылка на тот или иной документ.2. Премия должна быть начислена за трудовые показатели.В соответствии с п.п. ст.

Способы поощрения

Разовое

Этот вид вознаграждения директору могут назначить только на основании протокола общего собрания акционеров фирмы. Разовое — это выплата премии, которую может получить директор в связи с определёнными событиями (окончание реализации значимого для фирмы проекта, юбилей компании, день рождение директора).

Когда вся необходимая для назначения премии руководителю документация готова, то она передается в бухгалтерию для начисления. В приказе о назначении указаны сроки перечисления вознаграждения директору. Если оплата будет несвоевременной, то ответственность возлагается на того служащего, по чьей вине это произошло.

Если таковые сроки отсутствуют, то выплата разового вознаграждения производится вместе с выдачей зарплаты. Премия директору может передаваться в руки или перечисляться на его зарплатную карту.

Порядок премирования директора может быть обозначен в положении о премировании, который действует в организации, так и в трудовом соглашении директора. Для выплаты нужно оформить протокол общего собрания акционеров и решение единственного учредителя, а затем уже издаётся приказ о премировании.

Постоянное

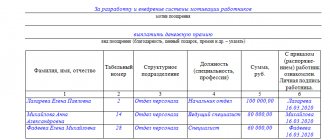

Постоянная премия начисляется директору на основании бухгалтерской и статической отчетности, а также данных оперативного учета. Оформляется постоянная премия приказом, в котором указывают ФИО премируемого, вид, размер и основания для выплаты вознаграждения. Приказ о премировании объявляется директору под роспись. Назначается такой вид премии по итогам работы за отчетный период.

Административная ответственность за нарушение законодательства о труде и об охране труда

Лица, осуществляющие предпринимательскую деятельность без образования юридического лица

Административный штраф – от 1000 до 5000 руб.

Административный штраф – от 1000 до 5000 руб. либо приостановление деятельности на срок до 90 суток

Административный штраф – от 30 000 до 50 000 руб. либо приостановление деятельности на срок до 90 суток

3. Отсутствие трудового договора с директором влечет потерю НДФЛ для бюджета в размере 13%.

4. Отсутствие социальных гарантий для самого директора (оплата пособий по временной нетрудоспособности, по беременности и родам, ежегодно оплачиваемые отпуска и пр.).

Признание заработной платы в налоговом учете

Одной из основных проблем взаимоотношений организации и директора–единственного учредителя организации является невозможность признания в расходах начисленной заработной платы.

При этом обязанностью работодателя является выплата в полном объеме и в установленные сроки заработной платы (ст. 22 ТК РФ). И исключений для ситуаций, когда от имени работодателя и работника выступает одно и то же физическое лицо, в ст. 22 ТК РФ нет. Поскольку директор работает в организации, ему начисляется заработная плата.

Казалось бы, все условия для признания начисленной заработной платы в налоговых расходах выполнены. И при наличии надлежащим образом оформленных документов, начисленную заработную плату можно включить в состав налоговых расходов на основании ст. 255 и п. 6 ст. 346.16 НК РФ (для организаций, применяющих УСН).

Однако недавно Минфин России (письмо от 19.02.15 г. № 03-11-06/2/7790) сделал вывод о невозможности учитывать заработную плату директора в составе налоговых «упрощенных» расходах.

Причина запрета учета заработной платы в «упрощенной» базе заключается все в той же невозможности заключения трудового договора директором с самим собой. По мнению Минфина России, раз руководитель организации, являющийся ее единственным учредителем и членом организации, не может сам себе начислять и выплачивать заработную плату, то такая заработная плата не уменьшает налогооблагаемую прибыль (п. 21 ст. 270 НК РФ).

Такая позиция Минфина России не нова. Ранее подобные разъяснения были адресованы налогоплательщику, применяющему ЕСХН (письмо Минфина России от 17.10.14 г. № 03-11-11/52558) и индивидуальному предпринимателю, применяющему УСН с объектом налогообложения «доходы, уменьшенные на величину расходов» (письмо Минфина России от 16.01.15 г. № 03-11-11/665).

Следует отметить, что представителями финансового ведомства высказана позиция в отношении спецрежимников, но, учитывая приведенную логику рассуждений, можно предположить, что аналогичная позиция будет распространена и на налогоплательщиков, применяющих общую систему налогообложения.

Основные бумаги

Ходатайство

Ходатайство с точки зрения права обозначает просьбу, которая направлена государственным органами, имеющим полномочия для ее рассмотрения и разрешения.

Важно! Регламент оформления документации о назначении директору премии должен быть утверждён локальным нормативным актом фирмы или урегулирован на региональном уровне.

Форма этого документа свободная, но есть ряд правил, соблюсти которые необходимо.

В ходатайстве о премировании должны быть указаны ссылки на законодательство или внутренние акты фирмы, которые служат основанием для выдачи вознаграждения. При составлении ходатайства необходимо указать следующие данные:

- название документа «Ходатайство о премировании»;

- дата составления документа и его порядковый номер;

- информация о директоре: ФИО, название должности, название структурного подразделения, к которому он отнесен;

- вид премии;

- причитающая сумма и способ расчета вознаграждения;

- причины премирования;

- подпись лица, составившего ходатайство.

Положение

При составлении этого документа указываются следующие данные:

- причины премирования;

- сроки выплаты;

- размеры вознаграждения.

Положение служит для повышения материальной заинтересованности в улучшении качества производимых должностных обязанностей, задач и функций.

Решение

Директору премия может быть назначено только по решению акционеров организации. Принимается подобное решение на собрании и включается в протокол.

Решение – это документ, который составляется на фирменном бланке компании. Секретарь в нем фиксирует следующие сведения:

- суммарное количестве присутствующих лиц с указанием правомочий или неправомочности собрания, также указываются ФИО, название должность и паспортные данные председателя собрания и секретаря;

- повестка дня: указывают назначение премии директору;

- указание размеры вознаграждения и срока его получения;

- подписи учредителей, секретаря собрания.

Справка! Все протоколы собрания отправляются на хранение уполномоченному лицу.

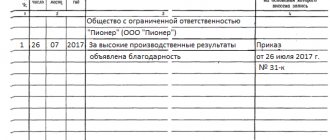

Приказ

Приказ о назначении вознаграждения издается на основании принятого решения акционерами. Далее подписывается уже самим директором. Приказ включает в себя следующую информацию:

- Ф.И.О. и занимаемую должность человека, которому положено вознаграждение;

- Причина, по которой было вынесено решении о премировании сотрудника;

- основания для назначения вознаграждения;

- размер и сроки выплаты премии.

После составления приказ его распечатывают на бланке фирмы. Для удобства законодатель предлагает использовать форму Т-11. Она утверждена Госкомстатом РФ от 05.01.2004 № 1 «Об утверждении унифицированных форм».

Протокол

Оформление этого документа может происходить по-разному:

- его могут подписать все члены собрания;

- подписывать протокол может Председательствующий и секретарь.

Каждый из приведённых способов должен быть закреплён в локальном акте фирмы. При составлении протока используют следующие данные:

- вид общего собрания;

- форма проведения;

- место проведения;

- время проведения;

- общее количество участников с их ФИО;

- повестка дня;

- ФИО лиц, которые слушали и постановили;

- подпись председателя и секретаря собрания.

Постановка на контроль

Отображение премии в бухучете составляется с учетом того, из каких источников выплачивают вознаграждение:

- за счет расходов по обычным видам деятельности;

- за счет прочих расходов.

УСН и ОСНО

Фирмы, которые выплачивают единый налог с разницы между расходами и доходами, могут включать вознаграждение в состав затрат, уменьшающих налоговую базу по единому налогу.

Это закреплено в подп. 6 п. 1, п. 2 ст. 346.16 Налогового Кодекса Российской Федерации.

Но это возможно, если будут одновременно соблюдаться два условия:

- вознаграждения предусмотрены трудовым соглашением;

- выплаты производятся за трудовые показатели.

Размер премии включают в расходы на момент его выплаты (п. 2 ст. 346.17 НК РФ).

ЕНВД

Когда фирма использует общую систему налогообложения и вносит оплату ЕНВД, то предстоит вести разделенный учет премий директору по разным видам деятельности. Вознаграждения, которые начисляют за достижение определенных показателей, стоит отнести к расходам по тому виду деятельности, к которому они относятся. Когда премирование происходит за общие итоги работы фирмы, то ее распределяют (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ).

Налог на прибыль

Различные виды вознаграждений за производственные показатели, которые предусмотрены трудовым соглашением, необходимо учитывать при расчете налога на прибыль в составе расходов на оплату трудовой деятельности — п. 2 ст. 255, п. 21 ст. 270 НК РФ (подробно о том, облагается ли премия налогом НДФЛ, а также когда он не удерживается с зарплаты, читайте в нашем материале).

Все премии, которые были начислены директору, при налогообложении нельзя учитывать (п. 21 ст. 270 НК РФ). Вознаграждения, которые не связаны с выполнением директора его трудовых обязанностей (например, юбилей, праздник), также не уменьшают налоговую базу по налогу на прибыль.

Внимание! Премия руководителю – это косвенный расход, а не производственный показатель поощрения руководителя. Когда фирма рассчитывает налог на прибыль методом начисления, то эти затраты полностью относятся к расходам текущего периода (п. 2 ст. 318 НК РФ).

Больше об особенностях налогообложения средств, выделенных для премирования сотрудников, мы рассказывали тут.

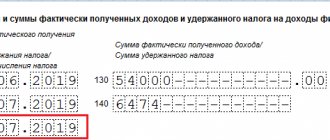

НДФЛ

Неважно, какая система налогообложения используется организацией, с премией начальнику необходимо рассчитывать НДФЛ — п. 1 ст. 210 НК РФ (о том, каков порядок исчисления и уплаты НДФЛ с премии физических лиц, читайте тут, а из этой статьи вы узнаете как отразить премию в 6-НДФЛ отдельно от зарплаты). На размер вознаграждения влияют взносы на страхование от несчастных случаев и профессиональных заболеваний (ст. 20.1 № 125-ФЗ). Также свое влияние на сумму премии оказывают взносы на обязательное пенсионное страхование.

При этом в стоимость товаров (работ, услуг) включается соответствующая сумма налога на добавленную стоимость, а для подакцизных товаров и соответствующая сумма акцизов.

Это правило используется вне зависимости от того, предусмотрено вознаграждение трудовым соглашением или нет. Получать премию могут не только сотрудники организации, но и ее директор. Только назначить ему ее могут только акционеры организации. Самостоятельно выписать себе вознаграждение директор вправе только, если он является одновременно учредителем и руководителем.

Отражение в учете

Источник премиальных, обозначенный в регламентирующих выплату руководителю документах, определяет корреспонденции счетов. Премия, связанная с производственной эффективностью, относится в издержки по обычным видам деятельности: Дт 44, 26 Кт 70 (ПБУ 10/99 п. 5,8). Премии непроизводственного характера, например, к профессиональному празднику, относят на прочие расходы: Дт 91/2 Кт 70 (там же, п. 11). Премии из чистой прибыли, годовые, отражают проводкой Дт 84 Кт 70.

- премия из чистой прибыли облагается налогом на доходы, но в расходы не берется (ст. 270-1, 208-6 НК РФ);

- премии в течение года не берутся в расходы НУ, если не упомянуты в соглашении с руководителем (ст. 270-21 НК РФ) и исчислялись за показатели, не касающиеся трудовой деятельности (ст. 255-2 НК РФ);

- премии за счет спецфинансирования, целевых сумм также не отражаются в расходах (ст. 270-22 НК РФ).

Итоги и выводы

Премирование гендиректора без ведома учредителей незаконно. Постоянные премиальные выплаты руководству должны быть внесены в трудовой договор, ЛНА компании. Разовые премиальные связаны с решением собрания участников. Директор, будучи единственным участником общества, не имеет права премироваться на основании собственного приказа. Требуется решение единственного участника.

В бухучете премия отражается в связи с источником ее выплаты, по кредиту счета 70. В НУ премию невозможно отразить в расходах, если она не зафиксирована в трудовом соглашении с директором. Премия из чистой прибыли не увеличивает расходы, аналогично — премиальные за счет целевых поступлений.

Причины премирования директора должны быть указаны во внутреннем правом акте организации о премировании. В трудовом соглашении достаточно обозначить ссылку на этот акт, при этом расшифровка не обязательна.

Разовая премия выдается по результатам года, полугодия или квартала, когда результаты работы позволяют выдать дополнительные выплаты. Их начисление и выдача происходит на основании решения высших органов исполнительного власти организации.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.