Есть вопросы или сомнения по заполнению отчета 6-НДФЛ: как отражать те или иные начисления, выплаты, за какой период, должны быть включены в отчет на конкретную дату и прочие? Переходите на наш форум и задавайте их! Например, по этой ветке можно уточнить моменты по заполнению 6-НДФЛ за полугодие.

Месторасположение и расшифровка стр. 070 в отчете 6-НДФЛ

Нюанс 1: округление налога для записи в строке 070

Нюанс 2: когда сумма НДФЛ по строке 070 равна налогу по строке 040

Нюанс 3: взаимосвязь строк 070 и 080 отчета 6-НДФЛ

Итоги

Месторасположение и расшифровка стр. 070 в отчете 6-НДФЛ

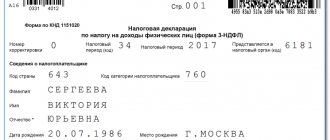

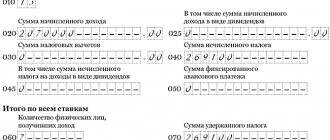

В 6-НДФЛ строка 070 «Сумма удержанного налога» входит в раздел 1. Для нее отведено 15 ячеек, как и для большинства суммовых строк данного отчета.

Расшифровка содержания строки 070 дана в приказе ФНС России от 14.10.2015 № ММВ-7-11/[email protected] Предписывается:

- отражать в указанной строке общую сумму удержанного НДФЛ;

- определять эту сумму нарастающим итогом с начала налогового периода.

Показатель в строке 070 является сборным и не только потому, что отчет 6-НДФЛ обобщает показатели по всем сотрудникам, но еще и в силу того, что в нем должны отразиться все суммы налога, удержанного при выплате. Напомним, что дата начисления и удержания налога совпадает далеко не всегда. Например, налог с зарплаты начисляется последним днем месяца, а удерживается при ее фактической выдаче. В т. ч. это может происходить по частям, если выплата осуществляется частями.

Для расчета цифры, отражаемой в строке 070, потребуется просуммировать все данные, попадающие в строку 140 раздела 2 нарастающим итогом с начала каждого отчетного периода. Т. е. для отчета:

- за 1 квартал строка 070 сложится из сумм строк 140, отраженных в разделе 2 этого же отчета;

- полугодие – из сумм строк 140, отраженных в разделе 2 отчета за полугодие, и суммы, показанной в строке 070 отчета за 1 квартал;

- 9 месяцев – из сумм строк 140, отраженных в разделе 2 отчета за 9 месяцев, и суммы, показанной в строке 070 отчета за полугодие;

- год – из сумм строк 140, отраженных в разделе 2 отчета за год, и суммы, показанной в строке 070 отчета за 9 месяцев.

Однако для данных, попадающих на границу периодов, рассчитанную таким образом сумму нужно скорректировать с учетом того, что фактические выплаты с удержанием налога с них могли быть сделаны в одном периоде, а срок, установленный для уплаты налога с них, из-за совпадения с выходным днем переходит на следующий период. В подобной ситуации строки 020, 040 и 070 в разделе 1 должны быть заполнены в периоде фактической выплаты, а в раздел 2 данные, относящиеся к этой операции, попадут уже в следующем отчетном периоде.

Подробнее о таких ситуациях читайте в публикациях:

- «6-НДФЛ и 2-НДФЛ: как показать январские отпускные, выданные 30 декабря?;

- «Декабрьские больничные в 6-НДФЛ: в каком периоде показывать?.

Напомним, что раздел 1 отчета 6-НДФЛ заполняется нарастающим итогом, а раздел 2 содержит данные только по последнему кварталу периода отчета.

О принципах заполнения 6-НДФЛ читайте в материале «Отчет по форме 6-НДФЛ за год — пример заполнения».

О том как отразить в расчете 6-НДФЛ премии, подарки, отпускные и др. различные выплаты, смотрите в Готовом решении от КонсультантПлюс.

ВНИМАНИЕ! Срок сдачи 6-НДФЛ за год сократили на месяц. Отчитаться за 2020 год нужно не позднее 02.03.2020, т.к. 01.03.2020 — воскресенье. Подробности см. в материале «Сократили срок дачи 6-НДФЛ и 2-НДФЛ».

https://youtu.be/-m0RgjUzafI

Как самостоятельно проверить, что поле 070 заполнено правильно

При подготовке отчета надо быть предельно внимательным. Все строки в разделе 1 в ней заполняются нарастающим итогом, то есть туда попадают данные за весь период с начала года. Одним из самых простых способов узнать, не допущена ли ошибка при заполнении графы 070, — заглянуть в аналогичные отчеты за первый, второй и третий кварталы. Цифры должны существенно (в разы) отличаться, если организация работала в обычном режиме.

В ИФНС по полю 070 проверяют корректность заполнения всей формы. В частности, сравнивается разница между данными, указанными в графах 070 и 090 (сумма налога, возвращенная налоговым агентом). Если результат меньше, чем показатели из карточки расчетов с бюджетом, инспекторы могут заподозрить, что компания не перечислила подоходный налог в бюджет в полном объеме.

Заполнить 6-НДФЛ в онлайн-сервисах можно на сайтах разработчиков бухгалтерского ПО: Мое дело, Контур, Небо и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей).

Это важно знать: Предельный облагаемый доход для вычетов по НДФЛ в 2020 году на детей

Нюанс 1: округление налога для записи в строке 070

Строка 070 заполняется в полных рублях и не содержит ячеек для записи получившихся при расчете налога копеек (как это предусмотрено для строк 020, 025, 030, 130). Данное обстоятельство объясняется требованиями п. 6 ст. 52 НК РФ, предписывающего округлять НДФЛ при расчете до полных рублей с соблюдением правила: отбрасывать копейки можно только в 1 случае: если их значение меньше 50.

С ориентиром на это правило рассчитывается величина удерживаемого при выплате дохода налога, попадающего в строки 140 раздела 2. Т. е. там он уже будет показан в полных рублях. Соответственно, при суммировании таких цифр итог получится тоже в полных рублях.

Подробнее о процедуре начисления НДФЛ читайте в статьях:

- «Расчет НДФЛ (подоходного налога): порядок и формула»;

- «Начислен НДФЛ (бухгалтерская проводка)».

Наши рекомендации

Заполнение строки 070 в 6 НДФЛ согласно указаний изложенных в письме Минфина от 1 июля 2020 N БС-4-11/11886 позволит вам сократить риски проведения со стороны ФНС камеральных проверок а возможно и выездных. Вам стоит уделить этому вопросу серьезное внимание и принять решение: сдавать или не сдавать уточненные расчеты за первый квартал и первое полугодие. Мы же рекомендуем вам сделать так как указано в письменных разъяснениях и впредь заполнение строки 070 в 6 НДФЛ делать с учетом этих указаний.

Источники информации: Письмо Минфина от 1 июля 2020 N БС-4-11/11886

Нюанс 2: когда сумма НДФЛ по строке 070 равна налогу по строке 040

Данные, отражаемые в строке 070 6-НДФЛ и строке 040 (НДФЛ рассчитанный), совпадают крайне редко, поскольку основную часть выплат составляет зарплата, а она начисляется последним днем месяца (в т. ч. месяца, завершающего отчетный период), а выплачивается обычно в следующем месяце (который для месяца начисления, завершившего отчетный период, попадет уже в следующий квартал).

К примеру, отчет 6-НДФЛ за год в строке 040 содержит данные о зарплате, начисленной за декабрь. В строку же 070 рассчитанный с нее налог войдет только в момент выплаты зарплаты. Для декабрьского заработка это событие произойдет уже в следующем месяце — январе. Для 6-НДФЛ это уже другой отчетный период.

Суммы налога, отраженные по строкам 070 и 040, могут совпасть, если, например:

- заработок регулярно выдается работникам в последний день месяца, за который он начислен, при этом происходит совпадение дат начисления и выплаты дохода / исчисления, удержания и уплаты НДФЛ;

- в отчетном периоде выплачивались только доходы, начисляемые в момент выплаты, и ситуаций, вынуждающих к переносу дат на другой отчетный период, не возникло.

Об особенностях отражения в 6-НДФЛ авансов по зарплате, читайте в материале «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Строка 070 по неденежным доходам

Что касается НДФЛ с дохода в натуральной форме или в виде материальной выгоды, то налог удерживается за счет выплаченных доходов в денежной форме. Поэтому по строке 070 такой НДФЛ будет отражен не в момент получения дохода, а в момент последующей денежной выплаты, из которой НДФЛ был удержан с учетом существующего ограничения (50% от дохода) (абз. 2 п. 4 ст. 226 НК РФ).

Согласно порядка заполнения формы 6-НДФЛ в 2020 году строка 070 содержит сумму удержанного за отчетный период налога. Данная строка заполняется суммарно по всем ставкам НДФЛ.

Заполнить все строки 6-НДФЛ онлайн бухгалтеры могут бесплатно в программе «Бухсофт». Программа разнесет выплаты по разделам в нужном порядке, а также проверит отчет на ошибки, в частности, строку 070.

Нюанс 3: взаимосвязь строк 070 и 080 отчета 6-НДФЛ

Если в течение года налоговому агенту не удалось удержать начисленный НДФЛ из выплаченных физлицу доходов, то для такого налога вместо строки 070 в отчете 6-НДФЛ будет задействована строка 080, предназначенная для отражения не удержанного налоговым агентом НДФЛ.

Неспособность налогового агента удержать НДФЛ из доходов физических лиц может возникнуть, например, в следующих случаях:

- Работник получил от фирмы доход в натуральной форме, а затем уволился. При этом увольнительной суммы оказалось недостаточно для удержания НДФЛ от стоимости натурального дохода.

- Бывшим работникам — пенсионерам выданы подарки к юбилею (стоимостью, превышающей 4 000 руб.). При этом иные денежные доходы не выплачивались.

- Сотрудник компании получил беспроцентный заем, но находится в длительном отпуске без сохранения зарплаты. При этом он ежемесячно получает доход от экономии на процентах (материальную выгоду), удержать с которой НДФЛ работодатель не в силах ввиду отсутствия выплачиваемых работнику доходов.

Разъяснения налоговиков по заполнению строк 070 и 080 смотрите в публикациях:

- «Годовой 6-НДФЛ не сойдется со справками 2-НДФЛ по сумме удержанного налога»;

- «Новые пояснения ФНС к строке 080 формы 6-НДФЛ».

Образец заполнения строки 070 для разных случаев получения дохода в 2020 году

Рассмотрим несколько примеров. В заполненных образцах сделаем такое допущение: приведенные операции являются единственными в налоговом периоде.

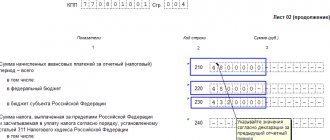

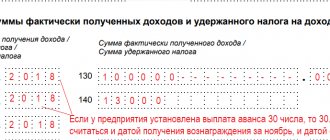

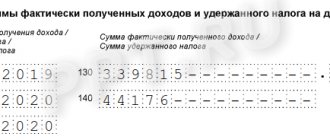

Начислена зарплата за январь 2020 года в сумме 100 000 руб. НДФЛ к удержанию 13 000 руб. Зарплата выплачена в 2 этапа: 21.01.2019 оплачен аванс и 05.02.2019 произведена окончательная выплата. Заполнение строк первого раздела формы 6-НДФЛ за 1 квартал 2019 года выглядит так:

20 марта 2020 года с физическим лицом заключен договор на ремонт офисного помещения на сумму 30 000 руб. По условиям договора оплата производится в 2 этапа: 21 марта 2020 года сумма авансового платежа составила 10 000 руб. (за минусом удержанного НДФЛ в сумме 1 300 руб.), а 2 апреля 2020 года произведена окончательная оплата на сумму 20 000 руб. (за минусом удержанного НДФЛ в сумме 2 600 руб.). Акт выполненных работ подписан сторонами 26 марта 2020 года. Заполнение строк первого раздела формы 6-НДФЛ за 1 квартал 2019 года выглядит так:

Начислена зарплата за декабрь 2020 года в сумме 200 000 руб. НДФЛ к удержанию 26 000 руб. Зарплата выплачена в 2 этапа: 20 декабря 2020 года оплачен аванс и 28 декабря 2020 года произведена окончательная выплата. Заполнение строк первого раздела формы 6-НДФЛ за 2020 год выглядит так:

Начислена зарплата за декабрь 2020 года в сумме 200 000 руб. НДФЛ к удержанию 26 000 руб. Зарплата выплачена в 2 этапа: 25 декабря 2020 года оплачен аванс и 10 января 2020 года произведена окончательная выплата. Заполнение строк первого раздела формы 6-НДФЛ за 1 квартал 2020 год выглядит так (в строку 070 отчета за 2018 год сумма НДФЛ не попадает, зато попадает в строку 020 сама зарплата и в строку 040 сумма исчисленного налога):

Начислена зарплата за март 2020 года в сумме 100 000 руб. НДФЛ к удержанию 13 000 руб. Зарплата выплачена в 2 этапа: 20 марта 2019 года оплачен аванс и 5 апреля 2020 года произведена окончательная выплата. Заполнение строк первого раздела формы 6-НДФЛ за 1 квартал 2019 года выглядит так:

Итоги

Строка 070 в отчете 6-НДФЛ находится в разделе 1 и используется для отражения общей суммы удержанного за отчетный период НДФЛ. Рассчитывают эту сумму путем суммирования значений, попавших за весь отчетный период в строки 140 раздела 2, с корректировкой ее для ситуаций, возникающих на границе периодов (когда выплата дохода и удержание налога попадают в 1 период, а срок уплаты НДФЛ – в другой). Если в течение года удержать НДФЛ из выплаченного физлицу дохода не удалось, то сумма налога, относящаяся к такому доходу, вместо строки 070 попадет в строку 080.

Источники:

- Приказ ФНС России от 14.10.2015 № ММВ-7-11/[email protected]

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Строка 070 в контрольных соотношениях

Еще необходимо обратить внимание на письмо от 10 марта 2020 года № БС-4-11/[email protected] «О направлении контрольных соотношений» Минфина и ФНС.

Если строка 070 — строка 090 больше, чем перечислено НДФЛ с начала налогового периода, то складывается вывод, что не перечислена сумма налога в бюджет. Тем самым компания привлекает к себе внимание ФНС. А это внимание влечет следующие последствия:

- в соответствии с п.3 ст.88 НК РФ будет направлено письменное уведомление ФНС с требованием в течение пяти дней представить документы и пояснения или представить соответствующие исправления.

- в случае рассмотрения представленных документов и пояснений установлен факт нарушения, то формируется акт проверки согласно ст.100 НК РФ.

Какие бывают ошибки при заполнении поля 070

Нередко строка 070 6-НДФЛ для удержанного налога содержит показатели, которые не должны там быть. Обычно это происходит, если заработная плата начисляется и выплачивается в разные месяцы.

Если работники компании регулярно получают деньги в начале следующего месяца, допустим в 10-х числах, бухгалтер, чтобы не нарушить закон, обязан в расчете указать, что выплатил заработную плату, отпускные и больничные в текущем месяце — в последний его день. Надо ли в таком случае в общую сумму удержанного налога включать данные о тех средствах, которые еще только будут сняты? ФНС России в Письме от 16.05.2016 № БС-4-11/8609 разъяснила, что делать этого не нужно. Ведь НДФЛ разрешено удерживать исключительно из средств физического лица — получателя непосредственно при выплате.

Таким образом, если заработная плата за декабрь 2020 выдается в январе 2020 года, в поле 070 не должны попасть данные о налоге с декабрьской зарплаты. Отразить их следует в другой графе — 040 (сумма исчисленного НДФЛ). На это указала ФНС в Письме от 29.11.2016 № БС-4-11/

Если все-таки в поле 070 попали сведения о средствах, которые якобы были удержаны с декабрьской зарплаты, компанию могут заподозрить в неуплате НДФЛ. После проверки инспекторы могут наказать за ошибки в отчете и(или) за несоблюдение обязанностей налогового агента, если нарушение действительно имело место. Однако учитывая, что раздел 1 заполняется нарастающим итогом, лишние показатели все равно должны будут появиться в отчете. Но уже в следующем — за первый квартал следующего года.

Удержанный налог: как отразить в 6-НДФЛ

В Раздел 1 формы 6-НДФЛ все показатели вносятся по нарастающей с начала года. Удержанный налог – не исключение, он тоже указывается с нарастанием: заполняя, например, Расчет за 9 месяцев, в строке 070 нужно показать налог, удержанный с января по сентябрь отчетного года.

Сумма удержанного налога в 6-НДФЛ указывается без копеек. Это очевидно, ведь ячейки, отведенные для отражения сумм дохода и налоговых вычетов, предусматривают указание рублей с копейками, а для сумм НДФЛ «копеечные» ячейки отсутствуют, и их указывают в полных рублях.

Сроки подачи 6-НДФЛ

Справку следует подать в ИФНС не позже последнего дня месяца, идущего за отчетным кварталом. В 2020 г., например, прописаны следующие сроки отчетности.

Таблица 1. Сроки отчетности в 2020 году

| Период | Дата |

| За 2020 г. | 03.04. 2017 |

| За 1 кв. 2020 г. | 02.05.2017 |

| За 6 мес. 2020 г. | 31.07. 2017 |

| За 9 мес. 2020 г. | 31.10.2017 |

| За 2020 г. | 02.04.2018 |

Поскольку, например, 01.04.2017 г. является выходным днем, предусмотренный НК РФ срок предоставления 6-НДФЛ до 01.04.2107 г. переносится на 3 апреля. По такому же принципу сдвигаются и остальные сроки подачи при необходимости.