Номер таможенной декларации: расшифровка и что это такое?

ГТД – грузовая таможенная декларация – является обязательным документом при перемещении (импорт/экспорт) грузов между государствами. Оформляется владельцем товаров и обрабатывается инспектором Федеральной таможенной службы (ФТС).

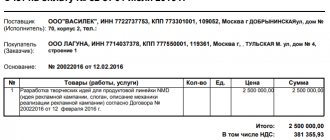

Регистрационный номер таможенной декларации присваивается документу сотрудником таможенной службы при его принятии. До 1 октября 2020 года в счете-фактуре этот реквизит имел иное название – номер таможенной декларации, Дополнение в названии реквизита сделало понятным содержание графы 11: не порядковый номер декларации, а именно регистрационный номер.

В соответствии с принятыми изменениями к порядку заполнения счета-фактуры (постановление правительства РФ №981 от 19.08.2017) в 2020 году регистрационный номер ТД стал обязательным реквизитом отгрузочного документа (графа 11).

О том, какая информация о получателе и отправителе груза должна указываться в счёт-фактуре, читайте в нашей статье.

Тема: ГТД в счетах-фактурах

Прямо так и писать Россия и все? Название будет по-русски, только коды впереди английскими буквами, например DTP 609. Короче, так надо прогнать товар, чтобы не было возможности отследить его потоки. А это я так понимаю возможно, если не указывать ГТД. У меня была проверка по экспорту. Там она сверяла номера ГТД по поступлению товара. Там моя безголовая предшественница умудрилась продать товар 10 числа, а фактически он поступил 18 числа. Понятное дело, экспорт по этой позиции не подтвержден. Но это было очевидно. А что будет, если в строке ГТД вообще пусто, даже не вписано Россия?

Налоговая проверяет порядок заполнения (т.е. получили от поставщиков сч-ф с № ГТД — выписали свой сч-ф с этим №). А соответствие заполнения действительными №№ ГТД проверяет таможенный комитет. Теоретически, а на практике я такого не слышала. М.б. кто-то знает больше.

Что делать при перепродаже?

Российский импортер (юридическое лицо или индивидуальный предприниматель), планирующий дальнейшую перепродажу ввезенных товаров, обязан внести в графу 11 своего счета-фактуры регистрационный номер зарегистрированного таможней сопроводительного документа (подп. 14 п. 5 ст. 169 НК РФ).

Письмо ФНС №АС-4-3/15798 прямо указывает на обязанность продавца прописывать в счете-фактуре регистрационный номер ТД для каждой товарной позиции. Это касается товаров, ввозимых в РФ и прошедших таможню.

Товары, которые были произведены за пределами РФ, прошли таможенную регистрацию, а затем были расфасованы, упакованы или разлиты в России, продолжают иметь статус импортных. При их продаже необходимо указать в счете-фактуре регистрационный номер ТД (письмо Минфина №03-07-08/257 от 23.08.12).

На основании п.5 ст.169 налогоплательщик-продавец импортных товаров отвечает за соответствие обязательных сведений, указанных в документах реализации (ФЗ №150 от 30.05.2016), той информации, которую содержит входящая счет-фактура (п.п.13,14 в ред. ФЗ №119 от 22.07.2005).

Переработка или комплектация в наборы ввезенных в РФ товаров лишает их привязки к непосредственному производителю, устанавливая право России считаться поставщиком. В этом случае необходимость указания в отгрузочном документе ГТД отпадает.

Важно! В 2020 году основанием для отказа в вычете может послужить несоответствие номера ГТД в таможенной декларации содержанию графы 11 в счете-фактуре.

При экспорте нужно указывать гтд если купили у российского поставщика

> > Один остается на таможне, два возвращаются декларанту — они потребуются на таможенном контроле при пересечении границы. На каждом экземпляре должна стоять отметка таможни, где прошло оформление, и отметка пограничного таможенного органа. Это подтверждает законность вывоза груза.

Одновременно с принятием таможенной декларации происходит внесение обязательных платежей.

К таким относится вывозная таможенная пошлина и таможенные сборы. Объектом обложения таможенными пошлинами и налогами выступают товары, вывозимые за пределы Таможенного союза. База для исчисления — таможенная стоимость и (или) физическая характеристика в натуральном выражении (количество, масса). Исчисление сумм происходит в валюте той страны — члена Таможенного союза, где подается декларация.

Для расчета сумм используют специальные ставки.

Невозможно доподлинно установить, по какой декларации был ввезен проданный товар.

Эту причину, пожалуй, можно назвать лишь условно уважительной. Да, Минфин действительно разъяснял, что не заполнять графы 10, 10а и 11 счета-фактуры допустимо, например, когда после смешения и упаковки семян, ввезенных в нашу страну из разных государств, определить страну их происхождения и номера таможенных деклараций невозможноПисьмо Минфина от 05.02.2015 № 03-07-09/4572.

Упомянутые в статье Письма Минфина можно найти: раздел «Финансовые и кадровые консультации» системы КонсультантПлюс Однако в иных схожих ситуациях финансисты рекомендуют поступать по-другому. Или даже потери информации (и причины этого могут быть вполне уважительными).

Нужно ли перепродавцу для проверки данных полученного счета-фактуры требовать копию декларации на ввоз товаров? Грозит ли ему чем-то ошибка в номере декларации, указанном во входящем счете-фактуре? И что делать, если товар явно импортный, но из счета-фактуры этого не видно?

Для вычета входного НДС необходим счет-фактура, который содержит все обязательные реквизиты. В их число, в частности, входятп.

2, подп. 13, 14 п. 5 ст. 169 НК РФ:

- номер таможенной декларации.

А при заполнении счета-фактуры этот номер дополняется порядковым номером товара. Но возможно, вам попадется счет-фактура, в графе 11 которого указан, например, такой номер: 10226010/220215 ОБ 003344.

Это не ошибка. Просто купленный вами товар таможня выпустила до подачи таможенной декларации на основании обязательства о подаче декларантом таможенной декларации и представлении необходимых документов и сведенийп.

1 ст. 197 ТК ТС. И именно номер этого обязательства (а вовсе не номер таможенной декларации) указан в счете-фактуре. постановлением Правительства РФ от 26.12.2011 № 1137):

- цифровой код страны происхождения товара;

Графа 11

Реквизит графы 11 документа-основания для расчетов по НДС в 2018 году стал обязательным (опасным реквизитом СФ).

Регистрационный номер таможенной декларации в соответствии с Постановлением правительства №981 от 19.08.2017 должен быть указан в графе 11 табличной части документа. Наименование графы претерпело изменения – к ранее использовавшемуся наименованию добавлено слово «регистрационный». Теперь формулировка наименования графы 11 – «Регистрационный номер таможенной декларации».

Запрос у поставщика гтд

ГТД в декларации по НДС Приобретение товарно-материальных ценностей, произведенных за границей, в современных условиях экономики обычное явление. Чаще всего товар закупается у оптовых компаний, которые работают на внешнеэкономических рынках. И на этапе сделки важно установить легальность ввоза товара на территорию России.

Для проведения такой сделки стороны могут заключить агентский договор. В соответствии с ним агент обязуется за вознаграждение купить товар от своего имени, но за счет принципала либо от имени и за счет принципала. Во исполнение контракта посредник заключает договор поставки с иностранным поставщиком и уплачивает таможенные платежи за ввозимый в Россию товар, в том числе НДС. В опубликованном Письме Минфин разъясняет, в каком порядке принципал может принять к вычету НДС, уплаченный агентом при таможенном оформлении импортного товара. Как отмечают финансисты, вычет входного НДС по ввезенным на таможенную территорию России товарам возможен при соблюдении ряда условий. Так, данные товары должны быть:

Как правильно оформить?

Для заполнения графы 11 регистрационный номер формируется по следующей схеме: 8 знаков / 6 знаков / 7 знаков / 3 знака (письмо Минфина № 03-07-09/6 от 18.02.2011).

- 8 цифр – код таможенного органа, которым была принята таможенная декларация на товары. Перечень кодов можно найти сайте ФТС (ved.customs.ru).

- 6 цифр – дата принятия ТД в формате «ччммгг». Например, 160318 – означает, что документ был зарегистрирован 16 марта 2018 года.

- 7 цифр – порядковый номер ТД. Нумерация начинается с начала года, предусмотрен 7-значный номер. Если порядковый номер содержит менее 7 знаков, то первыми вписываются нули. Например, 0005678.

- 3 цифры – номер товара в декларации.

Пример регистрационного номера:

10604118/16022018/0005678/315.

Важно помнить, что п.2 ст.169 НК РФ допускает наличие ошибок в счете-фактуре, которые не могут стать причиной отказа в предоставлении налогового вычета, при условии, что эти ошибки позволяют идентифицировать продавца, покупателя, товары и ставку НДС (письмо Минфина №03-07-08/67893 от 26.12.2014).

Организация купила импортный товар, счет-фактура выдан без указания номера ГТД

Организации следует также иметь в виду, что согласно п. 2 ст. 169 НК РФ счет-фактура, составленный с нарушением порядка, установленного п. 5 данной статьи, не может являться основанием для принятия предъявленной покупателю продавцом суммы НДС к вычету. Поэтому организация вправе потребовать от поставщика товара оформления счета-фактуры в соответствии с требованиями налогового законодательства.

Согласно п. 5 ст.

Внимание

И чаще всего претензии налоговики предъявляют экспортерам, которые продают за рубеж купленные в России импортные товары и заявляют к возмещению НДС по счетам-фактурам с недостоверной (отсутствующей) информацией в графах 10—11см., например, Постановления АС СЗО от 01.03.2016 № Ф07-2449/2016, от 19.02.2016 № А52-655/2015. Что неудивительно, так как при возмещении экспортного НДС инспекторы проверяют более тщательно.СОВЕТ Если в счете-фактуре на импортные товары отсутствует информация в графах 10—11 (или указаны «неформатные» данные), проверка с пристрастием не исключена.

Поэтому вы можете сразу обратиться к поставщику с просьбой прояснить эти моменты. Возможно, письменный ответ вашего поставщика вполне устроит как вас, так и проверяющих.

Ответственность налогоплательщика

Сведения о регистрационном номере документа, являющегося основанием для перемещения товаров между государствами, являются обязательными в документе-основании для расчетов по НДС (ст.169 НК РФ).

Что будет, если не указывать номер в графе 11? Отсутствие данных в графе 11 счета-фактуры признается поводом для того, чтобы налоговые инспекторы не приняли такой первичный документ к учету при предоставлении вычета по НДС.

Судебная практика подтверждает однозначную позицию налоговой инспекции: ответственность за указание номера ГТД несет налогоплательщик (постановления ФАС Поволжского округа от 16.05.12 №Ф06-2967/12, ФАС Восточно-Сибирского округа «Ф20-477/12 от 06.03.12, ФАС Северо-Западного округа №Ф07-1879/11 от 01.02.2112).

С поставщиком, который не способен подтвердить происхождение реализуемых товаров, ИФНС рекомендует не взаимодействовать.

Как узнать номер ГТД и отразить его в счете-фактуре?

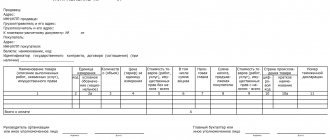

Декларации составляются по форме, утвержденной в приложении 2 к Решению комиссии Таможенного союза от 20.05.2010 № 257. Их номера отражаются в графе А указанного документа.

Не следует ошибочно принимать за номер ГТД справочный номер, фиксируемый в графе 7 ДТ. Дело в том, что в данной графе фиксируется код, отражающий специфику декларирования имущества по специальному классификатору — он не имеет ничего общего с номером ГТД для налоговой документации. Номер ДТ следует вписать в графу 11 таблицы, которая включена в форму счета-фактуры.

Если имущество импортировано в Россию из ЕАЭС, то в графе 11 рассматриваемого документа ставится прочерк. Графы 10 и 10а можно не заполнять.

Письмо фнс о unl в счет фактуре поставщика 2020

;- отражение номера декларации, по которой в Россию ввезен товар в объеме меньшем, нежели указано в самом счете-фактуре <10;- отражение номера таможенной декларации, по которой в нашу страну были ввезены не те товары, что указаны в счете-фактуре <11;- номер таможенной декларации состоит более чем из 21 цифры, поскольку содержит через дробь дополнительную цифру, отражающую номер ввезенного товара, хотя ФНС именно так и рекомендует указывать номер таможенной декларации <12.Если налоговая отказала в вычете исключительно на том основании, что в счете-фактуре на приобретенные импортные товары не заполнены графы 10 — 11, шансы оспорить это решение есть.(+) Налоговое законодательство исходит из презумпции добросовестности налогоплательщика. Они оценивают и реальность финансово-хозяйственных отношений с поставщиком, и саму возможность проведения сделки купли-продажи импортных товаров, в частности с точки зрения наличия самих товаров, персонала, складских помещений, транспортных средств. Также НДС-вычет может быть признан необоснованной выгодой, если налоговики докажут, что организация действовала без должной осмотрительности и осторожности и должна была знать о нарушениях налоговых обязанностей контрагентом (например, в силу взаимозависимости или аффилированности между налогоплательщиком и контрагентом) <15.(+) Если поставщик непроблемный и реальность поставки товаров не вызывает никаких сомнений, то вероятно, что суды сочтут вычет правомерным, несмотря на недочеты при заполнении граф 10 — 11 счета-фактуры <16.

ПримечаниеНо в то же время не стоит забывать, что определенные операции прямо названы не отвечающими критериям достаточной переработки <34. Это, например:- смешивание товаров (компонентов), которое не приводит к существенному отличию полученной продукции от исходных составляющих;- простые сборочные операции и операции по разборке товара;- разлив, фасовка в банки, флаконы, мешки, ящики, коробки и другие простые операции по упаковке;- сортировка, классифицирование, отбор, подбор (в том числе составление наборов изделий);- разделение товаров на компоненты, которое не приводит к существенному отличию полученных компонентов от исходного товара.То есть российское происхождение будет далеко не у любого набора или комплекта товаров, сформированного в нашей стране из нескольких товаров, ввезенных в Россию из других государств. Причина 4. Необходимую информацию можно найти, например, в графе 16 декларации на товары <6.Как видим, при продаже зарубежных товаров сам импортер может заполнить счет-фактуру на основании таможенной декларации. Но для перепродавца этот первоисточник недоступен. Он может оперировать лишь данными счета-фактуры, полученного от поставщика. Который, кстати, может и не быть импортером.(+) Поэтому в гл. 21 НК РФ прямо прописано, что продавец иностранных товаров отвечает только за соответствие данных, которые он отражает в исходящих счетах-фактурах, сведениям, которые содержатся в полученных от поставщика входящих счетах-фактурах и товаросопроводительных документах <7.

При экспорте нужно указывать гтд если купили у российского поставщика

Российская Федерация, в выставляемых покупателям счетах-фактурах должны быть заполнены графы 10, 10а, 11. В них указывается (пп. 13, 14 п.

5 ст. 169 НК РФ, пп. «к», «л» п.

2 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137):

- номер таможенной декларации.

- цифровой код страны происхождения товара;

- краткое наименование страны происхождения товара;

Нормами главы 21 НК РФ и Правилам заполнения счета-фактуры не предусмотрено каких-либо исключений в отношении случаев, когда импортный товар поставлен российским контрагентом.

- Вопрос-ответ

- Главная

- 09.07.2010 Вопрос Наша компания (резидент РФ) закупает импортный товар у российской организации.

Ольга Цибизова, заместитель директора департамента налоговой и таможенно-тарифной политики Минфина России 2.Статья: Как заполнять книгу покупок и книгу продаж в сложных ситуациях Компания купила импортные товары у российского поставщика.

Больше всего внимания при проверке вычетов по импортным товарам проверяющие уделяют двум реквизитам – стране происхождения и номерам таможенных деклараций. Эти данные заносят в графу 6 книги покупок.* Трудности могут возникнуть, если счет-фактура поставщика содержит несколько наименований импортных товаров, ввезенных в Россию по разным таможенным декларациям. Инфо НК). Иначе инспекторы могут отказать в налоговом вычете по НДС.

А если это повлечет за собой неполную уплату налога, фирме выставят штраф в размере 20 процентов от суммы неуплаченного налога (п. 1 ст. 122 НК). Что говорят в налоговых инспекцияхСпециалисты считают что отсутствие этих позиций ничем не грозит покупателям товара.

Контролеры вряд ли станут сверять ваши счета-фактуры с таможеными документами импортера.

Но наши читатели советуют коллегам постараться получить эти данные от продавца. В избранноеОтправить на почту Номер ГТД в счете-фактуре при перепродаже товара, ввезенного на территорию РФ, призван облегчить ФНС идентификацию сделки при оформлении импортером вычета по НДС.

Изучим подробнее, как найти такой номер в составе декларации и как правильно отразить его в документации.

ГТД, на основании которых товар был завезен.Включите дурака .

Скажите, что они пригрозили заслать к вам таможенников, а вы вынуждены будете перенаправить их к поставщикам. Пусть пошевелятся. Ответственность, конечно, на поставщиках, но у вас проблемы тоже могут быть.Лидия Матвеева, бухгалтер ЗАО Тирла Мнение коллегКак показывает практика, налоговые инспекторы требуют, чтобы в счете-фактуре по всем показателям был указан ГТД. Совет: постарайтесь узнать у поставщиков эти данные.

Вопрос: Подскажите, пожалуйста: на днях получила счет-фактуру от поставщика, а в нем ни по одной позиции не указан номер ГТД (грузовой таможенной декларации) товара. Позвонила узнать, в чем дело, сказали, мол, ничего не знаем, ГТД у нас нет.

Но вместе с тем разъясняют, что отсутствие порядкового номера товара из графы 32 основного или добавочного листа таможенной декларации либо из списка товаров (если он был использован вместо добавочных листов) не может быть основанием для отказа в вычете НДСПисьмо Минфина от 18.02.2011 № 03-07-09/06.

Случаи когда не нужно оформлять гтд

ТК РФ):

- информация о перевозимых товарах и их цене;

- данные транспортного средства, которое задействовано в перевозке груза;

- сведения об отправителе и получателе груза.

Роль и значение ГТД при перемещении продукции через границу сводится к выполнению следующих функций: Фактическая проверка груза Таможенными органами и его пропуск через границу Установление факта выполнения Требований таможенного законодательства РФ Подтверждение Того, что перемещение груза через границу правомерно и законно Формирование массива сведений для счета-фактуры Которые в дальнейшем становятся основанием для начисления НДС Что нужно знать Как было упомянуто ранее, ГТД являет собой документ, позволяющий декларировать перемещение через границу любых грузов и транспортных средств, которые выступают объектами внешнеторговых сделок предпринимателей и организаций.

Номер гтд в счет-фактуру. как и когда вносится. ответы на вопросы

Аналогично вышеописанному случаю, все завысит от того, отличается ли произведенный товар от купленного сырья. Если первые четыре цифры товара соответствуют данным импортного сырья, то и произведенная продукция признается импортной, а, следовательно, в счет-фактуру нужно вносить ГТД.

По такому же правило следует оформлять счет на импортный товар, купленный в России:

- если товар был изменен (доукомплектован, модифицирован), вследствие чего изменился его код по классификации ВЭД, то он признается отечественным, а значит, ГДТ в счет вносить не нужно;

- если импортный товар куплен в РФ и перепродан без изменений, то при выписке счета покупателю в него нужно внести реквизиты счетов-фактур российского поставщика.

Пример №3. В марте 2020 АО «Сокол» импортировал из Италии партию женской обуви.

Как заполнить таможенную декларацию (гтд) и когда она нужна?

Не указывать Импорт товара не задекларирован В определенных случаях закон позволяет не оформлять декларацию при импорте товаров (условия описаны в Таможенном кодексе).

Если товар ввезен на территорию РФ без ГТД, то ее номер в счет вносить не нужно Вопрос – ответ про номер ГТД Вопрос: В ноябре 2016 ОА «Фараон» ввезено на территорию РФ партию мягкой мебель. В том же месяце мебель реализована в пользу ООО «Пирамида».

При отгрузке мебели «Фараон» выдал «Пирамиде» счет, в графе 11 которого указан номер ГТД 53874251.

Гтд нужно оформлять разборчиво

Счета-фактуры являют собой документы, которые формируются с целью начисления НДС и получения вычетов по нему. Поскольку чаще всего такие операции протекают в русле перемещения товаров через границу государства, то в этих платежных бумагах, выставляемых продавцами их покупателям, прописывается номер ГТД (таможенной декларации).

- Общие сведения

- Особенности заполнения СФ с ГТД

В 2020 году общие изменения в налоговом и таможенном законодательстве не обошли стороной и этот вопрос.

Грузовая таможенная декларация или ГТД представляет собой бумагу, которая обязательная для оформления в случае, если имеет место перемещение товаров через границу, вне зависимости от того идет речь об импорте или об экспорте. Основными сведениями, которые прописываются в ГТД выступают (ст.

Гтд (таможенная декларация) в счет-фактуре в 2020 году

Данный номер является необходимым в условиях осуществления контроля законного перемещения товаров через границу. Всегда ли обязательно заполнять ГТД и дополнительные документы? Следует помнить, что грузовая таможенная декларации содержит как основные, так и добавочные листы.

Обязательным приложением к ГТД является декларация таможенной стоимости (ДТС). Данный документ закрепляется за всеми товарами, которые облагаются НДС, акцизными платежами и таможенными пошлинами.

Выше уже было указан момент, касающийся оформления ГТД на автомобиль. Но следует уточнить, нужно ли заполнять ДТС на транспортное средство, перевозимое через границу? Ответ, конечно, будет положительным.

Конечно, заполнять ДТС на автомобиль, которое ввозится на территорию Российской Федерации, нужно в обязательном порядке.

Как и когда заполнять номер гтд в счете-фактуре

Данный письменный документ должен быть составлен в произвольной форме и содержать в себе информацию о том имуществе, которое владелец транспортного средства намеревается перевезти через границу.

Такой способ применим только в тех случаях, когда общая стоимость имеющихся товаров не превышает 100 евро.

Внимание Также следует помнить о том, что товары не должны являться предметом налогообложения, а также иметь каких-либо ограничений на перевозку. Что потребуется указать в заявлении:

- Наименование лица, которое осуществляет перевозку декларируемого имущества через границу, а также указание его юридического адреса;

- Наименование всех имеющихся товаров.

При этом в обязательном порядке требуется указать их количество и коды;

- Таможенный режим;

- Второй способ будет рассмотрен в данной статье подробнее, так как именно тут понадобится оформление ГТД.

Образец заполнения (пример) После того, как номер таможенной декларации установлен и отражен в регистрационном журнале важно правильно перенести его в СФ. Осуществляется это следующим образом (ст.

169 НК РФ): В поле 11 счета-фактуры Прописывается номер ГТД, указанный на его основном и дополнительных листах Рядом прописывается порядковый номер товара Который обычно содержится в 32-й графе документа Оба требования являются обязательными; любые неточности и ошибки могут привести к отказу таможенных органов в предоставлении вычетов по НДС.

Важно

Следует подчеркнуть, что при использовании компанией общего режима налогообложения следует всегда указывать в СФ номер ГТД, даже не являясь импортером. Это избавит субъекта НДС лот лишних вопросов со стороны налогового и таможенного ведомств.

Что такое грузовая таможенная декларация и как её правильно заполнить

Документы для оформления ГТД Вместе с грузовой таможенной декларацией, в органы таможни РФ в обязательном порядке подается следующий пакет документов:

- Удостоверение декларанта (подтверждение полномочий декларанта подавать ГТД от своего имени);

- Декларация таможенной стоимости;

- Документы на транспортное средство (на каждое, если их несколько);

- Документы контроля за доставкой товаров;

- Копия паспорта заверенная нотариально;

- Подтверждение оплаты таможенных платежей или их будущую оплату;

- Исходная электронная копия ГТД на электронном носителе.

При соблюдении правил заполнения, грузовую таможенную декларацию необходимо подать в таможенные органы в течение 15 (пятнадцати) дней с момента прибытия товара на склад временного хранения или таможенный склад.

Декларация на товары: кому дать, а кому отказать? (манохова с.в.)

ГТД. Не многие придают этому значение. К тому же часто существует вероятность увидеть данное сочетание трёх букв в каких-либо документах. На практике с этими загадочными тремя буквами может столкнуться каждый владелец авто, так что будет нелишним узнать, что это и что из себя представляет.

- 1 Как расшифровывается ГТД и что это такое?

- 2 Как задекларировать товары, провозимые через границу?

- 3 Особенности заполнения грузовой таможенной декларации

- 4 Таможенное оформление и контроль

- 5 Грузовая таможенная декларация на автомобиль

- 6 Номер грузовой таможенной декларации

- 7 Всегда ли обязательно заполнять ГТД и дополнительные документы?

Как расшифровывается ГТД и что это такое? Для начала следует перейти к расшифровке самой аббревиатуры, которая может быть многим просто непонятна.

https://youtu.be/sJpZ8P9BYTY

Читайте статью ⇒ «Как оформить счет-фактуру» Форма бланка заполняется на русском языке. Предпочтительно, когда форма будет заполнена в электронном виде, после чего распечатана и заверена.

Если Вы заполните бланк от руки и внесете данные неразборчиво, их могут не принять для оформления на таможне. Также следует учесть, что в документе нельзя допускать ошибки, помарки, исправления – такая декларация признается недействительной.

Если данные в документ внесены неверно, то декларацию лучше переписать. Если это сделать невозможно, сделайте необходимые исправления в документе, после чего заверьте ГТД у декларанта.

Законодательством установлены сроки, в течение которых должна быть оформлена ГТД – не более 14 дней с момента ввоза/вывоза товара.

Случаи когда не нужно оформлять unl

Во-вторых Номер самой декларации, который в дальнейшем переносится в счет-фактуру В ГТД прописываются также число товаров в партии, их стоимость, а также перечень дополнительных бумаг, прилагаемых к декларации (счет, спецификация, сертификат качества и др.).

Специфика декларации Таможенная декларация состоит из стандартных 4-х листов, среди которых ТД1 – является основным, а ТД2 – дополнительными.

Порядок их заполнения таков (Приказ ФТС №1057): Первый лист Остается на таможне и храниться в специальном архиве Второй Подшивают в папку в отделе таможенной статистики Третий Передается лицу, декларирующему груз Четвертый Выступает в качестве товаросопроводительного документа Если через границу перемещается один товар, от одного грузоотправителя, единой партией, в одно время – то на него заполняется только основной лист ГТД.

Если же речь идет о перевозке нескольких партий товаров, от разных поставщиков, в разное время, то для каждого отдельного вида заполняется по одному листу. ГТД представляется обычно не только в бумажном, но и в электронном виде. При это документ не должен содержать помарок и ошибок. Вместе с декларацией в таможенное ведомство представляются следующие сопроводительные бумаги:

- документ, подтверждающий полномочия декларанта;

- бумаги, устанавливающие таможенную стоимость товара и удостоверяющие транспортное средство;

- справки, подтверждающие внесение таможенных пошлин.

Стоит отметить, что в электронном виде таможенная декларация предоставляется на диске вместе с общим пакетом бумаг. После выписки ГТД регистрируется в специальном журнале, который становится последним основанием для законного пересечения границы грузом.

Источник: https://advokat-burilov.ru/sluchai-kogda-ne-nuzhno-oformlyat-gtd/

Заполнение счет фактуры при перепродаже импортного товара в 2020г

В п. 5 ст. 169 Налогового кодекса РФ сказано, что налогоплательщик, реализующий импортные товары, несет ответственность только за то, чтобы указанные им данные в счете-фактуре соответствовали сведениям, которые содержатся в полученных от поставщиков счетах-фактурах и товаросопроводительных документах.

Таким образом, российский поставщик, реализующий импортный товар на внутреннем рынке, заполняет счет-фактуру на основании имеющихся у него данных, полученных от импортера (другого российского поставщика при перепродаже импортного товара на территории РФ). Если среди сведений нет номера ГТД, он выставляет счет-фактуру без указания этого номера.

Заполнение счет фактуры при перепродаже импортного товара от осно

Потом все это умножается на ставку (0, 10 или 18%) Сопоставьте этот код с перечнями Правительства РФ, в котором перечисленные товары облагаются по ставке 10%.

Всего существует 4 перечня, в которых продовольственные товары, товары для детей, медицинские товары и книги по образованию, науке, культуре. Вам нужно заплатить НДС до выпуска товаров из-под таможенной процедуры.

Налог уплачивается непосредственно в таможенный орган.

Ряд операций, указанных в пункте 2 статьи 146 НК РФ, не признаются объектами налогообложения НДС; выполнение строительно-монтажных работ для собственного потребления; передача для собственных нужд товаров, работ, услуги, расходы на которые не учитываются при расчете налога на прибыль; ввоз (импорт) товаров на территорию РФ. Не облагаются НДС товары и услуги, перечисленные в статье 149 НК РФ.

При перепродаже импортных товаров в 2020 году гтд счет фактуре

Для них это весомый повод для отказа в приеме покупателем налоговых сумм к возмещению. В соответствии с принятыми изменениями к порядку заполнения счета-фактуры (постановление правительства РФ №981 от 19.08.2017) в 2020 году регистрационный номер ТД стал обязательным реквизитом отгрузочного документа (графа 11).

Правильное оформление счета-фактуры является частью задачи по отражению в бухгалтерском учете и принятию к зачету сумм НДС, выставленных поставщиком. Налоговые инспекторы при проверке придирчиво изучают первичные документы с целью выявления нарушений в порядке оформления документа-основания.

Бухгалтерские тонкости: вся информация о счет-фактурах на импортный и экспортный товар, образец документа

Под отгрузкой подразумевается передача материальных ценностей продавцом непосредственно покупателю, либо перевозчику с дальнейшей передачей покупателю.

Для сопровождения данной сделки, оформляется стандартная счет-фактура по типовой форме (п.5 ст.

169 НК РФ), а в случае получения предоплаты за товар выставляется авансовая счет-фактура, в которой указывается номер платежного документа (п.5.1 ст.169 НК РФ).

Важнейшим показателем для любой компании, занимающейся продажей товаров, является товарооборот. Продажа товаров является первостепенным этапом коммерческой деятельности торговых организаций и предприятий.

Значительную роль в процессе товарообращения играет качественная подготовка сопроводительных документов. Законодательством РФ предусмотрен перечень документов, который сопровождает процесс реализации товара.

Покупка импортного товара без счет фактуры и дальнейшая перепродажа гтд

от 16.02.2004 N 84) Необходимую информацию можно найти, например, в графе 16 декларации на товары . (+) Поэтому в гл. 21 НК РФ прямо прописано, что продавец иностранных отвечает только за соответствие данных, которые он отражает в исходящих счетах-фактурах, сведениям, которые содержатся в полученных от поставщика входящих счетах-фактурах и товаросопроводительных документах .

При реализации товара, страной происхождения которого является не Российская Федерация, в выставляемых покупателям счетах-фактурах должны быть заполнены графы 10, 10а, 11. В них указывается (пп. 13, 14 п. 5 ст. 169 НК РФ, пп. «к», «л» п. 2 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137):

Как заполнить счет-фактуру при продаже импортного ОС, приобретенного в России

При этом налогоплательщик, реализующий товары, страной происхождения которых является иностранное государство, отвечает только за соответствие сведений о стране происхождения товаров и номере таможенной декларации в предъявляемых им счетах-фактурах сведениям, содержащимся в полученных им счетах-фактурах и товаросопроводительных документах (пункт 5 статьи 169 НК РФ).

В письме сообщается, что согласно подпунктам 13 и 14 пункта 5 статьи 169 НК РФ в счетах-фактурах, выставляемых при реализации товаров, должны быть указаны страна происхождения товаров и номер таможенной декларации в отношении товаров, страной происхождения которых не является территория России.

Минфин разъяснил некоторые особенности заполнения счета-фактуры при перепродаже импортных товаров, закупленных у «упрощенщика»

Авторы письма напоминают положения пункта 5 статьи 169 НК РФ. В нем сказано, что при реализации импортных товаров налогоплательщик несет ответственность только за соответствие сведений о стране происхождения товаров и номере таможенной декларации в предъявляемых им счетах-фактурах сведениям, содержащимся в полученных им счетах-фактурах и товаросопроводительных документах.

Рекомендуем прочесть: Льготы На Билеты Ржд Пенсионерам 2019

Источник: https://sibyurist.ru/litsenzionnyj-dogovor/zapolnenie-schet-faktury-pri-pereprodazhe-importnogo-tovara-v-2019g

Blog

А пробелы между элементами быть не должно. Таким образом, у организации (ИП, физлица) не должен возникать вопрос, как заполнить регистрационный номер таможенной декларации. Этим занимается исключительно чиновник таможни.

Важно только знать, где указывается регистрационный номер таможенной декларации, чтобы оперативно найти его. Также см. «Полный перечень КБК таможни: таблица».

Где взять О том, где взять регистрационный номер таможенной декларации, сказано в том же пункте 43 правил заполнения декларации на товары. Не нужно долго искать, где находится регистрационный номер таможенной декларации.

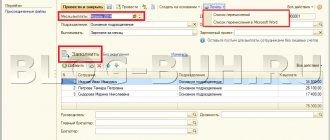

Он расположен сразу в первой строке графы «А» первого и каждого добавочного листа декларации. Чтобы наглядно понять, где посмотреть регистрационный номер таможенной декларации, обратитесь к рисунку выше и нижеследующему. Графу «А» мы выделили красным цветом. Это не всё.

Номер гтд в счет-фактуру. как и когда вносится. ответы на вопросы

Организация приобрела компьютер, в счете-фактуре на который указаны данные о стране происхождения и номер грузовой таможенной декларации (ГТД). Организация демонтировала компьютер, и ряд комплектующих изделий импортного производства реализует.

Какие сведения указывать в графе «страна происхождения товара» и «номер ГТД» в выставляемом организацией покупателю счете-фактуры? В соответствии с п. 3 ст.

169 Налогового кодекса Российской Федерации (далее — НК РФ) налогоплательщик обязан составить счет-фактуру, вести журналы учета полученных и выставленных счетов-фактур, книги покупок и продаж, если иное не предусмотрено п. 4 ст. 169 НК РФ.

Образец заполнения (пример) После того, как номер таможенной декларации установлен и отражен в регистрационном журнале важно правильно перенести его в СФ. Осуществляется это следующим образом (ст.

169 НК РФ): В поле 11 счета-фактуры Прописывается номер ГТД, указанный на его основном и дополнительных листах Рядом прописывается порядковый номер товара Который обычно содержится в 32-й графе документа Оба требования являются обязательными; любые неточности и ошибки могут привести к отказу таможенных органов в предоставлении вычетов по НДС.

Следует подчеркнуть, что при использовании компанией общего режима налогообложения следует всегда указывать в СФ номер ГТД, даже не являясь импортером. Это избавит субъекта НДС лот лишних вопросов со стороны налогового и таможенного ведомств.

Правила заполнения unl в счет фактуре 2018

ГТД Если товары относятся к единой товарной группе (согласно Таможенному классификатору) То допускается составление общего их списка на одном листе ГТД Для разных товарных групп обязательно заполнение отдельных страниц ГТД Чем более разнообразен ассортимент товаров, тем большее число страниц документа придется заполнять Если касаться вопроса формирования номера ГТД, то как упоминалось ранее он должен включать три числовых значения, разделенные дробной чертой, а именно: хххххххх (8 цифр) Идентификатор таможенного органа в который представляется документ хххххх (6 цифр) Дата, которая имеет следующий вид – день, месяц, год (например, 010215) ххххххх (7 цифр) Номер бумаги, который устанавливается в зависимости от порядка регистрации в журнале таможенного ведомства Номер ГТД проставляется на всех страницах этого документа, заполняемым по отдельным категориям товаров.

Источник: https://civilist-audit.ru/pravila-zapolneniya-gtd-v-schet-fakture-2018/

Как налогоплательщики выходили из положения

Отчеты по НДС за I квартал 2020 г. с такими короткими номерами таможенных деклараций не выгружались. Поэтому некоторые организации и ИП решили в этих случаях вообще не заполнять строку 150 раздела 8 НДС-декларации. И по мнению специалиста ФНС, это самый верный подход.

Комментарий специалиста. Строка 150 раздела 8 НДС-декларации по товарам, ранее ввезенным в страны ЕАЭС Персикова Ирина Сергеевна, государственный советник РФ 1 класса — Формат представления сведений из книги покупок об операциях, которые отражаются в декларации по НДС, предусматривает, что показатель строки 150 раздела 8 декларации, где указывается номер таможенной декларации, может либо отсутствовать (не заполняться), либо состоять из 23 — 27 знаков (Таблица 4.4 Формата представления сведений из книги покупок, утв. Приказом N ММВ-7-3/[email protected]). И именно такой длины может быть проставляемый в графе 11 счета-фактуры при продаже импортных товаров регистрационный номер российской таможенной декларации (Письмо ФНС России от 30.08.2013 N АС-4-3/15798; подп. 30 п. 15, подп. 1 п. 43 Инструкции, утв. Решением N 257). Если же в графе 11 счета-фактуры российского поставщика, составленного при продаже товаров, ввезенных из государств — членов ЕАЭС, приведены номера таможенных деклараций, оформленных в этих государствах, указывать такие номера в строках 150 раздела 8 декларации покупателю не нужно. При реализации в России купленных у поставщика из государств — членов ЕАЭС товаров, которые были ранее выпущены для внутреннего потребления на территории этих государств, заполнять графу 11 счета-фактуры вообще не требуется (Письмо Минфина России от 15.09.2016 N 03-07-13/1/53940).

Однако некоторые компании и предприниматели строку 150 раздела 8 НДС-декларации все-таки заполняли, дополняя номер таможенной декларации, оформленной в ином государстве — члене ЕАЭС, до нужной длины. Кто-то добавил в начале номера нули. Кто-то — цифры, соответствующие государству таможенного поста, например 112 — для Белоруссии, 398 — для Казахстана, 417 — для Киргизии. Как нам пояснил специалист ФНС, такое заполнение НДС-декларации также не повлечет никаких негативных последствий.

Комментарий специалиста. Проверка данных строки 150 раздела 8 НДС-декларации при «камералке» Персикова Ирина Сергеевна, государственный советник РФ 1 класса — В ходе камеральной проверки декларации по НДС заполнение строки 150 раздела 8 декларации в части корректности заполнения номера таможенной декларации, оформленной в ином государстве — члене ЕАЭС, не проверяется.