По строке 080, в соответствии с ее названием, отражается Сумма налога не удержанная налоговым агентом.

Вроде все ясно и понятно. Но дебаты вокруг заполнения этой строки подогревают некоторые бухгалтерские издания, рекомендующие в строке 080 отражать исчисленный НДФЛ, который невозможно будет удержать до конца года.

Пункт 4 статьи 226 НК РФ предписывает налоговым агентам удерживать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Буквально из этого пункта следует: если доход не выплачен, то и налог не мог быть удержан. Следовательно, в соответствии с названием поля, величину этого налога нужно отразить в строке 080.

6-НДФЛ: как проверить правильность расчета за полугодие 2018

Необходимо уточнить, что непосредственно в НК РФ и в приказе ФНС России от 14.10.2015 N ММВ-7-11/[email protected], которым утверждены форма 6-НДФЛ и порядок ее заполнения, не содержится конкретных указаний о том, какие именно суммы налога необходимо отразить в строке 080 первого раздела. Есть только название строки.

Письма Минфина или ФНС в данном контексте могут расцениваться как документы разъяснительного и рекомендательного характера, а не регулирующие нормативно-правовые акты.

Часто приверженцы решений о возможности удержания налога ссылаются на следующие письма:

Но в письме 2 в числе допускаемых ошибок при заполнении формы 6-НДФЛ лишь указано несоблюдение рекомендаций п.5 письма 1. А в письме 1 не указано исключительное требование отражать в графе 080 только сумму налога, не удержанную налоговым агентом с полученных физическими лицами доходов в натуральной форме и в виде материальной выгоды при отсутствии выплаты иных доходов в денежной форме, а сказано, что эти суммы надо отразить в строке 080.

Возникает вопрос, как быть с суммами налога исчисленного с зарплаты (и ее составляющих), когда зарплата не выплачена.

Предполагается, что предусмотренный срок представления отчета 6-НДФЛ – месяц после окончания отчетного квартала — обеспечивает достаточное время на выплату зарплаты и удержание НДФЛ в соответствии с законодательством.

В частности, в соответствии с ч. 6 ст. 136 ТК РФ сроки выплаты зарплаты должны быть установлены таким образом, чтобы сотрудники получали заработную плату не реже, чем каждые полмесяца. А налоговое ведомство, как известно, не рассылает рекомендаций обхода нарушений законодательства и подготовки отчета при условии, что нарушаются сроки выплаты зарплаты.

Хотим напомнить бухгалтерам, каким неблагодарным может оказаться исправление значения в этой графе на основании гипотетических ожиданий, что налог будет наверняка удержан, потому что зарплата будет обязательно выплачена.

Не обязательно. Не заплатили контрагенты и денег в фирме нет, директор купил домик в Майями и на зарплату сотрудникам не хватило. В конце концов, какой-нибудь сотрудник сам может все бросить, уехать куда глаза глядят и не предоставить работодателю возможности выплатить ему зарплату.

Итоги

Строка 090 в 6-НДФЛ предназначена для включения в отчет информации о возвратах налога физлицам-плательщикам по основаниям, изложенным в ст. 231 НК РФ. Нюансы формирования строки обусловлены утвержденным ФНС порядком заполнения и отдельными аспектами главы 23 НК РФ.

По строке 130 расчета 6-НДФЛ указывайте обобщенную сумму фактически полученного физлицами дохода в дату, указанную по строке 100. Доход укажите без вычетов и с учетом НДФЛ.

Стр. 080 отчета 6-НДФЛ предназначена для отражения НДФЛ, который налоговый агент не сумел удержать из доходов физлица. Такие ситуации возможны, когда «физик» получил подарок или иной доход в натуральной форме.

Алгоритм формирования строки 020 в 6-НДФЛ определяется приказом № ММВ-7-11/[email protected] и требованиями НК РФ. Все прочие разъяснения уполномоченных лиц и органов должны соответствовать принципам, которые установлены этими нормативными актами.

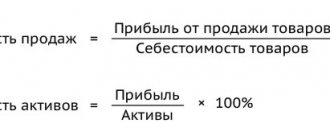

Отражение в отчете 6-НДФЛ исчисленного налога на доходы физических лиц — процесс, требующий знания нюансов законодательства. При этом существующие основные формулы для расчета показателей отчета помогут вам самостоятельно проверить корректность своих учетных данных, не дожидаясь запроса из налоговой инспекции.

Проверить, не совершаете ли самые распространенные ошибки при заполнении 6 НДФЛ, поможет статья «Внимание! Здесь частые ошибки в 6-НДФЛ».

Строка 070 в отчете 6-НДФЛ находится в разделе 1 и используется для отражения общей суммы удержанного за отчетный период НДФЛ. Рассчитывают эту сумму путем суммирования значений, попавших за весь отчетный период в строки 140 раздела 2, с корректировкой ее для ситуаций, возникающих на границе периодов (когда выплата дохода и удержание налога попадают в 1 период, а срок уплаты НДФЛ – в другой).

Польза от строки 080

Есть такое понятие в бухгалтерии, не удержанная сумма налога. Данная формулировка используется для идентификации части не исчисляемой. Отчёт 6-НДФЛ, строка 080, заполнение будет считаться ошибкой иногда. Заполнять её нужно только в таких случаях:

- Определяется и анализируется доход в натуральной форме, полученный не в денежном эквиваленте.

Раньше, когда экономика страны переживала значительный кризис, зарплату выдавали товарами, продуктами сотрудникам. Применялась система купонов, карточек. Близость к натуральному хозяйству была очевидна, пугала. Теперь же такая форма взаиморасчетов вызывает более позитивные эмоции. Дарятся призы, выдаются премии в виде товаров и продуктов. Налоги, которые не вычитались в отчетном периоде, надо указывать в пункте 080 первого раздела бланка.

- Определяется и анализируется доходов в денежной форме, но налоговая часть не вычтена.

Такая ситуация может возникнуть при частичном перечислении средств за выполненную работу, в ситуации задержки оплаты или по другим причинам. Сумма налога вычтена не полностью. Благодаря наличию пункта 080 формы 6-НДФЛ, в ФНС смогут увидеть цифру, о которой идёт речь.

- Сотрудник должен предприятию какую-то сумму денег и не вернул её на момент подачи отчёта в налоговую.

- По решению суда, в котором не был обозначен вычет, выплачивается какая-либо сумма — в полном объёме, без удержания налога, подробного анализа, расчета в 6-НДФЛ.

Строка 080 6-ндфл: какие суммы включать – Дело

Известно, что строка 080 в декларации 6-НДФЛ заполняется не очень часто, однако с внесением в неё данных так или иначе сталкивается почти каждый налоговый агент. Чтобы разобраться в особенностях её заполнения, потребуется внимательно сосредоточиться на оговорённых законом правилах. Иначе придётся исправлять ошибки, за которые может грозить реальная ответственность.

Когда вносят информацию в строку 080 декларации 6-НДФЛ

В строке 080 хранятся данные о сумме неудержанного налога. Они оформляются в виде нарастающего в течение года итога.

Однако многие бухгалтеры не могут разобраться, о каком именно неудержанном налоге идёт речь. Поэтому на практике в строке фиксируется весь налог, неудержанный с доходов, полученных физлицами в отчётном квартале. И это является довольно распространённым заблуждением.

В строке 080 фиксируют налог, который пока не вычтен с доходов, полученных наёмным работником от организации в натуральном виде, если зарплата в денежной форме ему не выплачивалась.

Налоговой базой в этом случае считается стоимость на товары или услуги в средних ценах, сложившихся на рынке. Так, работник может брать от ООО ил ИП такие материальные блага, как:

- зарплата выпускаемой продукцией;

- оплата отдыха;

- плата за обучение, повышение квалификации;

- оплата счетов ЖКХ;

- сувениры и подарки.

Кроме того, физлицо имеет возможность получить и другие выгоды от работы в фирме:

- понижение процентов использования заёмных средств;

- использование товаров и услуг от организаций-партнёров;

- приобретение ценных бумаг по ценам ниже рыночных.

С такого вида доходов удерживать налоги не получится, поэтому налоговый агент (ООО ил ИП) удерживает их во время получения физлицом любых денежных выплат. В этом случае важно иметь в виду, что удержать допустимо сумму, не превышающую 50% от денежного дохода. Но иногда возникают ситуации, когда налог остаётся неудержанным:

- сумма выплат в денежном эквиваленте мала, её не хватает для удержания НДФЛ;

- физлицо не получает от организации никаких денежных выплат.

Вот для таких случаев и существует строка 080.

В строке 080 формы 6-НДФЛ фиксируется вся сумма налога, которая не была удержана налоговым агентом

Внесение данных в строку 080 декларации 6-НДФЛ

В строку 080 вписывается сумма неудержанного налога от полученных сотрудниками денежных выплат за весь отчётный период.

Пример заполнения строки 080

В ООО «Родео» числятся пять сотрудников, их общий доход за второй квартал равен 450 000 руб. Один человек должен получить налоговый вычет — 1 400 руб. в месяц. Сумма за квартал составит 4 200 руб.

Кроме того, в конце квартала фирма сделала 2 подарка тем своим работникам, которые в настоящее время находятся на заслуженном отдыхе, по цене 10 000 руб. каждый. По закону, сумма подарков, не облагаемых налогом, составляет 4 000 руб., с оставшейся стоимости следует заплатить налог.

Однако с подарка взять налог невозможно, а зарплату бывшие работники уже не получают. В таком случае раздел 1 формы 6-НДФЛ будет выглядеть так:

- строка 020 — 470 000 руб. — отражает доходы сотрудников за второй квартал и стоимость подаренных телевизоров (450 000 + 20 000);

- строка 030 — 12 200 руб. — указывает налоговый вычет за квартал и необлагаемую часть подарка (4 000 + 4 000 + 4 200);

- строка 040 — 59 514 руб. — здесь проставляется начисленный НДФЛ с зарплаты и с подарка (470 000 – 12 200) * 13%;

- строка 070 – 57 954 руб. — сумма удержанного НДФЛ (59 514 – 1 560);

- строка 080 — 1 560 руб. — отражает налог, который фирма не может удержать (20 000 – 8000) * 13%.

В строчках, оставшихся пустыми, необходимо проставить нули.

Пример заполнения строки 080 формы 6-НДФЛ на цифрах в ООО «Родео», правильное заполнение строк

Когда строка 080 бывает пустой

В некоторых ситуациях строка 080 формы 6-НДФЛ остаётся незаполненной.

Таблица: разрешённые случаи незаполнения строки

После этого во всех строках, от сотой до сто сороковой второго раздела должны стоять прочерки.

Последующие действия после заполнения строки 080 декларации 6-НДФЛ

После внесения данных организация должна поставить в известность местные органы ФНС и объснить, по каким причинам удержание НДФЛ невозможно. Одновременно уведомляется и физлицо, получившее любой вид дохода с невычтенным из него налогом. Специальное уведомление должно быть отправлено в форме справки 2-НДФЛ с указанием признака 2.

Срок определяется налоговым периодом, установленным законом (ст. 216 НК РФ), — это календарный год. Значит, о налоге, который не был удержан в 2020 г., сообщается до конца января 2020 года.

Если указанные законом временные рамки будут нарушены, предприятие наказывается штрафом в 200 руб. за каждый не поданный вовремя документ (ст. 126 НК РФ).

Как исправить ошибку при заполнении строки 080

Допущенную в 6-НДФЛ ошибку можно исправить двумя способами.

Таблица: варианты исправления ошибок

Уточнённый расчёт подаётся в ближайшее время после найденных некорректных данных. В этом документе потребуется:

- во время оформления титульного листа декларации обязательно обозначить корректировочный номер;

- в строках с прежде указанными некорректными суммами оставить правильные показатели.

Вся процедура внесения данных не представляет особой сложности, главное — уточнить начисление налогов. Иначе могут появиться неправильные суммы.

Важно внимательно проверить записи и исправить ошибки, допущенные при заполнении формы 6-НДФЛ

Какая ответственность грозит за оплошность

За представление недостоверной информации в декларации 6-НДФЛ работники налоговых служб вправе оштрафовать фирму на сумму 500 руб. (ст. 126.1 НК РФ). Шанс избежать наказания может представиться только в случае быстрого обнаружения и исправления ошибки — пока она не попала на глаза инспектору.

: когда заполняют восьмидесятую строку расчёта 6-НДФЛ

Строка 080 раздела 1 декларации 6-НДФЛ чаще всего вызывает вопросы при внесении в неё информации. Чтобы разобраться в особенностях её заполнения, налоговому агенту необходимо точно понять, для чего именно она существует.

Следует помнить, что в восьмидесятой строке должна быть отражена общая сумма налога, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода.

При этом ситуации, при которых налог не может быть удержан сразу же, бывают самые разные.

Источник:

Строка 080 в 6-НДФЛ: когда и как заполняется

С момента предоставления ФНС РФ новой формы отчетности прошло чуть более года, но и сейчас не всем понятно, для чего используется и когда заполняется строка 080 6-НДФЛ — Сумма исчисленного налога.

Применение строки 080

Предназначение этой строки состоит в указании в ней суммы и причины, по которой налоговому агенту не удалось взыскать с физического лица. Но не надо думать, что ее помощью можно избежать рутинной процедуры удержания НДФЛ. В действительности, каждый налоговый агент должен помнить свои обязательства, а это означает, что он обязан проводить без просрочек удержание налога.

Стоит заметить, что в эту строку нельзя вносить налоги, находящиеся в подвешенном состоянии и переходящие с других отчетных кварталов.

В ситуациях, когда физлицо получает доход, представленный в натуральной форме либо материальной, в качестве первого может представляться стоимость товара, работы, переданной физлицу налоговым агентом.

К примеру, это может быть оплата за обучение или отдых физлица, подарок. Под видом материальной выгоды представляется получение прибыли от приобретения ценных бумаг по существенно заниженной стоимости, экономия средств на оплате процентов за использование заемных средств компании.

Таким образом, получается всего три ситуации, когда заполнение строки 080 в 6-НДФЛ является необходимой процедурой:

- Маленькая сумма дохода, не позволяющая осуществить полное удержание НДФЛ.

- За указываемый период от налогового агента сотрудником не было фактически получено никакого дохода.

- Физическое лицо оплату получило в натуральной форме, например, в виде подарка.

Процедура заполнения строки

Заполняется строка 80 суммой, не подверженной удержанию налоговым агентом. Процедура заполнения происходит с нарастающим итогом, который приходится на начало года.

https://youtu.be/aC2tKzbc2mQ

Стоит отметить тот факт, что в ней во время заполнения нельзя указывать налог, который не был удержан с дохода физлица, выплаченного в отчетном квартале. Это относится также и к переходящим с кварталов другим видам налогов.

К примеру, если начисление заработной платы было в сентябре, но процедура удержания налога с этой суммы была проведена в октябре, отражение налога происходит в строке 020.

Исчисление НДФЛ с этой суммы заносится в строку 040. В этой ситуации получается, что в 080 строку заносить данные виды сумм не требуется. В ней должны фиксироваться суммы только с доходов, получаемых в форме, не подлежащей вычету налога.

Задержка информации грозит штрафом

Нужно не только вовремя заполнять документы, но и ставить в известность о невозможности удержания налога как само физлицо, так и инспекцию ФНС. Подавать информацию о проблемах с удержанием налога следует в ФНС до начала марта последующего года. Подается данная информация в Справке 2-НДФЛ.

В этом документе осуществляется указание признака 2. Если подача этой справки будет совершена позже выделенного для этого срока, то налоговому агенту грозит начисление штрафа размером в 200 рублей.

Такая мера наказания предусмотрена также за любую другую справку, которая была предоставлена с опозданием.

Что делать, если в строке 080 ошибка

При обнаружении неверных данных в строке, касающихся неудержанного НДФЛ или отражения его суммы, нужно в кратчайшие сроки предоставить уточненный расчет, придерживаясь определенных правил. Во время заполнения титульного листа 6-НДФЛ необходимо выставить корректировочный номер. А в тех строках, где ранее были указаны суммы с ошибками, нужно внести правильные суммы.

Несмотря на то, что строка 080 подвергается заполнению редко, с ее заполнением приходится сталкиваться практически каждому налоговому агенту. И хотя сама процедура заполнения не представляет сложностей, нюансы в исчисления налога могут спровоцировать возникновение сумм с ошибками, а значит, некорректное заполнение самой строки.

Источник:

Строка 080 в форме 6-НДФЛ — когда заполняется в 2020 (2020) году?

- Применение строки 080 в 6-НДФЛ в 2020 — 2020 годах

- Строка 080 в 6-НДФЛ: что туда входит?

- Что указывать в строке 080 при переходящей зарплате?

- Примеры заполнения строки 080 в разделе 1 формы 6-НДФЛ

Что расскажут сведения из графы 080

Восьмидесятую графу включили в бланк, чтобы проинформировать инспекцию о факте невозможности удержать часть налогов, отразить сумму, о которой идёт речь. Указывается итоговая сумма не удержанного налога за выбранный период. Только для этого нужна графа 080.

Этими данными смогут оперировать налоговые инспекторы при составлении статистики, внутренних отчётов своего ведомства. Если сумма будет увеличиваться в будущем и это заранее известно, всё равно надо указать цифру, соответствующую положению дел на момент отправки формы. Останется ли ситуация такой, как прогнозируется, можно лишь догадываться. Новую цифру, с учётом изменений, роста или уменьшения, указывают в следующем отчётном периоде. В этом случае будет принят 6 НДФЛ, строки 080 заполнение не закончится корректированием всего документа.

Изучив значение каждой строки 6-НДФЛ

На виду в 6-НДФЛ раздел 1 строка 080. Человек же, самостоятельно заполняющий отчёт, если инспекторы налоговой не предоставил комментарий по поводу неточностей, ошибку в ней обнаружить сможет только через некоторое время. Желательно, прежде чем придёт из ФНС оповещение о необходимости уточнения, изучить бланк. Разобраться, строка 080 в 6 НДФЛ что значит, другие пункты, вызывают они вопрос или нет. Для предоставления уточнения есть определённые сроки. Их надо соблюдать. Кому-то этого времени может не хватить, пригодится помощь специалиста.

Лишними могут показаться сведения о некоторых графах. Даже если это действительно так, стоит потратить на них время, проанализировать их смысл. Это поможет в дальнейшем быстрее заполнять бланк, без ошибок.

Нужно ли сдавать нулевой отчет 6-НДФЛ

Оформление нулевого отчета 6-НДФЛ предусмотрено на законодательном уровне.

Инструкция по заполнению формы устанавливает, что такой отчет должен включать в себя следующие страницы:

- Страницу с титульным листом, которая заполняется в соответствии с действующими требованиями.

- Лист, на котором располагается Раздел 1, где в графах проставлены нули.

- Лист, содержащий в себе Раздел 2, где в графах отражены нулевые показатели.

На практике, Раздел 1 и 2 размещаются на одной странице.

Порядок заполнение 6-НДФЛ учитывает ситуации, когда не надо подавать даже нулевой отчет, к ним относятся:

- Если деятельность не осуществлялась в компании или у ИП.

- При отсутствии начислений и выплат у работников за отчетный период, даже в случаях их официального трудоустройства.

- Если в компании отсутствует наемный персонал.

Данные моменты были не раз рассмотрены в поясняющих письмах, выпускаемых налоговыми органами. Даже если компания не подает в ИФНС нулевой отчет, рекомендуется составлять и представлять письма инспектору с пояснением причин, по которым бланк 6-НДФЛ не составляется и не сдается за рассматриваемый период времени. При отсутствии данного письма налоговая сможет установить в отношении субъекта хозяйствования штрафные санкции.

Нужно также помнить, что инструкция по заполнению 6-НДФЛ включает необходимость заполнения и сдачи этого отчета, когда единственным работником является руководитель фирмы. При этом сведения вносятся только в отношении его.

Внимание: если проигнорировать данную обязанность, то компанию могут привлечь к штрафу за несдачу отчета. Освобождение от сдачи отчета можно получить, если руководству компании никаких вознаграждений не начисляется в отчетном периоде.

Когда не обойтись без уточняющего отчёта

Сотрудники предприятия редко получают зарплату в конце отработанного месяца. В начале или середине, в третьей декаде — классический случай. Налог переносится на следующий месяц. Легко допустить, что строчка 080 его отражает. Но это ошибка, что подтверждается письмом ФНС № БС-4-11/9194 от 24.05.16. Действительно, вычет отсрочен во времени, перенесён на следующий месяц, но это не значит, что в строке 080 надо эти сведения указать. Есть пункт 020 для дохода, 040 для предоставления сведений о налоге, который нужно удержать, в НДФЛ. Строка 080 в 6-НДФЛ остаётся незаполненной.

Годовой и квартальный отчёт заполняется по этим же правилам. Цифра в 070 может не совпадать с той, что в 040. Строка 080 в 6 НДФЛ, когда заполняется в 2020, будет содержать сведения за 2018.

Понять значение строки 080 формы 6-НДФЛ и всех других строчек, помогает приказ ФНС РФ № ММВ-7-11/450 от 14 октября 2020. Из этого документа следует, что ошибкой будет внесение сведений о разных сотрудниках в индивидуальном порядке, указание нескольких цифр одновременно. Отражается всегда одна, общая цифра. Помимо того, что надо отправить в ФНС уточняющий бланк, если сведения не в той графе указаны или другая неточность присутствует, в обязательном порядке требуется отправить сообщение о невозможности удержать налог всем заинтересованным сторонам (НК РФ, ст. 226, п.5).

Действия налогового агента после оформления 6-НДФЛ с заполненной графой 080

Для заполнения строки 080 необходимо грамотно определить релевантность конкретной суммы. Однако на оформлении отчета 6-НДФЛ с заполнением рассматриваемой графы процесс подачи отчетности не заканчивается. Наниматель должен подготовить и направить в фискальную структуру извещение о невозможности удержать сумму НДФЛ. Подобное обязательство фиксируется в ст. 226 НК РФ. Подобные извещения предназначены фискальным представителям и всем физлицам, которым на протяжении года выплачивались доходы, но не удерживался НДФЛ.

В рамках обозначенной процедуры существуют следующие нюансы:

- для данного уведомления следует использовать унифицированный бланк – следует оформить справку по форме 2-НДФЛ, которая была утверждена Приказом ФНС РФ № ММВ[email protected] от 02.10.2018г.;

- в справке 2-НДФЛ указать признак 2, а в пятом разделе оформить графу, отведенную для фиксации не удержанного налога на доходы;

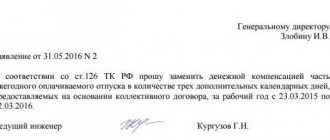

- рассматриваемое извещение следует направить в фискальную структуру вовремя – не позже 1-го марта года, следующего за отчетным. То есть, за 2020 год подобная документация должна подаваться не позднее 01.03.2020г. Данный срок устанавливается также ст. 226 НК РФ.

Если справка 2-НДФЛ не будет предоставлена налоговым сотрудникам вовремя, то они вправе вменить предприятию следующие санкции:

- для управленца штраф составит от 300 до 500 руб. на основании ст. 15.6 КоАП РФ;

- для предприятия штраф составит 200 руб. за каждое уведомление, предоставленное несвоевременно, на основании ст. 126 НК РФ.

Отправка сообщения о невозможности удержать налог

При наличии не удерживаемой налоговой части, проинформировать об этом нужно сотрудников ФНС и физических лиц, чья прибыль в заполняемом отчёте отражается. Надо ли дополнительно письмо ФНС отсылать или же отправленная отчётность автоматически причисляется к информированию — ещё один неясный момент.

Прояснить ситуацию помогают такие документы:

- письмо ФНС РФ от 16.11.2016 № БС-4-11/21695;

- приказ от 30.10.2015 № ММВ-7-11/485 об утверждении нового бланка 2-НДФЛ.

Последняя часть оформления отчётности с присутствием дохода, из которого не удержан налог, завершается отправкой 2-НДФЛ с признаком 1. Сделать это рекомендуется до первого апреля нового года. Данное требование приведено в письме ФНС № БС-4-11/5443, 30.03.2016 и в письме Министерства Финансов № 03-04-06/61283, 01.12.2014. При несоблюдении требований могут быть назначены штрафные санкции в соответствии с КоАП и Налоговым Кодексом.

Последующие действия налогового агента

Заполненная в годовом отчете 6-НДФЛ строка 080 потребует от налогового агента еще одного действия — подготовить и отправить сообщение о невозможности удержать НДФЛ (п. 5 ст. 226 НК РФ).

Такие сообщения отправляются:

- налоговикам;

- всем физическим лицам, которым в течение года были выплачены доходы, с которых НДФЛ не удержан (письмо ФНС РФ от 16.11.2016 № БС-4-11/[email protected]).

При исполнении этой обязанности необходимо придерживаться следующих правил:

- для сообщения применять спецформу — для этого оформить справку о доходах физлица по форме 2-НДФЛ (утв. приказом ФНС России от 02.10.2018 № ММВ-7-11/[email protected]);

- в справке формы 2-НДФЛ проставить в поле «Признак» цифру 2 и в разделе 5 заполнить строку, предназначенную для отражения неудержанного НДФЛ;

- не опоздать с сообщением — его необходимо отправить по указанным адресам не позднее 1 марта после окончания календарного года (п. 5 ст. 226 НК РФ).

2-НДФЛ с признаком 2 за 2020 год нужно отправить не позднее 02.03.2020 года, т.к. 01.03.2020 — воскресенье. Образец заполнения см. здесь.

И не забудьте, что ФНС и Минфин рекомендуют продублировать справки 2-НДФЛ с признаком 2, но уже с признаком 1 в тот же срок — не позднее 1 марта следующего года.

Внимание! Налоговики сверяют показатели форм 2-НДФЛ и 6-НДФЛ. Чему должна быть равна сумма стр. 080, узнайте в КонсультантПлюс, получив пробный доступ к системе бесплатно.

Как измнились сроки сдачи 2-НДФЛ и 6-НДФЛ см. здесь.

Если вовремя отправить сообщения не получилось, налоговики могут наказать:

- руководителя — штрафом от 300 до 500 руб. (ст. 15.6 КоАП);

- компанию — штрафом в размере 200 руб. за каждое просроченное сообщение (ст. 126 НК РФ).

Пункт 080 не заполняется

Сведения о том, в каких случаях заполняется строка 080 в 6-НДФЛ, иногда не помогают прояснить ситуацию. Проще разобраться в том, какая информация должна быть отражена в данной графе, запомнив случаи, когда её поле остаётся пустым.

Строчка 080 остаётся незаполненной в строго определённых случаях:

- все налоги удержаны;

- не производились выплаты, из которых по факту невозможно вычесть налог;

- производились выплаты, не облагаемые налогом.

Если речь идёт именно о таком финансовом обороте, на поле 080 можно не обращать внимания. Неудержанного налога нет.

Если была допущена ошибка в 6-НДФЛ, строке 080, что туда входит не удалось верно определить или в другом пункте разобраться, желательно как можно скорее отправить уточняющий отчёт для отражения достоверных данных.

Умышленное сокрытие сведений, фальсификация должна наказываться по закону. Когда же случайность всему виной, одна из цифр искажена, входит в общую сумму неудержанный налоговый вычет, графа 080 в 6-НДФЛ заполнена неверно, достаточно устранения двусмысленности, подачи правильных сведений. Это можно сделать по собственной инициативе. Если инспектор принял случайно неправильный отчёт, в квартальном или годовом всё равно станет заметна ошибка.

Последующие действия после заполнения строки 080 декларации 6 НДФЛ

В случае, если расчет за год подается с заполненной стр. 080 в 6 НДФЛ, работодателю вменяется еще одна обязанность. В соответствии с законодательством налоговому агенту требуется сообщить о данном факте в ФНС РФ по месту сдачи отчетности и физлицу, с которого не удается удержать НДФЛ.

Но предоставление подобной информации выполняется по определенным правилам:

- Сведения отражаются в бланке справки 2-НДФЛ.

- При оформлении данной формы, необходимо в графе «Признак» внести код «2», и заполнить поле, в котором отражается соответствующая сумма.

- Заполненные экземпляры документа требуется направить адресатам не позднее 01.03. года предоставления отчетных сведений за прошедший период.

В связи с тем, что в 2020 г. 1 марта приходится на выходной день, предоставить сведения требуется не позднее первого рабочего дня указанного месяца.

Как исправить ошибку при заполнении строки 080

Если при формировании отчетности 6 НДФЛ, в стр. 080 была допущена ошибка, или сведения отражены некорректно, то требуется подать в налоговую уточненный расчет. При этом в титульном листе необходимо указать порядковый номер корректировки (если других уточнений не было, то соответственно вносится код «002»). В поле, в котором были внесены неверные данные требуется указать достоверные сведения.

Варианты исправления ошибок

Кроме подачи уточненки по строке 080 в 6 НДФЛ, допускается вариант исправления ошибки в отчете за полугодие, если в поле был внесен неудержанный налог с переходящей на следующей месяц зарплаты. В этом случае достаточно перенести сумму из графы 080 в поле 070 (удержанный НДФЛ).

Какая ответственность грозит за оплошность

Если налоговый агент успел самостоятельно обнаружить ошибку и подать уточненный расчет, то ему удастся избежать мер ответственности. В противном случае, за предоставление отчетности, содержащей неверные сведения, в том числе по стр. 080, на работодателя накладывается штраф, в размере 500 р. При повторном нарушении, санкции грозят уже руководителю.

Применение строки 080 в 6-НДФЛ в 2020 — 2020 годах

Расчет 6-НДФЛ в своем 1-м разделе содержит строку 080. Эта строка показывает суммы НДФЛ, которые налоговый агент не удержал с физлица.

Казалось бы, все элементарно: налог не удержали и указываем его в вышеуказанной строке. Но на деле оказывается, что не все так просто.

Во-первых, по каким причинам может быть не удержан НДФЛ? И какие из этих причин обязывают нас указывать сумму в строке 080?

Таким образом, есть нюансы, о которых необходимо знать при заполнении строки 080 в 6-НДФЛ.

Компания обязана исчислять и удерживать НДФЛ в случае получения физлицом дохода от данной организации. Например, зарплаты, подарков, оплаты тренингов и курсов, возмещения затрат на фитнес, а также материальной выгоды. Удержать налог организация имеет возможность только тогда, когда есть с чего удерживать.

Таким образом, становится понятным, что указывать в строке 080 6-НДФЛ следует сумму налога, не удержанного:

- в связи с отсутствием или недостаточностью суммы дохода физлица для удержания с него налога;

- при невозможности удержания на протяжении всего отчетного периода.

Только при обнаружении этих двух условий одновременно заполняется строка 080.

ВАЖНО! При сдаче годового 6-НДФЛ с заполненной строкой 080 также необходимо предоставить сведения в ИФНС по форме 2-НДФЛ с признаком 2 по всем физлицам, у которых не был удержан налог.

Нулевая строка 080 и ошибки заполнения

Строка «080» не должна содержать никаких данных в следующих случаях:

- Если со всех доходов физических лиц налоговому агенту удалось удержать подоходный налог.

- В течение всего года вообще не производилось каких-либо выплат а адрес физических лиц.

- При выплате сумм не облагаемых НДФЛ.

Если налоговые органы обнаружили ошибку в показателях строки «080» отчета 6-НДФЛ (неверное отражение суммы или оформление строки) – необходимо предоставить уточненный расчет 6-НДФЛ, в котором ошибка будет исправлена. При этом в Титульном листе в строку «Код корректировки» необходимо будет поставить соответствующую цифру.

https://youtu.be/aOUuS4yimpo

Строка 080 в 6-НДФЛ: что туда входит?

Разберемся, как заполняется строка 080 6-НДФЛ и что туда входит.

На практике чаще всего встречаются следующие стечения обстоятельств, вынуждающие работодателей заполнять строку 080 в 1 разделе 6-НДФЛ:

- доход выдан в натуральной форме физлицу, который не имеет дохода в организации (или доход недостаточен для удержания НДФЛ);

- возникла материальная выгода у сотрудника, который не имеет дохода в организации (или доход недостаточен для удержания НДФЛ).

В соответствии со ст. 131 ТК РФ заработная плата работнику может быть выдана до 20% в натуральной форме. В большинстве случаев это подарки, оплата обучения, питания, фитнеса и прочее. Другим видом дохода считается материальная выгода, возникающая при использовании сотрудниками привилегий, предоставленных работодателем. Например, займы на льготных условиях или приобретение ценных бумаг по заниженной стоимости. Такой доход облагается НДФЛ.

ВАЖНО! Материальная выгода облагается по ставке 35%.

И с материальной выгоды, и с натурального дохода налог вычитается из ближайшего вознаграждения физлица. А если дохода не имеется и не предвидится, то сумма исчисленного, но не удержанного НДФЛ указывается в строке 080 в 6-НДФЛ (письмо ФНС РФ от 19.07.2016 № БС-4-11/12975).

ВАЖНО! Удерживаемая таким образом сумма налога не может быть более 50% от денежного вознаграждения. Но есть возможность вычесть налог в следующих кварталах.

Получается, строка 080 6-НДФЛ содержит налог:

- не удержанный по объективным причинам в отчетном периоде;

- исчисленный нарастающим итогом;

- по всем физлицам, чей налог не был удержан.

6-НДФЛ строка 080: как заполняется в 1С

Форма 6-НДФЛ вошла в нашу жизнь, получив попутно миллион проклятий от бухгалтеров и миллион комментариев от налоговиков о правилах ее заполнения. Но страсти и споры не утихают. Одним из пунктов постоянных сомнений оказалась строка 080. Рассказываем, как и почему строка 080 заполняется в «1С:Зарплате и управлении персоналом 8» редакции 3.

По строке 080, в соответствии с ее названием, отражается Сумма налога не удержанная налоговым агентом. Вроде все ясно и понятно. Но дебаты вокруг заполнения этой строки подогревают некоторые бухгалтерские издания, рекомендующие в строке 080 отражать исчисленный НДФЛ, который невозможно будет удержать до конца года.

При этом никто из них не берет на себя ответственность уточнить, какая же статья НК РФ поддерживает предсказателей. Что можно вложить в слова «невозможно будет удержать до конца года»? В Налоговом кодексе нет предложений погадать о том, что произойдет к концу года.

Пункт 4 статьи 226 НК РФ предписывает налоговым агентам удерживать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Буквально из этого пункта следует: если доход не выплачен, то и налог не мог быть удержан. Следовательно, в соответствии с названием поля, величину этого налога нужно отразить в строке 080.

Что указывать в строке 080 при переходящей зарплате

Зачастую заработная плата за месяц выплачивается только в следующем месяце в пределах периода, указанного в коллективном договоре. И это абсолютно нормальная ситуация. При этом не должно возникать никакой путаницы.

Но бухгалтеры, боясь представить недостоверные сведения в ИФНС, намеренно указывают в строке 080 6-НДФЛ с начисленной в последнем месяце квартала зарплаты, которая была выплачена сотрудникам только в следующем месяце. Ведь на конец квартала НДФЛ не был удержан, т. к. моментом удержания налога считается выплата зарплаты.

Но это ловушка. В этом случае строка 080 в 6-НДФЛ остается нетронутой. Таково мнение налоговых органов (письмо ФНС РФ от 16.05.2016 № БС-4-11/8609).

Объясняется это тем, что обязанность по удержанию налога у организации возникает не в месяце начисления зарплаты, а в следующем, при непосредственной выплате денежных средств сотрудникам.

Если разные отчетные периоды

По общему правилу налоговый агент обязан перечислить сумму налога не позднее дня, следующего за днем выплаты дохода. Исключение сделано только для пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных. НДФЛ, удержанный с этих выплат, должен быть перечислен не позднее последнего числа месяца, в котором они выплачены (п. 6 ст. 226 НК РФ).

Следовательно, если, например, зарплата за март 2020 года будет выплачена в апреле, соответственно, и НДФЛ будет удержан и перечислен в апреле. В связи с этим в Разделе 1 сумма начисленного дохода отразится в форме 6-НДФЛ за I квартал, а в Разделе 2 эта операция будет отражена только при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2020 года (письмо ФНС России от 25.02.2016 № БС-4-11/[email protected]).

Какие даты должны быть указаны в этом случае при заполнении 6-НДФЛ, рассмотрим на примере.

ПРИМЕР 1. Заработная плата за март выплачена работникам 5 апреля, а налог на доходы физических лиц перечислен 6 апреля. Операция отражается в разделе 1 Расчета по форме 6-НДФЛ за I квартал, при этом налоговый агент не отражает операцию в Разделе 2 за I квартал 2020 г. Эта операция будет отражена при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2020 г.

Решение

Также см. «