Себестоимость в бухгалтерском учете — понятие, которое может быть интерпретировано несколькими способами. Какими именно, узнаем из этой публикации.

Учет себестоимости: экономическая трактовка

Понятие себестоимости в законодательстве о бухучете

Учет себестоимости: основные задачи бухгалтера

Регистрация операций с объектами учета расходов в рамках себестоимости

Калькулирование себестоимости: классификация методов

Попередельный и попроцессный методы учета себестоимости

Позаказный и поиздельный методы учета себестоимости

Котловой метод учета себестоимости

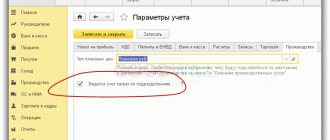

Нормативный метод учета себестоимости

Применение при учете себестоимости счетов бухгалтерского учета

Итоги

Учет себестоимости: экономическая трактовка

Под себестоимостью в экономической науке принято понимать совокупность затрат компании на выпуск товаров, предоставление услуг или же выполнение работ. Затраты, о которых идет речь, чаще всего классифицируются:

- на материальные;

- те, что связаны с оплатой труда;

- амортизационные;

- те, что связаны с продажей товаров, услуг или работ.

Каждая из отмеченных категорий расходов может быть представлена большим количеством статей.

Себестоимость как экономическая категория классифицируется на 3 типа:

- цеховая;

- производственная;

- полная.

Первый тип себестоимости включает затраты, которые связаны с выпуском товаров в конкретном цехе (как самостоятельном структурном подразделении фирмы).

Производственная разновидность себестоимости включает в себя, во-первых, цеховую, а во-вторых, расходы:

- общехозяйственные;

- связанные с потерями от брака;

- прочие, что связаны с выпуском товаров в цехе, но не имеют отношения к деятельности цеха.

Полная себестоимость включает в себя производственную составляющую, а также расходы, которые:

- связаны с реализацией товаров;

- относятся к административным;

- относятся к коммерческим.

Различные трактовки себестоимости в бухгалтерском учете отражены также в нормативных актах, регулирующих сферу бухучета. Изучим их.

ПБУ 10/99

5. Расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров. Такими расходами также считаются расходы, осуществление которых связано с выполнением работ, оказанием услуг.

В организациях, предметом деятельности которых является предоставление за плату во временное пользование (временное владение и пользование) своих активов по договору аренды, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

В организациях, предметом деятельности которых является предоставление за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

В организациях, предметом деятельности которых является участие в уставных капиталах других организаций, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

Расходы, осуществление которых связано с предоставлением за плату во временное пользование (временное владение и пользование) своих активов, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, и от участия в уставных капиталах других организаций, когда это не является предметом деятельности организации, относятся к операционным расходам.

Расходами по обычным видам деятельности считается также возмещение стоимости основных средств, нематериальных активов и иных амортизируемых активов, осуществляемых в виде амортизационных отчислений.

6. Расходы по обычным видам деятельности принимаются к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине оплаты в денежной и иной форме или величине кредиторской задолженности (с учетом положений пункта 3 настоящего Положения).

Если оплата покрывает лишь часть признаваемых расходов, то расходы, принимаемые к бухгалтерскому учету, определяются как сумма оплаты и кредиторской задолженности (в части, не покрытой оплатой).

6.1. Величина оплаты и (или) кредиторской задолженности определяется исходя из цены и условий, установленных договором между организацией и поставщиком (подрядчиком) или иным контрагентом. Если цена не предусмотрена в договоре и не может быть установлена исходя из условий договора, то для определения величины оплаты или кредиторской задолженности принимается цена, по которой в сравнимых обстоятельствах обычно организация определяет расходы в отношении аналогичных материально-производственных запасов и иных ценностей, работ, услуг либо предоставления во временное пользование (временное владение и пользование) аналогичных активов.

6.2. При оплате приобретаемых материально-производственных запасов и иных ценностей, работ, услуг на условиях коммерческого кредита, предоставляемого в виде отсрочки и рассрочки платежа, расходы принимаются к бухгалтерскому учету в полной сумме кредиторской задолженности.

6.3. Величина оплаты и (или) кредиторской задолженности по договорам, предусматривающим исполнение обязательств (оплату) не денежными средствами, определяется стоимостью товаров (ценностей), переданных или подлежащих передаче организацией. Стоимость товаров (ценностей), переданных или подлежащих передаче организацией, устанавливают исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных товаров (ценностей).

При невозможности установить стоимость товаров (ценностей), переданных или подлежащих передаче организацией, величина оплаты и (или) кредиторской задолженности по договорам, предусматривающим исполнение обязательств (оплату) не денежными средствами, определяется стоимостью продукции (товаров), полученной организацией. Стоимость продукции (товаров), полученной организацией, устанавливается исходя из цены, по которой в сравнимых обстоятельствах приобретается аналогичная продукция (товары).

6.4. В случае изменения обязательства по договору первоначальная величина оплаты и (или) кредиторской задолженности корректируется исходя из стоимости актива, подлежащего выбытию. Стоимость актива, подлежащего выбытию, устанавливают исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов.

6.5. Величина оплаты и (или) кредиторской задолженности определяется с учетом всех предоставленных организации согласно договору скидок (накидок).

6.6. Величина оплаты определяется (уменьшается или увеличивается) с учетом суммовых разниц, возникающих в случаях, когда оплата производится в рублях в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах). Под суммовой разницей понимается разница между рублевой оценкой фактически произведенной оплаты, выраженной в иностранной валюте (условных денежных единицах), исчисленной по официальному или иному согласованному курсу на дату принятия к бухгалтерскому учету соответствующей кредиторской задолженности, и рублевой оценкой этой кредиторской задолженности, исчисленной по официальному или иному согласованному курсу на дату признания расхода в бухгалтерском учете.

7. Расходы по обычным видам деятельности формируют:

расходы, связанные с приобретением сырья, материалов, товаров и иных материально-производственных запасов;

расходы, возникающие непосредственно в процессе переработки (доработки) материально-производственных запасов для целей производства продукции, выполнения работ и оказания услуг и их продажи, а также продажи (перепродажи) товаров (расходы по содержанию и эксплуатации основных средств и иных внеоборотных активов, а также по поддержанию их в исправном состоянии, коммерческие расходы, управленческие расходы и др.).

8. При формировании расходов по обычным видам деятельности должна быть обеспечена их группировка по следующим элементам:

материальные затраты;

затраты на оплату труда;

отчисления на социальные нужды;

амортизация;

прочие затраты.

Для целей управления в бухгалтерском учете организуется учет расходов по статьям затрат. Перечень статей затрат устанавливается организацией самостоятельно.

9. Для целей формирования организацией финансового результата деятельности от обычных видов деятельности определяется себестоимость проданных товаров, продукции, работ, услуг, которая формируется на базе расходов по обычным видам деятельности, признанных как в отчетном году, так и в предыдущие отчетные периоды, и переходящих расходов, имеющих отношение к получению доходов в последующие отчетные периоды, с учетом корректировок, зависящих от особенностей производства продукции, выполнения работ и оказания услуг и их продажи, а также продажи (перепродажи) товаров.

При этом коммерческие и управленческие расходы могут признаваться в себестоимости проданных продукции, товаров, работ, услуг полностью в отчетном году их признания в качестве расходов по обычным видам деятельности.

10. Правила учета затрат на производство продукции, продажу товаров, выполнение работ и оказание услуг в разрезе элементов и статей, исчисления себестоимости продукции (работ, услуг) устанавливаются отдельными нормативными актами и Методическими указаниями по бухгалтерскому учету.

Понятие себестоимости в законодательстве о бухучете

С чем у бухгалтера в ходе его работы возникает необходимость брать в расчет такой показатель, как себестоимость? В числе главных документов бухгалтерской отчетности (как одного из конечных результатов ведения бухучета) — отчет о прибылях и убытках фирмы. В соответствии с требованиями, отраженными в п. 23 ПБУ 4/99 (приказ Минфина РФ от 06.07.1999 № 43н), в нем должна отражаться себестоимость товаров, услуг и работ.

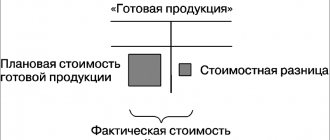

Упоминание себестоимости есть и в других бухгалтерских НПА. Так, в п. 5 ПБУ 5/01 (приказ Минфина России от 09.06.2001 № 44н) зафиксировано, что фактическая себестоимость — показатель, по которому ведется учет материально-производственных запасов. А в п. 59 приказа Минфина № 34н от 29.07.1998 сказано о том, что постановка на учет готовой продукции должна осуществляться по ее себестоимости. Но что должна представлять собой себестоимость с точки зрения бухгалтерского законодательства?

Прежде всего, отметим, что видов бухгалтерской себестоимости может быть несколько. В п. 59 приказа Минфина № 34н, в частности, упоминается о себестоимости:

- фактической;

- нормативной (или плановой).

Продукция, услуги и работы, фактически поставленные контрагенту (но по которым не признана выручка), фиксируются, в соответствии с п. 61 приказа № 34н, в бухгалтерском учете также по себестоимости – фактической, нормативной или же плановой. При этом данная себестоимость включает затраты, возмещаемые по контракту и связанные:

- с производством;

- реализацией.

В п. 9 ПБУ 10/99 говорится о необходимости при подсчете финансовых результатов определять показатели себестоимости реализованных товаров, услуг и работ на основе расходов по обычным видам деятельности, которые:

- отражаются в учете за текущий отчетный период, а также предшествующие расходы;

- отражаются в учете в соотнесении с доходами в периодах, которые следуют за текущим, с учетом поправок, обусловленных особенностями ведения бизнеса.

Соответствующие расходы по основной деятельности в соответствии с п. 8 ПБУ 10/99 могут быть представлены:

- материальными затратами;

- расходами на оплату труда;

- страховыми отчислениями в государственные фонды с зарплаты;

- амортизацией;

- прочими издержками.

В свою очередь коммерческие и управленческие расходы в соответствии с п. 9 ПБУ 10/99 также могут отражаться в учете за текущий отчетный год.

Отметим, что в отчете о прибылях и убытках, который составляется в соответствии с ПБУ 4/99, не предполагается отражения данных по коммерческим и управленческим расходам в составе себестоимости.

Кроме того, в бухучете применяется (и отражается в некоторых отраслевых НПА) следующая классификация расходов, формирующих себестоимость:

- прямые (имеющие отношение к конкретному типу выпускаемых изделий);

- косвенные (имеющие отношение к нескольким типам выпускаемых изделий).

Однако на практике подразделение расходов на прямые и косвенные чаще применяется не в бухгалтерском, а в налоговом учете и активно используется для оптимизации налогообложения (ст. 318 НК РФ).

Системы калькулирования себестоимости

Калькуляция себестоимости продукции

Ни один автор учебных пособий и монографий по управленческому учету не обходит стороной тему калькуляции себестоимости продукции, и это не случайно. Само выражение «себестоимость продукции» означает сумму, в которую организации («себе») обошлась продукция, сколько эта продукция стоила организации, сколько расходов понесла организация для того, чтобы получить эту продукцию. Недаром говорят, что исчисление себестоимости — один из основных методов управления затратами.

Для того чтобы эффективно управлять организацией, недостаточно только обеспечить поток доходов, нужно еще и сформировать поток расходов таким образом, чтобы финансовый результат всегда оставался положительным. И здесь, в вопросе формирования потока расходов, следует выделить два аспекта. Первый аспект можно условно назвать денежно-финансовым; он касается вопроса о том, на что и как тратить деньги при производстве продукции, — мы затронем этот вопрос лишь поверхностно. Второй аспект — учетно-информационный, он относится к способам представления информации в периодической отчетности, внешней и внутренней, — ему и посвящен данный раздел.

Здесь стоит отметить, что, несмотря на широкое использование термина «себестоимость», расчет этого показателя является лишь учетно-управленческой задачей. Ни международные стандарты финансовой отчетности, ни Налоговый кодекс Российской Федерации не содержат понятия себестоимости и поэтому никак не регламентируют его исчисление. Таким образом, решение вопросов о том, исчислять или не исчислять себестоимость и как это делать, остается за менеджерами и бухгалтерами-аналитиками. Руководствоваться при решении этих вопросов следует не только и даже не столько соображениями целесообразности, но прежде всего принципом экономичности. Учетно-аналитическая работа (и исчисление себестоимости в первую очередь) для организации — довольно дорогое удовольствие, она требует немалых финансовых и человеческих ресурсов. Стоит вкладывать эти ресурсы или нет, определяет выгода, которую (возможно!) получит организация от осуществления этой деятельности.

Ядро управленческого учета составляет информация, касающаяся себестоимости продукции, выпущенной и реализованной. Для того чтобы определить, во сколько же нам обошлось изготовление и доведение до потребителя данного продукта, следует сначала договориться, в каком виде мы хотим видеть результат наших расчетов и какие виды расходов имеют отношение к данному продукту, а какие — нет. Решить эти вопросы можно через выбор системы калькулирования себестоимости.

6.1. Сущность калькулирования

Замечательный российский бухгалтер Р.Я. Вейцман разделял два вида исчисления себестоимости: общая себестоимость выпуска продукции и себестоимость каждой единицы выпуска. В рамках финансового учета определяется прежде всего себестоимость выпуска, а уж затем бухгалтер (если его кто-либо попросит об этом) разделит полученный результат на число калькуляционных единиц.

Бухгалтер-аналитик действует с другого конца — он определяет себестоимость единицы выпуска, а затем полученный результат использует для определения финансового результата или уровня результативности или для иных целей, соответствующих управленческой проблеме, которая перед ним стоит. Такой процесс формирования перечня затрат на какой-либо вид продукции и называется калькулированием.

Калькулирование — система экономических расчетов себестоимости калькуляционной единицы в рамках направления учета затрат. Конечным результатом калькулирования является калькуляция — перечень затрат, необходимых для приведения одной калькуляционной единицы в некое целевое состояние. Если речь идет о себестоимости единицы продукции, калькуляция будет представлять собой список затрат, которые необходимо понести для ее изготовления, при анализе эффективности функционирования филиальной сети организации — список затрат, необходимых для выполнения филиалами своих основных функций (производство, торговое представительство и т. п.).

Содержание и форма проведения всех процедур в рамках управленческого учета определяются конкретной управленческой задачей или направлением учета. Процесс калькулирования не является исключением: и перечень затрат, и правила исчисления величины каждой калькуляционной статьи зависят от целей такой процедуры. Себестоимости одной и той же калькуляционной единицы для целей ценообразования и для определения результативности деятельности производственного подразделения будут разными. Если целью управленческой оценки является определение эффективности реализации различных функций предприятия, результат калькулирования будет выглядеть совсем по-другому, нежели при разработке системы материального стимулирования менеджмента.

Принципиальным моментом для калькулирования является выбор калькуляционной единицы

, который, в свою очередь, зависит от направления учета. При исчислении себестоимости в целях оценки запасов, ценообразования или анализа доходности разных видов продукции калькуляционной единицей выбирают единицу продукции (штуку, пачку, квадратный метр и т. п.), при анализе. например, эффективности деятельности различных структурных единиц — сами такие единицы (филиалы, подразделения и т. п.).

Следует отметить, что при оценке себестоимости продукции бухгалтеру предстоит решить еще один принципиальный вопрос — калькулировать ли себестоимость только реализованной

продукции или всей

готовой произведенной

. Бухгалтер, формирующий финансовую отчетность, без сомнений пойдет по первому пути, бухгалтер-аналитик должен сначала обдумать цель такого калькулирования.

Обсуждая сущность калькулирования, нельзя не отметить следующие особенности.

- Список затрат, которые необходимо включить в калькуляцию, в некоторой степени произволен. Например, дискуссионным остается вопрос о том, следует ли включать в себестоимость единицы продукции часть непроизводственных накладных расходов. Да и включение общепроизводственных расходов также зависит от избранного метода калькулирования (по полным или по переменным затратам).

- На величину каждой из статей калькуляции влияет выбор метода оценки соответствующего показателя. Например, выбор метода расчета амортизации повлияет на величину амортизационных отчислений в составе себестоимости, а выбор метода оценки запасов — на величину себестоимости готовых изделий. Хотя с точки зрения здравого смысла, если речь идет об одном и том же станке и одних и тех же запасах, это кажется странным. Но такая возможность варьировать оценку статей — особенность бухгалтерского учета в целом.

- Все калькуляционные единицы не тождественны друг другу. Речь здесь идет не о производстве уникальных изделий по специальным заказам — для них это очевидно. В серийном производстве даже при изготовлении высокотехнологичных изделий с жесткими требованиями относительно их технических характеристик стандарты допускают определенные вариации этих характеристик (так называемые допуски), при изготовлении же несложных продуктов массового спроса различие отдельных единиц бывает заметно и невооруженным глазом — возможны вариации в оттенках материалов, количестве вспомогательных материалов, упаковке и т. п. В сфере услуг даже стандартизированные продукты выглядят по-разному у разных клиентов (представим, например, одну и ту же стрижку, выполненную на прямых и вьющихся волосах). Очевидно, что себестоимость разных единиц в таких случаях можно считать одинаковой только с определенной долей условности.

- Методы разграничения затрат по отчетным периодам и способы формирования резервов также повлияют на величину себестоимости, хотя к конкретной калькуляционной единице ни то ни другое прямого отношения не имеет.

- Степень завершенности незавершенного производства в процессе оценки его стоимости определяется с большой долей условности, что дает широкие возможности для варьирования оценки НЗП, а следовательно, и финансового результата периода.

- Еще более широкие возможности вариации показателя результативности (теперь уже речь идет о результативности деятельности отдельных сегментов организации и доходности продуктов) дает свобода в выборе баз распределения косвенных (накладных) расходов.

- Существенную сложность представляет калькулирование себестоимости в производствах, где один технологический процесс порождает несколько видов продукции, а также там, где конечный результат является не детерминированным, а проявляется с определенной вероятностью. Фактической себестоимости отдельного продукта в этих случаях просто не существует. Себестоимость можно определить только как результат многоступенчатых допущений.

- Себестоимость подразумевает денежную оценку. Однако если различные компоненты себестоимости выражены в разной валюте (то есть если при изготовлении продукта использованы компоненты, приобретенные за валюту), себестоимость, выраженная в одной валюте, будет колебаться вместе с курсом другой. А ведь никаких изменений с самим изделием в это время не происходит!

Из всего вышесказанного следует, что калькулирование себестоимости продукции, несмотря на такое скучное название, представляет собой весьма творческий процесс, требующий от бухгалтера-аналитика не только широких знаний, но и изрядной интуиции, не просто высокой квалификации, но и способности к компромиссам, а также таланта выбрать из множества альтернатив наиболее подходящую в настоящий момент.

6.2. Классификация методов калькулирования

Под методом калькулирования обычно понимают совокупность способов аналитического учета затрат, обеспечивающих возможность отнесения затрат на избранный объект калькулирования (калькуляционную единицу) и определение себестоимости этой единицы.

Классификация методов калькулирования может быть проведена по нескольким независимым основаниям. Наиболее информативными и, вероятно, поэтому широко употребимыми на практике являются классификации по трем признакам (рис. 6.1):

- по оперативности учета затрат;

- по полноте включения затрат в производственную себестоимость;

- по объектам учета затрат.

Рис. 6.1. Подходы к учету затрат и калькулированию себестоимости

В рамках первой классификации выделяют два подхода в зависимости от того, когда проводится калькулирование: после окончания отчетного периода выявляется фактическая себестоимость

, если же калькулирование осуществляется по плановым данным и нормативам — рассчитывается

нормативная себестоимость

. Нормативная себестоимость может служить основой системы бюджетирования, которую мы рассмотрим в части 4 нашего издания. В остальных разделах, там, где это не отмечено специально, речь будет идти о фактической себестоимости и фактических затратах.

По полноте включения затрат в производственную себестоимость выделяют методы калькулирования по полным затратам (когда общепроизводственные расходы включаются в оценку произведенной продукции и соответственно запасов) и по переменным затратам (когда в оценке запасов участвуют только переменные производственные расходы).

Список методов, отвечающих первому и второму классификационным признакам, является исчерпывающим, а вот относительно классификации по объектам учета все не так просто. Традиционно отечественные учебники по учету затрат называют в качестве основы классификации объекты, определяемые особенностями технологического процесса, — заказ (при единичном способе производства), процесс (в поточном производстве) и передел (в дискретных технологических процессах производства массовой продукции). Этим объектам соответствуют позаказный, попроцессный и попередельный методы. В отдельных случаях рассматриваются дополнительные методы, например, партионное (пооперационное) калькулирование, а также, обычно вне связи с данной классификацией — учет затрат по функциям (ABC-Costing).

На наш взгляд, базовым моментом в построении данной классификации является выбор обобщенного объекта учета, принципиально несводимого ни к каким другим объектам и к которому применим свой подход. На рис. 6.1 выделены три подхода к калькулированию в зависимости от того, что является объектом учета:

- позаказное калькулирование (объект учета и объект калькулирования — заказ);

- попроцессное калькулирование (объект учета — процесс или его часть, передел, объект калькулирования — единица продукта);

- калькулирование по функциям (объект учета — функция организации, объект калькулирования — единица продукта).

Каждому их названных подходов соответствует одноименный метод, а все остальные методы учета затрат и калькулирования себестоимости продукции развиваются в рамках одного из этих подходов. Так, например, партионная калькуляция является разновидностью позаказной, а попередельный метод — развитием попроцессного. Более того, на практике очень редко каждый из названных методов и подходов внедряется в чистом виде. В большинстве случаев встречаются комбинированные в рамках одной классификации формы калькулирования, обусловленные особенностями хозяйственной деятельности конкретной организации.

Учет себестоимости: основные задачи бухгалтера

Таким образом, понятие себестоимости в законодательстве, регулирующем бухучет, приведено в нескольких интерпретациях. Решая любые задачи, связанные с учетом себестоимости, бухгалтер осуществляет:

- регистрацию хозяйственных операций по расходам, формирующим себестоимость;

- калькулирование себестоимости (определение стоимости соответствующих объектов);

- применение счетов бухучета для отражения проводок по операциям в рамках учета объектов себестоимости.

Изучим особенности данных направлений работы бухгалтера подробнее.

Регистрация операций с объектами учета расходов в рамках себестоимости

В целях отражения хозяйственных операций по расходам, формирующим себестоимость, используются различные регистры бухучета. Их перечень и структура формируются бухгалтерией таким образом, чтобы:

- у бухгалтера была возможность прослеживать взаимосвязь расходов, относящихся к разным категориям (например, тех, что связаны с выпуском конкретных товаров, услуг, работ и тех, что связаны с оплатой труда работников);

- у бухгалтера была возможность суммировать соответствующие расходы в целях отражения себестоимости в консолидированных документах отчетности по структурному подразделению или фирме в целом.

Исходя из особенностей организации производственных процессов в конкретной фирме выбирается тот или иной объект бухучета. Им может быть:

- определенный вид товара (услуг, работ);

- партия изделий;

- стадия производства;

- иной объект, определяемый исходя из специфики производства на конкретном предприятии.

Практическая значимость корректной классификации объектов бухучета заключается в ее последующем применении в рамках калькулирования себестоимости — процедуры определения величины расходов, составляющих себестоимость.

Изучим ее сущность подробнее.

Калькулирование себестоимости: классификация методов

Порядок калькулирования себестоимости в бухгалтерском учете не определен на уровне правовых актов общеотраслевого характера, но в ряде отраслевых НПА (среди них есть, в частности, еще советские нормативы) рекомендованы к использованию такие методы учета затрат:

- попередельный (в частности, попроцессный);

- позаказный (в частности, поиздельный);

- котловой;

- нормативный.

Данные методы предложены в таких источниках:

- «Основные положения по планированию на промышленных предприятиях», утвержденные Госпланом, Госкомцен, Минфином, ЦСУ СССР 20.07.1970;

- приказ Минсельхоза РФ «О Методических рекомендациях по бухгалтерскому учету в сельскохозяйственных организациях» от 06.06.2003 № 792;

- приказ Министерства промышленности РФ «Об утверждении Методических положений по учету на предприятиях химического комплекса» от 04.01.2003 № 2.

Изучим специфику методов, закрепленных в отмеченных источниках права, подробнее.

Классификация методов учета затрат на производство и калькулирования себестоимости

Для начала определим, что может дать правильное построение методики учета затрат (далее — УЗ), кому это нужно и для чего.

Можно определить следующие приоритеты управленческого УЗ:

- проверка правильности течения производственного цикла;

- сбор информации о затратах для их анализа и поиска путей оптимизации;

- принятие решений менеджментом по прочим вопросам управления затратами.

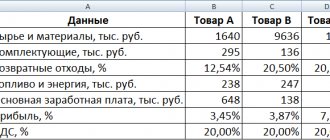

Объекты УЗ и калькулирования себестоимости чаще всего отличаются. Первый из них — это основание, по которому проводится сортировка затрат. Объектом УЗ может быть место их возникновения, центр ответственности, вид или группа продукции, вид ресурсов. Вторым выступает вид продукции (работы, услуги), полуфабрикатов, продукция на разных стадиях готовности. Чтобы разграничить понятие УЗ и понятие калькулирования себестоимости, предлагаем рассмотреть схему.

Последовательность отражения и подсчета затрат и себестоимости состоит из УЗ (шаги 1–5) и калькуляционного учета (шаги 4–6). Эти шаги взаимоувязаны, и их выполнение предоставляет данные для управления затратами. На данный момент в литературе по управленческому учету описано большое количество методов учета затрат и калькулирования себестоимости продукции. Для них пока не создано единой общеутвержденной систематизации. Все эти методы были разработаны для решения разных управленческих задач и зачастую классифицируются по следующим признакам:

1. По объектам УЗ:

- попроцессный,

- попередельный,

- позаказный.

О попроцессном методе будет рассказано ниже, а о попередельном и позаказном читайте статьи нашего сайта:

- «Попередельный метод учета затрат — сущность и особенности»;

- «Позаказный метод учета затрат и калькулирования себестоимости».

2. По полноте УЗ:

- система полных затрат,

- система неполных (частичных) затрат.

3. По оперативности УЗ и контроля:

- метод фактических затрат,

- метод нормативных затрат.

Некоторые методы утрачивают свою актуальность из-за несостоятельности представления полной и корректной информации о затратах и себестоимости. Таким примером является котловой метод.

Попередельный и попроцессный методы учета себестоимости

Попередельный метод чаще всего задействуется в массовых и крупносерийных производствах, для которых характерно использование сырья, подлежащего нескольким стадиям переработки — переделам. При этом после каждого передела — не считая того, который приводит к формированию готового товара, получается полуфабрикат, который принципиально обладает товарной ценностью (и потому может быть реализован на сторону).

Рассматриваемый метод чаще всего предполагает учет затрат в рамках каждого структурного подразделения фирмы в соотнесении с конкретными переделами. Производственные расходы подразделений, в которых осуществляются переделы поступивших на дальнейшую обработку полуфабрикатов, формируются за счет внутренних затрат в данных подразделениях, а также стоимости полуфабрикатов (если ведется их учет).

Дело в том, что фирма может осуществлять учет соответствующих полуфабрикатов или же не вести его. В первом случае движения переделов не отражаются в бухгалтерских регистрах (но могут фиксироваться у управленческом — чаще всего в натуральных показателях). Во втором случае движение полуфабрикатов фиксируется в регистрах по учетным ценам, иногда — по плановым или фактическим затратам.

Попроцессный метод — подвид попередельного. Он применяется на предприятиях, для которых характерны непродолжительные производственные циклы, минимальное количество объектов незавершенного производства, небольшая номенклатура выпускаемых товаров. Основной объект учета при попроцессном методе — стадия выпуска товара, соответствующая объему работ, выполненных конкретным подразделением фирмы, или же полный цикл выпуска товара, если он производится одним подразделением (или фирмой в целом — если в ней функционирует только один цех).

Методы калькулирования себестоимости в управленческом учете

Затраты как объект учета: определение, поведение и классификация Читать далее: Особенности производственного (технологического) процесса в полиграфической деятельности

1.3 Методы калькулирования себестоимости в управленческом учете

Одной из важнейших задач управленческого учета является калькулирование себестоимости продукции. Себестоимость продукции – это выражение в денежной форме затрат на ее производство и реализацию. Себестоимость продукции (работ, услуг) предприятия складывается из затрат, связанных с использованием в процессе производства продукции (работ, услуг) природных ресурсов, сырья, материалов, топлива, энергии, основных фондов, трудовых ресурсов, а также других затрат на ее производство и реализацию.

Себестоимость продукции является качественным показателем, в котором концентрированно отражаются результаты хозяйственной деятельности организации, ее достижения и имеющиеся резервы. Чем ниже себестоимость продукции, тем больше экономится труд, лучше используются основные средства, материалы, топливо, тем дешевле производство продукции обходится предприятию [5, c. 99].

От уровня себестоимости продукции зависит прибыль. Чем меньше себестоимость производимой продукции, тем выше конкурентоспособность предприятия, доступнее производимая продукция для покупателей или оказываемые услуги для заказчиков, ощутимее экономической эффект от продажи продукции (оказания услуг, выполнения работ) [38].

В системах финансового и управленческого учета подходы к формированию себестоимости продукции различны [5, c. 100]. В управленческом учете себестоимость формируется для того, чтобы управляющий имел полную картину о затратах. Поэтому в системе данного учета могут использоваться различные методы расчета себестоимости (в зависимости от того, какая управленческая задача решается). В калькулировании могут участвовать даже затраты, которые не включаются в себестоимость продукции (работ, услуг) в финансовом учете.

Информация об издержках, собранная в рамках бухгалтерского финансового учета, позволяет, в конечном счете, формировать прибыль от реализации продукции, работ, услуг в целом по предприятию. Себестоимость каждого изделия, работы, услуги в этой учетной системе не показывается вовсе или рассчитываются усреднено. В рамках всего предприятия учет и списание затрат на себестоимость могут быть выполнены корректно с точки зрения налогообложения, но информация о структуре отдельных видов при этом может быть искажена. Для целей финансового учета такая картина вполне приемлема. Однако для самого предприятия важна достоверная информация о структуре себестоимости – предприятие получает возможность влиять на нее, т. е управлять своими издержками. Именно такая информация должна формироваться в системе не только управленческого, но и бухгалтерского финансового учета [5, c.100].

В зависимости от того, какие затраты включаются в себестоимость продукции, в отечественной экономической литературе выделяются следующие ее виды:

– цеховая – прямые затраты и общепроизводственные расходы характеризует затраты цеха на изготовление продукции;

– производственная – цеховая себестоимость и общехозяйственные расходы; свидетельствует о затратах предприятия, связанных с выпуском продукции;

– полная себестоимость – производственная себестоимость, увеличенная на сумму сбытовых расходов. Этот показатель интегрирует общие затраты предприятия, связанные как с производством, так и с реализацией продукции.

Такой подход несколько противоречит Международным стандартам финансовой отчетности, в соответствии с которыми в производственную себестоимость должны включаться лишь производственные издержки: прямые трудозатраты, прямые материальные затраты и общепроизводственные расходы, а полная себестоимость состоит из производственной себестоимости, сбытовых и административных (общехозяйственных) расходов [5, c. 100–101].

В современной экономической литературе калькулирование определяется как система экономических расчетов себестоимости единицы отдельных видов продукции (работ, услуг). В процессе калькулирования соизмеряются затраты на производство с количеством выпущенной продукции и определяется себестоимость единицы продукции. Задача калькулирования – определить издержки, которые приходятся на единицу их носителя, т. е на единицу продукции (работ, услуг), предназначенной для реализации, а также для внутреннего потребления.

Калькулирование позволяет изучить себестоимость полученных в процессе производства конкретных продуктов. Калькулирование себестоимости продукции (работ, услуг) условно можно подразделить на три этапа. На первом этапе исчисляется себестоимость всей выпущенной продукции в целом, на втором – фактическая себестоимость по каждому виду продукции, на третьем – себестоимость единицы продукции, выполненной работы или оказанной услуги [5, c. 103].

Современное калькулирование лежит в основе оценки выполнения принятого предприятием или центром ответственности плана. Оно необходимо для анализа причин отклонений от плановых заданий по себестоимости. Данные фактических калькуляций используются для последующего планирования затрат, для обоснования экономической эффективности внедрения новой техники, выбора современных технологических процессов, проведения мероприятий по повышению качества продукции, проверки проектов строительства и реконструкции предприятий [5, c. 104].

Под объектом калькулирования (носителем затрат) понимают виды продукции (работ, услуг) предприятия, предназначенные для реализации на рынке.

По объектам учета затрат выделяются попроцессный, попередельный, позаказный методы, а также метод учета (калькулирования) затрат по функциям. С точки зрения полноты учитываемых издержек возможно калькулирование полной и неполной («усеченной») себестоимости. В зависимости от оперативности учета и контроля затрат различают метод учета фактических и нормативных затрат.

Метод учета и калькулирования выбирается предприятием самостоятельно, так как зависит от ряда частных факторов: отраслевой принадлежности, размера, применяемой технологии, ассортимента продукции и т.п., иначе говоря, от индивидуальных особенностей предприятия. На практике эти методы могут применяться в различных сочетаниях [5, c.108].

1. Попроцессный метод. Попроцессный метод калькулирования применяется в добывающих отраслях промышленности (угольной, газовой нефтяной, лесозаготовительной и др.) и в энергетике. Кроме того, он может использоваться в перерабатывающих отраслях с простейшим технологическим циклом производства (например, в цементной промышленности, на предприятиях по производству асфальта и др.).

Все вышеперечисленное характеризуется массовым типом производства, непродолжительным производственным циклом, ограниченной номенклатурой выпускаемой продукции (оказываемы услуг), единой единицей измерения и калькулирования, полным отсутствием либо незначительными размерами незавершенного производства. В итоге выпускаемая продукция (оказываемая услуга) является одновременно и объектом учета затрат, и объектом калькулирования [5, c. 109 – 110].

2. Попередельный метод. Попередельное калькулирование используется в отраслях промышленности с серийным и поточным производством, когда изделия проходят в определенной последовательности через все этапы производства, называемые переделами. Как правило, эти производства, где применяются физико – химические и химические методы переработки сырья, и процесс получения продуктов состоит из нескольких технологический стадий. В этих случаях объектом калькулирования становится продукт каждого законченного передела, включая и такие переделы, в которых одновременно получают несколько продуктов.

Сущность попередельного метода состоит в том, что прямые затраты отражают в текущем учете не по видам продукции, а по переделам (стадиям) производства, даже если в одном переделе можно получить продукцию разных видов. Следовательно, объектом учета затрат обычно является передел, под которым понимается часть технологического процесса (совокупность технологических операций), заканчивающаяся получением готового полуфабриката, который может быть передан в следующий передел или реализован на сторону. В результате последовательного прохождения исходного материала через все переделы получается готовая продукция [5, c. 114].

Особенностями попередельного метода учета являются:

– организация аналитического учета к синтетическому счету 20 «Основное производство» для каждого передела;

– обобщение затрат по переделам безотносительно к отдельным заказам, т.е. калькулирование себестоимости продукции каждого передела в целом;

– списание затрат за календарный период, а не за время изготовления заказа.

Попередельное калькулирование применяется в отраслях промышленности с комплексным использованием сырья, где производственный процесс характеризуется наличием отдельных стадий технологического цикла с самостоятельной технологией и организацией производства, например в химической, цементной, металлургической, хлопчатобумажной и других отраслях [5, c. 115].

3. Позаказный метод. Позаказный метод учета себестоимости используется при изготовлении уникального либо выполняемого по специальному заказу изделия. В промышленности он применяется, как правило, на предприятиях с единичным типом организации производства. Такие предприятия организуются для изготовления изделий ограниченного потребления.

Сферой применения позаказного метода учета являются также мелкосерийные промышленные предприятия, которые организуются для выпуска продукции, требующейся потребителю в незначительных количествах. Сущность этого метода заключается в следующем: все прямые затраты (затраты основных материалов и заработанная плата основных производственных рабочих с начислениями на нее) учитываются в разрезе установленных статей калькуляции по отдельным производственным заказам. Остальные затраты учитываются по местам их возникновения и включаются в себестоимость отдельных заказов в соответствии с установленной базой (ставкой) распределения [5, c. 128–129].

Объектом учета затрат и объектом калькулирования при этом методе является отдельный производственный заказ, под которым понимается заявка клиента на определенное количество специально созданных или изготовленных для него изделий. Вид заказа определяется договором с заказчиком, в котором указывается стоимость, оплачиваемая заказчиком, порядок расчетов, передачи продукции (работ, услуг), срок выполнения заказа. До момента выполнения заказа все относящиеся к нему затраты считаются незавершенным производством. Если заказ представлен единичным изделием, то его себестоимость рассчитывается путем суммирования всех затрат. Если заказом предусмотрено производство нескольких изделий или партий, то путем суммирования затрат получают себестоимость изготовления всей партии. Для определения себестоимости одного изделия общие производственные затраты делят на количество единиц продукции в партии.

Учет расходов по отдельным заказам начинается с открытия заказа. «Открыть заказ» – значит заполнить соответствующий бланк заказа (или наряд на выполнение заказа). Этот документ находится в бухгалтерии, составляется в 1 экземпляре и сдержит следующую информацию [5, c. 130]:

– тип заказа (для собственных нужд или привлекаемый со стороны разовый или сводный). Издержки по разовым заказам учитываются и отражаются в рамках одного отчетного периода. Долгосрочные или сводные заказы состоят из периодически возобновляемых или ряда мелких заказов. Учет издержек по таким заказам связан с распределением издержек между несколькими отчетными периодами;

– номер заказа (индивидуальный код). Он отличает данный заказ от других, находящихся в производстве в отчетный период;

– характеристика заказа (краткое описание работ по выполнению заказа);

– исполнитель (участок, выполняющий работы);

– срок исполнения заказа;

– месяц, в котором учитываются (распределяются) издержки по заказу.

После этого в бухгалтерию начинают поступать первичные документы на расход материалов, начисление заработанной платы, о потерях от брака, износе специальных приспособлений и инструментов, связанных с изготовлением данного заказа, т.е. о прямых издержках. В каждом документе проставляется номер заказа.

Бухгалтерия для учета затрат для каждого заказа открывает требование –накладную. По мере прохождения заказа в ней заказа накапливается информация о затратах по прямым материалам, прямым трудозатратам и общезаводским расходам, связанным с его изготовлением. Таким образом, карточка заказа является основным учетным регистром в условиях позаказного метода калькулирования.

Порядок учетных записей в условиях позаказного метода калькулирования себестоимости осуществляется на счете 20 «Основное производство» на котором организуется аналитический учет по каждому заказу, т.е. количество аналитических счетов к счету должно соответствовать количеству заказов, размещенных в данный момент на предприятии.

Прямые затраты материалов в соответствии с полученными первичными документами списываются на соответствующие заказы и отражаются по дебету счета 20 «Основное производство». Прямая заработанная плата также относится на соответствующие заказы. При этом возникает проблема с распределением косвенных расходов (амортизация, арендная плата, затраты на освещение, отопление и т.п.) между отдельными производственными заказами, выполненными в отчетный периоде, ведь спланировать цену заказа и согласовать ее с заказчиком необходимо в течение отчетного периода, когда еще не известна общая сумма косвенных расходов [5, c. 131].

Руководству предприятия необходимы данные об ожидаемой себестоимости заказа для определения цены до того, как будет выполнен заказ. Заказчику также нужна оперативная информация о возможной цене, с тем чтобы выбрать для себя недорого исполнителя [5, c. 131]. На практике обычно идут другим путем: косвенные расходы распределяют между отдельными заказами предварительно, пользуясь бюджетными ставками (предварительными нормативами) распределения ожидаемых косвенных расходов.

Таким образом, себестоимость продукции – это выраженные в денежной форме затраты на ее производство и реализацию. В условиях перехода к рыночной экономике себестоимость продукции является важнейшим показателем производственно – хозяйственной деятельности организации. Учёт затрат на производство и калькулирование себестоимости является наиболее сложным и ответственным участком учётных работ. Калькулирование представляет собой комплексную систему экономических расчётов затрат производства на выпуск продукции и себестоимости единицы отдельных видов продукции, работ, услуг.

Из этого можно сделать вывод, что методика учета и калькулирования выбирается предприятием исходя из индивидуальных особенностей предприятия. На практике возможно использование попроцессного, попередельного или позаказного методов.

ГЛАВА 2 Методические основы управленческого учета и калькулирования себестоимости в издательско-полиграфической деятельности

Затраты как объект учета: определение, поведение и классификация Читать далее: Особенности производственного (технологического) процесса в полиграфической деятельности

Информация о работе «Организация стратегического управленческого учета на предприятии»

Раздел: Бухгалтерский учет и аудит Количество знаков с пробелами: 151855 Количество таблиц: 7 Количество изображений: 1

Похожие работы

Управленческий учет как элемент системы управления финансами предприятия и варианты его организации

34640

0

3

… -костинга в системе стратегического управленческого учета должно носить стратегический оттенок. Система стратегического управленческого учета должна следовать за изменениями времени. 2. Организация управленческого учета на предприятии 2.1 Роль управленческого учета и варианты его организации Необходимость скрупулезного отбора показателей, которые характеризовали бы эффективность …

Организационные аспекты бухгалтерского управленческого учета

80678

0

1

… и действенной (эффективной) системы управленческого учета на предприятии необходимо определить методологические и организационные основы организации учета. 1.2. Основные аспекты организации управленческого учёта Основные организационные аспекты бухгалтерского управленческого учета в национальной экономике не регламентируются законодательно, но строятся на основе юридических требований …

Проблемы организации управленческого учета на предприятии

57681

0

0

… анализ его производственной деятельности отсутствуют. Оценка экономического состояния проводится по фактическим данным, когда повлиять на них уже нельзя. 2.3 Проблемы организации управленческого учета в ГК “Салоны связи” и возможные пути их решения Руководитель предприятия, желающий иметь полную и достоверную финансовую информацию о своём бизнесе, а также экономист, обеспечивающий своего …

Интегрированная система в управленческом учете

67695

1

0

… и в другие контуры учета. В случае, когда для компании первичен управленческий контур, возможны следующие варианты интеграции с бухгалтерским учетом . интегрированная система с управленческим и бухгалтерским контурами (первичен управленческий); интегрированная система с дополнительным копированием и выносом бухгалтерского контура. Кроме того, возможен средний вариант, когда часть первичной …

Позаказный и поиздельный методы учета себестоимости

Позаказный метод чаще всего применяется небольшими фирмами, выпускающими малые серии товаров, оказывающие услуги по ремонту, штучной сборке тех или иных изделий. Объект учета себестоимости в данном случае — конкретный заказ, по которому фирма выпускает товар или оказывает услугу. Стоимость объекта учета определяется в соответствии с договором между фирмой и заказчиком.

В случае если товар выпускается в рамках длительного технологического цикла, учет затрат может осуществляться, подобно попередельной схеме, исходя из завершенности определенного этапа выпуска (сборки, упаковки), по факту которой образуется готовая к использованию деталь или полуфабрикат (которые становятся в данном случае объектами учета).

Поиздельный метод применяется, если фирма (или ее подразделение) выпускает один и тот же товар в большом количестве, серийно. Он предполагает определение себестоимости единицы товара исходя из средней величины расходов на ее выпуск в рамках отчетного периода.

Нормативный метод учета себестоимости

Сущность нормативного метода — в использовании в целях учета затрат установленных норм и нормативов. Чаще всего он применяется на предприятиях, выпускающих разнотипные товары, которые представлены в большой номенклатуре.

Данный метод предполагает учет производственных расходов на выпуск различных типов и групп товаров в соотнесении с конкретными подразделениями фирмы. Затраты при этом обычно классифицируются:

- на соответствующие нормам и нормативам;

- те, что фиксируются в значениях выше и ниже норм и нормативов.

Рассматриваемый метод учета себестоимости предполагает решение бухгалтерией и другими ответственными подразделениями организации таких задач:

- предварительное нормативное калькулирование — исходя из установленных норм затрат (в натуральном или стоимостном выражении);

- учет корректировок применяемых норм и нормативов в процессе оптимизации производства;

- определение корреляции между корректировками норм и нормативов и результативностью производства;

- фиксация отклонений фактических затрат от норм, определение их причин.

Нормы и нормативы, применяемые в целях учета себестоимости, могут быть установлены:

- с учетом положений нормативно-правовых актов (например, определяющие или значительно влияющие на нормы по оплате труда, по кредитной нагрузке на предприятие);

- в межкорпоративных соглашениях (например, по аренде помещений, о тарифах за коммунальные услуги, о лицензионных отчислениях);

- в локальных нормативных источниках (например, определяющих нормы расхода сырья или материалов, выработки, формирования накладных затрат).

Следующая задача бухгалтера, в компетенции которого — учет себестоимости, заключается в отражении хозяйственных операций по расходам, формирующим себестоимость, на счетах бухучета.

Рассмотрим особенности данных счетов подробнее.

ПБУ 10/99 «Расходы организации» (приказ Минфина России от 06.05.1999 г. N 33н)

Утверждено приказом Минфина России от 06.05.1999 № 106н

В редакции от: 30.12.1999 N 107н; 30.03.2001 N 27н; 18.09.2006 N 116н; 27.11.2006 N 156н; 25.10.2010 N 132н; 08.11.2010 N 144н; 27.04.2012 N 55н; 06.04.2015 N 57н.

Текст документа cоответствует публикации на официальном сайте Минфина России www.mimfin.ru

Положение по бухгалтерскому учету

ПБУ 10/99

Расходы организации

I. Общие положения

1. Настоящее Положение устанавливает правила формирования в бухгалтерском учете информации о расходах коммерческих организаций (кроме кредитных и страховых организаций), являющихся юридическими лицами по законодательству Российской Федерации.

Применительно к настоящему Положению некоммерческие организации (кроме государственных (муниципальных) учреждений) признают расходы по предпринимательской и иной деятельности.

(в ред. Приказов Минфина России от 30.12.1999 N 107н, от 25.10.2010 N 132н)

2. Расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества).

3. Для целей настоящего Положения не признается расходами организации выбытие активов:

в связи с приобретением (созданием) внеоборотных активов (основных средств, незавершенного строительства, нематериальных активов и т.п.);

вклады в уставные (складочные) капиталы других организаций, приобретение акций акционерных обществ и иных ценных бумаг не с целью перепродажи (продажи);

абзац исключен. — Приказ Минфина России от 30.03.2001 N 27н;

по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и т.п.;

в порядке предварительной оплаты материально-производственных запасов и иных ценностей, работ, услуг;

в виде авансов, задатка в счет оплаты материально-производственных запасов и иных ценностей, работ, услуг;

в погашение кредита, займа, полученных организацией.

Для целей настоящего Положения выбытие активов именуется оплатой.

4. Расходы организации в зависимости от их характера, условий осуществления и направлений деятельности организации подразделяются на:

расходы по обычным видам деятельности;

прочие расходы;

(в ред. Приказа Минфина России от 18.09.2006 N 116н)

абзац исключен. — Приказ Минфина России от 18.09.2006 N 116н.

Для целей настоящего Положения расходы, отличные от расходов по обычным видам деятельности, считаются прочими расходами.

(в ред. Приказа Минфина России от 18.09.2006 N 116н)

II. Расходы по обычным видам деятельности

5. Расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров. Такими расходами также считаются расходы, осуществление которых связано с выполнением работ, оказанием услуг.

В организациях, предметом деятельности которых является предоставление за плату во временное пользование (временное владение и пользование) своих активов по договору аренды, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

В организациях, предметом деятельности которых является предоставление за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

В организациях, предметом деятельности которых является участие в уставных капиталах других организаций, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

Расходы, осуществление которых связано с предоставлением за плату во временное пользование (временное владение и пользование) своих активов, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, и от участия в уставных капиталах других организаций, когда это не является предметом деятельности организации, относятся к прочим расходам.

(в ред. Приказа Минфина России от 18.09.2006 N 116н)

Расходами по обычным видам деятельности считается также возмещение стоимости основных средств, нематериальных активов и иных амортизируемых активов, осуществляемых в виде амортизационных отчислений.

6. Расходы по обычным видам деятельности принимаются к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине оплаты в денежной и иной форме или величине кредиторской задолженности (с учетом положений пункта 3 настоящего Положения).

Если оплата покрывает лишь часть признаваемых расходов, то расходы, принимаемые к бухгалтерскому учету, определяются как сумма оплаты и кредиторской задолженности (в части, не покрытой оплатой).

6.1. Величина оплаты и (или) кредиторской задолженности определяется исходя из цены и условий, установленных договором между организацией и поставщиком (подрядчиком) или иным контрагентом. Если цена не предусмотрена в договоре и не может быть установлена исходя из условий договора, то для определения величины оплаты или кредиторской задолженности принимается цена, по которой в сравнимых обстоятельствах обычно организация определяет расходы в отношении аналогичных материально-производственных запасов и иных ценностей, работ, услуг либо предоставления во временное пользование (временное владение и пользование) аналогичных активов.

6.2. При оплате приобретаемых материально-производственных запасов и иных ценностей, работ, услуг на условиях коммерческого кредита, предоставляемого в виде отсрочки и рассрочки платежа, расходы принимаются к бухгалтерскому учету в полной сумме кредиторской задолженности.

6.3. Величина оплаты и (или) кредиторской задолженности по договорам, предусматривающим исполнение обязательств (оплату) не денежными средствами, определяется стоимостью товаров (ценностей), переданных или подлежащих передаче организацией. Стоимость товаров (ценностей), переданных или подлежащих передаче организацией, устанавливают исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных товаров (ценностей).

При невозможности установить стоимость товаров (ценностей), переданных или подлежащих передаче организацией, величина оплаты и (или) кредиторской задолженности по договорам, предусматривающим исполнение обязательств (оплату) не денежными средствами, определяется стоимостью продукции (товаров), полученной организацией. Стоимость продукции (товаров), полученной организацией, устанавливается исходя из цены, по которой в сравнимых обстоятельствах приобретается аналогичная продукция (товары).

6.4. В случае изменения обязательства по договору первоначальная величина оплаты и (или) кредиторской задолженности корректируется исходя из стоимости актива, подлежащего выбытию. Стоимость актива, подлежащего выбытию, устанавливают исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов.

6.5. Величина оплаты и (или) кредиторской задолженности определяется с учетом всех предоставленных организации согласно договору скидок (накидок).

6.6. Исключен. — Приказ Минфина России от 27.11.2006 N 156н.

7. Расходы по обычным видам деятельности формируют:

расходы, связанные с приобретением сырья, материалов, товаров и иных материально-производственных запасов;

расходы, возникающие непосредственно в процессе переработки (доработки) материально-производственных запасов для целей производства продукции, выполнения работ и оказания услуг и их продажи, а также продажи (перепродажи) товаров (расходы по содержанию и эксплуатации основных средств и иных внеоборотных активов, а также по поддержанию их в исправном состоянии, коммерческие расходы, управленческие расходы и др.).

8. При формировании расходов по обычным видам деятельности должна быть обеспечена их группировка по следующим элементам:

материальные затраты;

затраты на оплату труда;

отчисления на социальные нужды;

амортизация;

прочие затраты.

Для целей управления в бухгалтерском учете организуется учет расходов по статьям затрат. Перечень статей затрат устанавливается организацией самостоятельно.

9. Для целей формирования организацией финансового результата деятельности от обычных видов деятельности определяется себестоимость проданных товаров, продукции, работ, услуг, которая формируется на базе расходов по обычным видам деятельности, признанных как в отчетном году, так и в предыдущие отчетные периоды, и переходящих расходов, имеющих отношение к получению доходов в последующие отчетные периоды, с учетом корректировок, зависящих от особенностей производства продукции, выполнения работ и оказания услуг и их продажи, а также продажи (перепродажи) товаров.

При этом коммерческие и управленческие расходы могут признаваться в себестоимости проданных продукции, товаров, работ, услуг полностью в отчетном году их признания в качестве расходов по обычным видам деятельности.

10. Правила учета затрат на производство продукции, продажу товаров, выполнение работ и оказание услуг в разрезе элементов и статей, исчисления себестоимости продукции (работ, услуг) устанавливаются отдельными нормативными актами и Методическими указаниями по бухгалтерскому учету.

III. Прочие расходы

11. Прочими расходами являются:

(в ред. Приказа Минфина России от 18.09.2006 N 116н)

расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации (с учетом положений пункта 5 настоящего Положения);

расходы, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности (с учетом положений пункта 5 настоящего Положения);

(в ред. Приказа Минфина России от 30.03.2001 N 27н)

расходы, связанные с участием в уставных капиталах других организаций (с учетом положений пункта 5 настоящего Положения);

расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции;

проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов);

расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

отчисления в оценочные резервы, создаваемые в соответствии с правилами бухгалтерского учета (резервы по сомнительным долгам, под обесценение вложений в ценные бумаги и др.), а также резервы, создаваемые в связи с признанием условных фактов хозяйственной деятельности;

(абзац введен Приказом Минфина России от 30.03.2001 N 27н)

абзац исключен. — Приказ Минфина России от 18.09.2006 N 116н;

абзац исключен. — Приказ Минфина России от 18.09.2006 N 116н;

штрафы, пени, неустойки за нарушение условий договоров;

возмещение причиненных организацией убытков;

убытки прошлых лет, признанные в отчетном году;

суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания;

курсовые разницы;

сумма уценки активов;

(в ред. Приказа Минфина России от 30.03.2001 N 27н)

перечисление средств (взносов, выплат и т.д.), связанных с благотворительной деятельностью, расходы на осуществление спортивных мероприятий, отдыха, развлечений, мероприятий культурно-просветительского характера и иных аналогичных мероприятий;

(абзац введен Приказом Минфина России от 30.03.2001 N 27н)

прочие расходы.

(в ред. Приказа Минфина России от 18.09.2006 N 116н)

Примечание: Нумерация пунктов соответствует изменениям, внесенным Приказом Минфина России от 18.09.2006 N 116н.

13. Прочими расходами также являются расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации имущества и т.п.).

(в ред. Приказа Минфина России от 18.09.2006 N 116н)

14. Для целей бухгалтерского учета величина прочих расходов определяется в следующем порядке.

14.1. Величина расходов, связанных с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции, а также с участием в уставных капиталах других организаций, с предоставлением за плату во временное пользование (временное владение и пользование) активов организации, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности (когда это не является предметом деятельности организации), процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств, а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями, определяются в порядке, аналогичном предусмотренному пунктом 6 настоящего Положения.

14.2. Штрафы, пени, неустойки за нарушение условий договоров, а также возмещение причиненных организацией убытков принимаются к бухгалтерскому учету в суммах, присужденных судом или признанных организацией.

14.3. Дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, включаются в расходы организации в сумме, в которой задолженность была отражена в бухгалтерском учете организации.

14.4. Суммы уценки активов определяются в соответствии с правилами, установленными для проведения переоценки активов.

(в ред. Приказа Минфина России от 30.03.2001 N 27н)

15. Прочие расходы подлежат зачислению на счет прибылей и убытков организации, кроме случаев, когда законодательством или правилами бухгалтерского учета установлен иной порядок.

IV. Признание расходов

16. Расходы признаются в бухгалтерском учете при наличии следующих условий:

расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

сумма расхода может быть определена;

имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива.

Если в отношении любых расходов, осуществленных организацией, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается дебиторская задолженность.

Амортизация признается в качестве расхода исходя из величины амортизационных отчислений, определяемой на основе стоимости амортизируемых активов, срока полезного использования и принятых организацией способов начисления амортизации.

17. Расходы подлежат признанию в бухгалтерском учете независимо от намерения получить выручку, прочие или иные доходы и от формы осуществления расхода (денежной, натуральной и иной).

(в ред. Приказа Минфина России от 18.09.2006 N 116н)

18. Расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности). Если организацией, которая вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, принят порядок признания выручки от продажи продукции и товаров не по мере передачи прав владения, пользования и распоряжения на поставленную продукцию, отпущенный товар, выполненную работу, оказанную услугу, а после поступления денежных средств и иной формы оплаты, то и расходы признаются после осуществления погашения задолженности.

(в ред. Приказов Минфина России от 08.11.2010 N 144н; 27.04.2012 N 55н; 06.04.2015 № 57н)

19. Расходы признаются в отчете о прибылях и убытках:

с учетом связи между произведенными расходами и поступлениями (соответствие доходов и расходов);

путем их обоснованного распределения между отчетными периодами, когда расходы обуславливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем;

по расходам, признанным в отчетном периоде, когда по ним становится определенным неполучение экономических выгод (доходов) или поступление активов;

независимо от того, как они принимаются для целей расчета налогооблагаемой базы;

когда возникают обязательства, не обусловленные признанием соответствующих активов.

V. Раскрытие информации в бухгалтерской отчетности

20. В составе информации об учетной политике организации в бухгалтерской отчетности подлежит раскрытию порядок признания коммерческих и управленческих расходов.

21. В отчете о прибылях и убытках расходы организации отражаются с подразделением на себестоимость проданных товаров, продукции, работ, услуг, коммерческие расходы, управленческие расходы и прочие расходы.

(в ред. Приказа Минфина России от 18.09.2006 N 116н)

21.1. В случае выделения в отчете о финансовых результатах видов доходов, каждый из которых в отдельности составляет пять и более процентов от общей суммы доходов организации за отчетный год, в нем показывается соответствующая каждому виду часть расходов.

(в ред. приказа Минфина России 06.04.2015 № 57н)

21.2. Прочие расходы могут не показываться в отчете о финансовых результатах развернуто по отношению к соответствующим доходам, когда:

(в ред. Приказов Минфина России от 18.09.2006 N 116н; 06.04.2015 № 57н)

соответствующие правила бухгалтерского учета предусматривают или не запрещают такое отражение расходов;

расходы и связанные с ними доходы, возникшие в результате одного и того же или аналогичного по характеру факта хозяйственной деятельности, не являются существенными для характеристики финансового положения организации.

22. В бухгалтерской отчетности также подлежит раскрытию как минимум следующая информация:

расходы по обычным видам деятельности в разрезе элементов затрат;

изменение величины расходов, не имеющих отношения к исчислению себестоимости проданных продукции, товаров, работ, услуг в отчетном году;

расходы, равные величине отчислений в связи с образованием в соответствии с правилами бухгалтерского учета резервов (предстоящих расходов, оценочных резервов и др.).

23. Прочие расходы организации за отчетный год, которые в соответствии с правилами бухгалтерского учета не зачисляются в отчетном году на счет прибылей и убытков, подлежат раскрытию в бухгалтерской отчетности обособленно.

Применение при учете себестоимости счетов бухгалтерского учета

Затраты, формирующие производственную себестоимость товаров, услуг и работ, чаще всего, отражаются в бухгалтерских регистрах с использованием счетов:

- 20 (для операций в рамках основного производства);

- 23 (для операций, дополняющих основное производство);

- 26 (для операций, соответствующих косвенным расходам);

- 28 (для учета производственных потерь вследствие брака).

Иногда для бухучета себестоимости также используются счета:

- 21 (если фирма выпускает не только готовые к эксплуатации или потреблению товары, но также полуфабрикаты);

- 25 (если у фирмы есть расходы по операциям, которые обособлены от операций в рамках основного производства и дополняющих его, но в определенные моменты становятся связанными с ними).

Указанные счета чаще всего корреспондируют:

- со счетом 10 (для отражения операций по списанию в производство сырья и материалов);

- со счетами 69, 70 (для отражения операций по включению в производственные затраты зарплаты персонала, а также отчислений в страховые фонды);

- со счетами 02, 05 (для отражения амортизации).

Например, посредством проводки Дт 20 Кт 10 отражается факт списания материалов в производство, а проводка Дт 20 Кт 70 отражает начисление зарплаты сотрудникам.

Если фирма выпускает полуфабрикаты, то корреспондирующим может быть также счет 21. Так, факт передачи полуфабрикатов в дальнейшее производство может отражаться проводкой Дт 20 Кт 21.

Учет готовой продукции на основе показателей ее себестоимости осуществляется, как правило, с применением счета 43, корреспондирующего с такими счетами, как 20, 90. Например, поступление товара на склад отражается проводкой Дт 43 Кт 20, а если продукция была продана, применяется проводка Дт 90 Кт 43.

Что такое расходы, или ПБУ 10/99 – о чем это

ПБУ 10/991 без преувеличения можно назвать одним из самых удивительных и странных документов всей системы нормативного регулирования бухгалтерского учета. Учет расходов, связанных с производством и реализацией (продажей) продукции, и формирование себестоимости продукции (работ, услуг) – одни из основных направлений учета в организациях сферы материального производства. Значит, необходимость детального нормативного регулирования этой отрасли бухгалтерского учета очевидна. Однако то, как это сделано посредством ПБУ 10/99, может вызвать только недоумение.

Учет расходов организации имеет весьма существенные отраслевые особенности, которые не могут быть унифицированы и учтены в едином нормативном акте, принятом на уровне Минфина России. Поэтому практически во всех отраслях сферы материального производства и торговли в свое время были разработаны и приняты нормативные документы, регулирующие особенности формирования себестоимости (в торговле — издержек обращения).

Не секрет, что практически все нормативные и подзаконные акты, разрабатываемые Минфином России и отраслевыми министерствами и ведомствами, в той или иной степени основываются на требованиях Основных положений по планированию, учету и калькулированию себестоимости продукции на промышленных предприятиях2 (далее — Основные положения). Несмотря на то что после принятия этого документа прошло более 37 лет, законодательная и нормативная база, регулирующая экономику и бухгалтерский учет, изменилась, большая часть рекомендаций, содержащихся в Основных положениях, сохраняет актуальность.

Прежде чем перейти к комментарию норм ПБУ 10/99, уточним: из всех стран, использующих МСФО, лишь в отечественной практике принят и действует стандарт, регулирующий исключительно признание расходов. Во всей системе IAS в отношении расходов есть только несколько норм общего содержания, установленных на уровне ПКИ (а не отдельного стандарта или хотя бы отдельных норм в нескольких стандартах).

Разумеется, предполагалось, что при создании ПБУ 10/99 разработчики должны были бы опираться на отечественный опыт. Иными словами, использовать стиль изложения, понятный рядовому пользователю без дополнительных пояснений и комментариев (в частности, Основных положений).

Казалось, отсутствие западных аналогов сделает речь разработчиков более связной и осмысленной. Но не сбылось. Разработчики сделали вид, что они с чего-то там переводят и чего-то там адаптируют, а значит, текст Положения должен быть более похож на тексты ранее принятых ПБУ (например, ПБУ 9/993), а не на текст нормальной инструкции для бухгалтера. Более того, вследствие описанных причин не проходит и способ, который может быть использован в отношении других ПБУ: снова перевести его на язык оригинала, оценить аутентичность перевода, а затем снова перевести на русский, но уже понятно. Сравнивать не с чем…

В недоумение может ввергнуть уже первая значимая норма (п. 2) — само определение расходов: «Расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества)».

Во-первых, чтобы вспомнить, что такое экономическая выгода, потребуется обращение к словарям или иным переводным источникам. Во-вторых, если читать определение буквально, то получается, что расходы (как уменьшение выгод) должны обязательно приводить к уменьшению капитала организации. Здесь возникает стойкое ощущение, что разработчики ПБУ 10/99 бухгалтерского баланса не видели, а учебник по теории бухгалтерского учета читали только в сокращенном и упрощенном варианте.

Бухгалтер же, даже начинающий, понимает, что сам по себе факт осуществления расходов практически никогда не означает уменьшения капитала организации. Более того, проводки, затрагивающие пассив баланса, оформляются только при приобретении материально-производственных запасов и иных активов. Но на этом этапе необходимости в признании расходов еще не возникает. Далее же, до самого момента продажи, стоимость активов просто перемещается по строкам актива баланса (денежные средства — запасы — себестоимость — готовая продукция — дебиторская задолженность). Но и после того, как возникает необходимость отразить дебиторскую задолженность и выручку, уменьшения капитала (или пассивов) не происходит. Скорее наоборот. Только при этом надо применять уже нормы ПБУ 9/99.

Не представляется очевидным и перечень случаев, когда выбытие активов не признается расходами. На первый взгляд кажется очевидным, что к текущим расходам не могут быть отнесены затраты, связанные с приобретением или созданием внеоборотных активов. Вместе с тем в ПБУ 6/014, например, специально оговорено, что не включаются в фактические затраты на приобретение, сооружение или изготовление основных средств общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств. Иначе говоря, другое ПБУ не исключает вероятности того, что некоторые виды расходов могут быть связаны (хотя бы и опосредованно) с приобретением внеоборотных активов, но учитываются как текущие расходы. Кроме того, разработчики почему-то упустили из виду, что внеоборотные активы в процессе эксплуатации могут еще и увеличивать первоначальную стоимость (реконструкция, например, или модернизация). А как же быть с этими расходами? В смысле — выбытием активов для оплаты?