Для учета начисленных страховых взносов в бух. учете применяется специальный счет — 69 «Расчеты по социальному страхованию и обеспечению». Аналитика по нему ведется по типу страховых взносов, а также по каждому из сотрудников. Счет 69 корреспондирует с другими счетами, как по дебету, так и по кредиту. Рассмотрим подробнее порядок и правила составления типовой корреспонденции по страховым взносам. Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Или позвоните нам по телефонам (Москва)+7 (812) 490-76-58 (Санкт-Петербург)Это быстро и бесплатно! Основы бухгалтерского учета СВ Страховые взносы в любые внебюджетные фонды отражаются на специальном счете бух. учета — сч.

Порядок уплаты пени по страховым взносам за 2018 год

Отрицательными последствиями неуплаты взносов являются:

- снижение возможности получения инвестиционного дохода от инвестирования средств пенсионных накоплений;

- уменьшение суммы пенсионных накоплений при их индексировании.

Отражение пени по страховым взносам в учете В п. 7 ПБУ 1/2008 говорится о том, что предприятие само имеет возможность выбрать способ отражения расходов в учете, если он прямо не установлен законодательством. В ПБУ 10/99 отражение пеней по налогам и сборам конкретно не прописано, в нем указаны только пени за нарушение условий договоров. Причем обращаем внимание на то, что суммы дополнительно начисленных при проверке налогов и взносов можно относить к прошедшим периодам, а штрафы и пени — к периодам принятия решения по акту проверки (решения суда).

Основные проводки при уплате пени по страховым взносам

Недоимка по страховым взносам в ПФР, ФСС, ФФОМС: расчет пени». Проводка пени в ПФР (в ИФНС): когда делать проводку День, на который должны быть отражены операции по начислению суммы пеней, выбирается в зависимости от того, самостоятельно бухгалтер расплатился по пеням, или обязательство по их уплате были обнаружены после проверки:

- когда бухгалтер сам исправил ошибку и уплатил пени, проводкой операции отражаются на день их расчёта (причём день необходимо указать в справке-расчёте);

- если для напоминания об уплате пеней приходило извещение, бухгалтер делает проводку на день, когда решение об их начислении после проведения проверки вступило в законную силу.

Законодательные акты по теме Рекомендуется заранее изучить: Документ Название Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании» Нормы для страховых взносов на случаи травматизма п.

Методы взыскания штрафов и пени

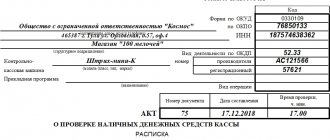

Пени организации могут уплатить добровольно. Для этого следует направить фонду платёжное поручение с указанием размера санкции. Документ должен содержать правильные реквизиты, в том числе соответствующий КБК.

Если плательщик не погасил задолженность самостоятельно, контролирующие органы имеют право взыскать недоимку. Процедура может быть осуществлена государственными службами следующими методами:

- направить банку, обслуживающему фирму, инкассовое поручение;

- постановить судебным приставам взыскать необходимую сумму за счёт имущества компании-должника;

- подать в суд иск о взыскании пени и страховых взносов путём конфискации активов плательщика, если он является физическим лицом.

Однако до принятия радикальных мер службы выставляют фирме требование об уплате задолженности. В документе указывается период, в течение которого предприятие может самостоятельно погасить просрочку. Если компания не перечисляется денежные средства, то контролирующие органы имеют право на взыскание. При этом пени могут быть списаны только с расчётного счёта, открытого на основании договора организации с банком.

Законодателями разработана система контролирующих мер за своевременностью уплаты налогов и страховых отчислений. С 2020 года взыскание основного объема страховых взносов (кроме взносов по травматизму) стало прерогативой ФНС. Но требования по их уплате сохранились неизменными: уплачиваться они должны в установленные сроки и в полном размере, а при отсутствии платежа или его части, к плательщику применяются нормы законодательного права, диктующие обязательную уплату недоимки и пеней, рассматриваются которые как штрафные санкции за несвоевременность внесения взносов.

Как правильно учесть начисление и уплату пеней в бухгалтерском учете компании, расскажет эта публикация.

Основы бухгалтерского учета страховых взносов и проводки по ним

- Инфо

Д 69 К 70 — начислены выплаты сотрудникам за счет средств ФСС; - Д 69 К 51 — с расчетного счета перечислены рассчитанные суммы страховых взносов;

- Д 69 К 50 — из кассы выданы путевки сотрудникам за счет средств ФСС.

- Отражение в 1С Перед тем как проводить страховые взносы в программе 1С, следует ее правильно настроить, для чего необходимо в справочнике указать актуальные ставки по взносам. Они устанавливаются во вкладке «Зарплата и кадры», если программа совмещенная, либо отдельно во вкладке по взносам, если программа учета зарплаты отдельная. Также необходимо указать предельные значения баз для расчета страх.

взносов, чтобы их расчет производился корректно. Начисление страховых взносов производится непосредственно в момент начисления заработной платы или же сразу после этого. Во втором случае необходимо создать документ «Начисление страховых взносов».

Страховые взносы: типовые проводки и тарифы

Страховыми взносами облагаются выплаты сотрудников по трудовым договорам: заработная плата, отпускные, командировочные, премии, компенсации по заработной плате, доплаты. Также страховые взносы в ПФР нужно начислять на выплаты по договорам гражданско-правового характера, авторского заказа, лицензионным договорам. Данная категория выплат не облагается взносами в ФСС.

Страховые взносы в Фонды: Пенсионный, Медицинского страхования и Социального страхования исчисляются с заработной платы сотрудников фирмы. Для предпринимателей с работниками и не являющихся работодателями, установлен фиксированный размер взносов ПФР и ФФОМС.

Недоимка и её роль в налоговом учёте

Однако это никоим образом не влияет на бухгалтерский учет и проводки, которые составляются в организации, а, следовательно, корреспонденции и правила расчета взносов остаются теми же самыми. Новая карточка учета страховых взносов Процентные ставки При расчете страховых взносов учитываются следующие процентные ставки:

- на пенсионное страхование — в пределах лимита 22%, сверх лимита 10%;

- на медицинское страхование — 5,1%;

- на социальное страхование — в пределах лимита 2,9%, сверх лимита 0%;

- на страхование от несчастных случаев — от 0,2 до 8,5%; на инвалидов от суммы рассчитанных страховых взносов берется только 60%.

Все рассчитанные страховые взносы отражаются на счете 69, только в разрезе субсчетов. Кроме того, аналитический учет ведется также и по каждому сотруднику в отдельности.

По каким проводкам отражают внесение пеней по взносам на страхование

Таким образом, в иных случаях для возврата суммы не принятого фондом пособия необходима добрая воля получателя. Однако добровольное внесение на практике встречается редко. Как правило, эти суммы приходится списывать за счет собственных средств организации, производить исправления в бухгалтерском и налоговом учете, корректировать уже представленные отчетные формы.

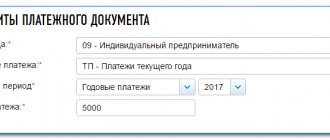

Основные правила заполнения платежных поручений для перечисления платежей по страхованию имеют ряд отличительных особенностей.

Новая карточка учета страховых взносов При расчете страховых взносов учитываются следующие процентные ставки: Как сформировать карточку учета страховых взносов в 1С:ЗУП, смотрите в видео ниже: При осуществлении операций по страховым взносам формируется следующая корреспонденция по кредиту сч.

Какими проводками отразить оплату недоимки по страховым взносам, уплаченной на основании выставленного требования?

Этот документ спасет от обидных штрафов и защитит от ошибок. Актуальность подтверждена экспертами «Упрощенки». Зарегистрируйтесь, скачайте и сразу используйте в работе! Главным требованием остаётся своевременное перечисление сумм страховых платежей в полной мере. И если данное требование нарушается, вне зависимости от причин, которые привели к просрочке или частичной уплате взносов, плательщик будет обязан доплатить недоимку и повиноваться санкциям за несвоевременное совершение денежного перевода — заплатить начисленные пени.

Расходы, не принятые ФСС РФ к зачету в связи с отсутствием подтверждающих документов, приводят к недоимке обязательных страховых взносов. Рекомендация: Как исправить ошибки в бухучете и бухгалтерской отчетности. Ситуация: как отразить в бухучете суммы НДС и налога на прибыль, доначисленные по результатам выездной налоговой проверки.

Поскольку в налоговом учете расходы в виде сумм НДС, доначисленных по результатам налоговой проверки, не отражаются, возникают постоянные разницы и соответствующие им постоянные налоговые обязательства п.

Бухгалтерские проводки по недоимке страховых взносов

Из сумм, направленных в Фонд социального страхования, государство формирует бюджет для пособий.

- В ПФР. Задолженность формируется из обязательных пенсионных выплат.

- В ФФОМС. Долг формируется из обязательных выплат по медицинскому обслуживанию.

Наличие долга предполагает начисление пени по ставке, соответствующей текущей ставке ЦБ РФ.

Предприятие, в котором есть наемные работники, должно уплачивать взносы до 15 числа месяца, следующего за отчетным. Как выявляется недоимка? Недоимка, в большинстве случаев, выявляется следующим образом:

- Составляется налоговая декларация.

- Рассчитывается налог.

- Если налог не уплачен вовремя, образуется недоимка.

- Формируется сумма пени.

Недоимка может быть обнаружена в результате налоговой проверки.

Если долги возникли перед государственными структурами (налоговые органы, ПФР, страховые компании), то обычно взыскание происходит быстро. Если размер долгов не превышает 50 000 рублей, то кредиторы могут обратиться в мировой суд. Дело рассматривается быстро и без присутствия дебитора.

Внимание

Однако должник может оспорить решения. Для этого ему необходимо направить соответствующий документ в мировой суд, который принимал решение. Резюме Недоимка представляет собой задолженность, образованную вследствие того, что предприятие не вносит налоговые отчисления, взносы в страховые фонды, ПФР. Обнаруживается недоимка в ходе проверок, выявленных ошибок в платежных документах самим руководителем компании.

Подлежит взысканию в судебном порядке. Сначала кредитор направляет дебитору требование об оплате. Если должник никак не реагирует на требования, кредитор вправе обратиться в судебный орган.

Недоимка по страховым взносам до 2018 проводки

Что касается счетов, на которых их следует учитывать, то Минфин России в своих последних разъяснениях (письмо от 28.12.2016 № 07-04-09/78875) рекомендует относить пени, начисленные по платежам, отличающимся от налогов на прибыль и УСН, на счета учета затрат: Дт 26 (44) Кт 69. Подробнее о последней точке зрения Минфина читайте в материале «Пени и штрафы по налогам — какой счет в бухучете?». В более ранних рекомендациях Минфин предлагал использовать для отражения пени счет 99 (письмо от 15.02.2006 № 07-05-06/31). В инструкции по применению плана счетов бухучета, утвержденной приказом Минфина России от 31 октября 2000 года № 94н, счет 99 используется для отражения налоговых санкций. Пени к налоговым санкциям не относятся, но в инструкции сказано, что счет 99 может использоваться для отражения пеней за нарушение сроков оплаты взносов в корреспонденции со счетом 69. Как взыскивают пени, и что будет за несвоевременную их уплату Зачастую страхователь игнорирует извещение об уплате долгов. Если извещение о необходимости уплатить пени было доставлено на предприятие, но платёж не был совершён, сумма взыскивается принудительно:

- в банковское учреждение, где открыт расчётный счёт плательщика, направляется инкассовое поручение (средства будут списываться по мере поступления, пока задолженность не будет погашена);

- судебные приставы получают постановление о необходимости взыскания задолженности путём изъятия активов плательщика и их продажи;

- если долг числится за физическим лицом (не ИП), на него будет подан иск в суд с целью удержания средств с его активов, после чего изъятием задолженности будет заниматься судебный пристав.

Когда страховые отчисления совершаются не в срок, нарушаются пенсионные права застрахованных граждан. В процессе его реализуются меры принуждения:

- Списание средств с банковских счетов в размере долга.

- Арест имущества.

- Запрет на выезд за границу.

Если задолженность не выплачивается в течение длительного времени, она признается безнадежной и аннулируется. Особенности начисления пени Пеня начисляется ежедневно. Размер ее определяется в процентном соотношении от задолженности.

К примеру, долг человека перед налоговой составляет 1000 рублей.

Как отразить в бухучете и при налогообложении штрафы за налоговые правонарушения и пени по недоимке

Для отображения понесенных затрат, которые возникают при начислении штрафов и пени, используется счет 99 Прибыль и убытки. Для удобства он разбивается на два субконто – пеня и штраф. Дебет этого счета корреспондирует с соответствующим налоговым платежом, который отображается по кредиту счета 68 и 69.

https://www.youtube.com/watch?v=videoseries

Бытуют мнения в бухгалтерских кругах, что для отображения начисленных пеней и штрафов можно также использовать счет 91 Прочие расходы. Однако в таком случае возникает постоянное налоговое обязательство, что несколько усложняет сам процесс их учета.

Кроме того, если начисленные пени и штрафы будут отображаться на 91 счете, то это приведет к снижению налогооблагаемой базы и нарушит подлинность предоставления информации, отображенной в финансовых показателях организации.

Платежи на ВНиМ (обязательное страхование на случай временной нетрудоспособности и в связи с материнством), ОПС (обязательное пенсионное страхование), ОМС (обязательное медицинское страхование) уплачиваются по реквизитам ФНС каждый с указанием своего КБК. Сроки уплаты всех этих платежей для плательщиков, осуществляющих выплаты физлицам, одинаковы. Например, в 2020 году:

- за январь — 15.02.2018;

- за февраль — 15.03.2018;

- за март — 16.04.2018;

- за апрель — 15.05.2018;

- за май — 15.06.2018;

- за июнь — 16.07.2018;

- за июль — 15.08.2018;

- за август — 17.09.2018;

- за сентябрь — 15.10.2018;

- за октябрь — 15.11.2018;

- за ноябрь — 17.12.2018;

- за декабрь — 15.01.2019.

Для плательщиков, не осуществляющих выплат физлицам, сроки уплаты иные:

- до 31.12 отчетного года — с суммы дохода до 300 000 рублей;

- до 01.07 года, следующего за отчетным, с суммы дохода, превышающей 300 000 рублей.

Мероприятия налогового контроля (камералка расчетов и выездные проверки) с 2020 г. осуществляются налоговыми органами.

Корректность начисления выплат за счет ФСС по-прежнему проверяет ФСС.

За просрочку платежей на ОПС, ОМС и ВНиМ пени начисляются в общем порядке, установленном пп. 3, 7 ст. 75 НК РФ:

- за первые 30 дней просрочки за каждый день в размере 1/300 ставки рефинансирования;

- начиная с 31-го дня просрочки — в размере 1/150 ставки рефинансирования.

По отчислениям на травматизм пени рассчитываются иначе: в размере 1/300 ставки рефинансирования в день за весь период просрочки (п. 3, 6 ст. 26.11 Закона № 125-ФЗ).

Начислены пени по страховым взносам (проводка): Дт 99 Кт 69.

Уплачены пени по страховым взносам (проводки): Дт 69 Кт 51.

Для удобства контроля начисленных пени к счету 69 целесообразно открыть отдельные субсчета «пени» в разрезе страховых взносов, по которым они начислены.

Сумма начисленных налоговых санкций не формирует условный расход по налогу на прибыль (п. 83 Положения по ведению бухгалтерского учета и отчетности, п. 20 ПБУ 18/02). Поэтому в бухучете отражайте эти суммы непосредственно на счете 99 «Прибыли и убытки» в корреспонденции со счетом 68 «Расчеты по налогам и сборам» (69 «Расчеты по социальному страхованию и обеспечению»).

Для целей бухучета штрафы и пени можно объединить в одну категорию учетных объектов – налоговые санкции.* Такой подход не противоречит задачам бухучета, в частности обеспечению полной и достоверной информации о деятельности организации и основным принципам его ведения – рациональности и приоритету содержания перед формой (п. 1 ст. 13 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 10 Положения по ведению бухгалтерского учета и отчетности).

Предлагаем ознакомиться Договор на покупку крс у физического лица

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено {amp}gt; 8000 книг |

Отказ от перечисления средств чреват наказанием — пенями и штрафами, установленными контролирующими органами. Суммы рассчитываются исходя из длительности периода неуплаты. Пеня начисляется за каждый просроченный день, начиная с конечной даты разрешённого периода.

День перечисления задолженности не учитывается в сроке неуплаты, используемом для расчёта величины штрафа. Согласно закону № 212-ФЗ, обязанность считается исполненной:

- с момента отражения на счёте предприятия операции, связанной с перечислением денег соответствующим органам;

- со дня предъявления в банк надлежащим образом оформленного платёжного поручения;

- с даты вынесения контролирующим органом решения о зачёте ранее излишне уплаченных сумм;

- с момента внесения наличных денег в кассу банка, администрации для погашения задолженности перед соответствующим фондом.

То есть, если организация перечисляет деньги за март 2020 года 18 апреля, бухгалтерской службе следует отправить во внебюджетные фонды сумму, равную обязательным взносам, увеличенным на размер пени. При этом размер санкций будет рассчитан с учётом 2 дней просрочки — 16 и 17 апреля.

Штрафы уплачиваются отдельно от страховых взносов. Перечисление задолженности не освобождает предприятие от пени за пропуск установленного законом периода.

Размер санкций рассчитывается как процент от величины подлежащих уплате взносов. Этот показатель равен 1/300 от действующей на дату просрочки ставки рефинансирования ЦБ России. С 1 января 2020 года она равна 11%.

П = С*Д*СР*1/300,

С — сумма подлежащих уплате взносов;

Д — количество календарных дней просрочки;

СР — ставка рефинансирования.

Из расчётов исключаются суммы, которые компания не смогла перевести по уважительной причине. К таким ситуациям относятся:

- приостановка по решению суда всех банковских операций фирмы;

- арест принадлежащего предприятию имущества.

Страховые взносы начисляются ежемесячно. Проводки создаются в том периоде, к которому относятся рассчитанные суммы.

Начисления отображаются на счёте 69. Организации должны обеспечить аналитический учёт денежных средств, для этого открываются соответствующие субсчета.

Типовые проводки по бухгалтерскому учёту предоставлены в таблице ниже.

| Наименование операции | Дебет | Кредит |

| Начислены страховые взносы в ПФР | 20 (25, 26, 29, 44) | 69.2 |

| Начислено для уплаты в ФСС | 20 (25, 26, 29, 44) | 69.1 |

| Начислено в ФОМС | 20 (25, 26, 29, 44) | 69.3 |

| Начислена пеня за просрочку | 91 | 69 |

| Перечислены в фонды установленные суммы | 69 | 51 |

ООО «Андер» перечислило страховые взносы за март 2020 года 19 апреля. Какую сумму следует уплатить, если размер задолженности составляет 10 тыс. руб.?

Расчёт по указанной ситуации будет выглядеть следующим образом:

- Необходимо определить все неизвестные показатели формулы:

- Ставка рефинансирования с 1 января 2020 года равна 11%;

- Период неуплаты составляет 3 дня: 16, 17 и 18 апреля.

- Вычисление по формуле: П = С*Д*СР*1/300 = 10000*3*11*1/300 = 1100 руб.

- Составление проводок:

- Начислены взносы на сумму 10 тыс. руб.: дебет 20, кредит 69;

- Начислена пеня в размере 1100 руб. за просрочку: дебет 91, кредит 69;

- Перечислена задолженность по взносам: дебет 69, кредит 51;

- Погашена пеня: дебет 69, кредит 51.

Также рекомендуем ознакомиться со статьей: “Пени по страховым взносам”.

ООО «Сильфида» начислило обязательные платежи в размере 15 тыс. руб. Из них 10 тыс. руб. были переведены 13 апреля, а 5 — 18 числа.

П = С*Д*СР*1/300 = 5000*2*11*1/300 = 366, 67 руб.

Проводки по операции:

- Начислены взносы в размере 15 тыс. руб.: дебет 20, кредит 69;

- Уплачено 10 тыс. руб.: дебет 69, кредит 51;

- Начислена пеня за просрочку на сумму 366, 67 руб.: дебет 91, кредит 69;

- Переведена задолженность по взносам в размере 5 тыс.руб.: дебет 69 кредит 51;

- Уплачена пеня: дебет 69, кредит 51.

Используйте калькулятор расчета пени по страховым взносам в Excel.

За несвоевременную подачу отчетов или представление учетной информации, например при открытии текущего счета, уплату налогов позже установленного срока предусмотрено наложение штрафных санкций, размер которых регламентируется соответствующими статьями Налогового кодекса.

Пеня же – это нечто иное, нежели штрафные санкции. Она является неким средством обеспечения, которое стимулирует к своевременному исполнению своих обязанностей относительно уплаты соответствующих налогов и сборов.

Размер начисленной пени регламентируется статьей 75 НК России, которая гласит, что ее начисление происходит со дня, следующего за сроком уплаты и заканчивается днем погашения недоимки.

Согласно этой статье Налогового кодекса размер пени зависит от трех параметров:

- Сумма просрочки;

- Количество дней просрочки;

- От процентной ставки рефинансирования ЦБ России.

В соответствии с Планом счетов бухгалтерского учета (Приказ Минфина от 31.10.2000 № 94н) суммы причитающихся налоговых санкций отражаются по Дебету счета 99 «Прибыли и убытки» в корреспонденции со счетом учета расчетов с бюджетом по налогам.

Калькулятор пеней

Пеня определена в размере 0,1%. Просрочка составила 10 дней. То есть, и пеня будет равна 10 рублей. Недоимка определяется на основании текущей ставки рефинансирования ЦБ.

10.09.2014

У каждой фирмы или организации могут возникнуть внештатные ситуации, когда невозможно вовремя оплатить обязательные государственные платежи, в частности, обязательные страховые взносы. В таком случае, согласно нормам действующего законодательства, государственный орган, администрирующий такие платежи, обязан насчитать пени на страховые взносы. Данную операцию могут осуществить самостоятельно и штрафники. В таком случае экономится драгоценное время, влияющее на сумму просрочки финансового обязательства.

Определяем период просрочки и время наступления штрафных обязательств

Расчет пени по страховым взносам зависит от количества дней просрочки. Следует помнить, что даже если, согласно выбранной предприятием системе налогообложения и порядком уплаты обязательных платежей, начисление пени по страховым взносам происходит по окончании отчетного года, то есть даже за просроченный авансовый платеж, скажем, в орган обязательного пенсионного страхования, штрафовать просрочившего платеж будут с 1 января 2020 года.

Если же государственный орган самостоятельно начислил штрафную санкцию в середине года, сразу же после просрочки ежемесячного авансового платежа, то такой расчет можно обжаловать в административном или судебном порядке.

Порядок уплаты пени по страховым взносам за 2020 год

Только стоит помнить, что сперва зачисляются в фонд штрафные санкции, а уже потом основная сумма платежа. Это очень важно в том случае, когда орган социального страхования неверно рассчитал период начисления пени по страховым взносам и проводки в бухгалтерии плательщика не совпадают.

Какие сведения необходимо иметь, чтобы самостоятельно осуществить расчет пени:

- сумма просроченного платежа, если платежи ежемесячные – необходимо сложить все обязательства в консолидированную сумму задолженности;

- количество дней просрочки, для каждой суммы определяется отдельно;

- ставка рефинансирования Центрального банка РФ, действовавшая на момент просрочки.

Пени считается по традиционной схеме: сумма доначисленных обязательств умножается на количество дней просрочки и ставку рефинансирования Центробанка РФ. Полученная сумма делится на количество календарных дней в году. Еще важной особенностью является то, что при расчете выходные и праздничные дни также должны быть учтены.

В случае, если бухгалтеру некогда заниматься самостоятельными расчетами пени по страховым взносам, можно воспользоваться специальными компьютерными программами-калькуляторами. Однако все-таки перед их использованием стоит проверить правильность подсчета самостоятельно.

Если в период расчета пени ставка рефинансирования Центробанка изменялась, то придется считать пени по каждому периоду в отдельности, а потом суммировать, не забывая о том, что в расчете следует использовать ставки, действовавшие на период просрочки, а не на время проведения расчета.

Ну а в идеальном случае – необходимо следить за своевременностью и полнотой осуществления всех обязательных платежей в бюджет и целевые государственные фонды страхования – от этого зависит положительная налоговая история плательщика.

юристам!

Задать вопрос

Быстрый ответ, бесплатно!

Штраф Пфр Проводки Бюджетное Учреждение

- Штраф начисляется сразу же при возникновении вышеперечисленных причин. Кроме того, его размер четко регламентирован по срокам на законодательном уровне.

- Пеня – это штрафной платеж, который начисляют за каждый день просроченного платежа в процентном соотношении 1/300 к ставке рефинансирования Центрального банка РФ.

В процессе своей трудовой деятельности каждый бухгалтер сталкивается с такими понятиями как штраф и пеня, например при нарушении законодательства о налогах и сборах.

В этой статье изучим куда отнести штрафы по налогам в бухгалтерском учете, а также основные проводки по начислению и уплате пени, штрафов по налогам: на прибыль, НДС, страховым взносам.

Начисление пени в пфр проводки в бюджетном учреждении

Для учета расчетов с поставщиками по сумме пеней применяется счет 302.91 «Расчеты по прочим расходам».

При этом в ситуации, если пени по договорам (контрактам) начисляются в качестве исполнения судебных актов РФ, мировых соглашений, для их уплаты применяется КВР 831 «Исполнение судебных актов Российской Федерации и мировых соглашений по возмещению причиненного вреда». В случае добровольной уплаты пеней по договорам (контрактам) с поставщиками применяется КВР 853 «Уплата иных платежей».

В мае 2002 г. налоговый орган взыскал в бесспорном порядке с расчетного счета организации налог на добавленную стоимость, подлежащий уплате в бюджет по расчету за I квартал 2002 г., в размере 10 000 руб., а также пени в сумме 153 руб. за несвоевременную уплату указанного налога в бюджет.

Начисление штрафных санкций проводки у бюджетного учреждения в 2019 году

Понятие, сущность и отражение неустойки в бухгалтерском учете, проводки Прежле всего разберемся с определением.

Неустойка — это разновидность штрафных санкций, которая определяется за невыполнение или ненадлежащее выполнение участниками правоотношений своих обязательств по договорам и иным гражданско-правовым актам.

Сюда относятся штрафы и пени. Такая материальная санкция является прочим доходом для получающего участника (п. 7

Руководствуясь открытым перечнем расходов, надлежит отображать пеню по счету 91-2, наряду с этим начисляя соответственное налоговое обязательство, являющееся постоянным. В соответствии с другой позицией пеня близка по своей сущности к штрафу, и отображать ее надо на счету 99. Преимущество такого метода в соответствии данных бухучета и показателей финотчетности.

Начисление пени в бюджетном учреждении проводки

Федеральным законом от 06.12.2011 N 402-ФЗ установлен перечень документов, которые должны регулировать порядок ведения бухгалтерского учета. Согласно его положениям обязательными для применения являются федеральные и отраслевые стандарты (ч. 1, 2 ст. 21 данного Закона).

расходы по уплате страховых взносов в Пенсионный фонд срок.

Соответственно, ее начисление и уплата подлежит отражению на тех же балансовых счетах и регистрация и то же счет, предназначенный для учета расчетов по уплате пени по страховым взносам на обязательное страхование.

Поэтому конкретный отчетность учреждений должны быть сопоставимы у государственного (муниципального) учреждения вне зависимости от его типа, в том числе за различные финансовые (отчетные) периоды его деятельности (п. 3 Инструкции N 157н).

Рекомендуем прочесть: Пособиеиматери одиночке в рф

Проводки по административному штрафу в бюджетном учреждении

“начисленные суммы иных налогов, сборов, обязательных платежей в бюджеты бюджетной системы Российской Федерации отражаются по кредиту соответствующих счетов аналитического учета счета 030300000 “Расчеты по платежам в бюджеты” (030305730, 030312730, 030313730) и дебету соответствующих счетов аналитического учета счета 040120200 “Расходы хозяйствующего субъекта”, счета 040110100 “Доходы хозяйствующего субъекта”.

Контрольный орган наложил на бюджетное учреждение административный штраф. Будет ли проводиться внутрення проверка с целью выявления виновных работников, и какими будут ее результаты, неизвестно. Однако есть метод начисления, и бухгалтеру требуется отразить начисление административного штрафа.

Начисление пени по налогам: бухгалтерские проводки

Бухгалтерский учет признает пеню как прочий расход, который никаким образом не участвует в определении налоговой базы при расчете налога на прибыль. Убедиться в том, что обязательства такого рода действительно должны быть отражены на счете 99 позволяет п. 83 ПБУ и Инструкция по применению типового плана счетов.

Счет «Прибыли и убытки» служит для сбора информации и выведения конечного результата о финансовой деятельности предприятия. Он имеет активно-пассивную структуру. В дебете указываются суммы потерь, а в кредите – доходов.

Счет закрывают перед составлением годовой отчетности. Конечное сальдо по одной из сторон списывают на «Нераспределенную прибыль (непокрытый убыток)».

Аналитический учет на счете создается таким образом, чтобы потом перенести все необходимые данные в финансовую отчетность.

Пени по страховым взносам: пример, проводки, расчет

Отказ от перечисления средств чреват наказанием — пенями и штрафами, установленными контролирующими органами. Суммы рассчитываются исходя из длительности периода неуплаты. Пеня начисляется за каждый просроченный день, начиная с конечной даты разрешённого периода.

- с момента отражения на счёте предприятия операции, связанной с перечислением денег соответствующим органам;

- со дня предъявления в банк надлежащим образом оформленного платёжного поручения;

- с даты вынесения контролирующим органом решения о зачёте ранее излишне уплаченных сумм;

- с момента внесения наличных денег в кассу банка, администрации для погашения задолженности перед соответствующим фондом.

- Каждый месяц подавать отчетность по форме СЗВ-М о количестве сотрудников, работающих на предприятии. Важно: отчет в 2020 году можно сдавать до 15 числа следующего месяца, а не до 10, как это было в предыдущие месяцы;

- Раз в год подавать годовую отчетность о страховом стаже каждого работника. Такой отчет подается до 1 марта, следующего за отчетным периодом года.

В Бухгалтерском балансе сумма налоговых санкций участвует в формировании показателя строки 1370 «Нераспределенная прибыль (непокрытый убыток)» (п. 83 Положения по ведению бухгалтерского учета и отчетности). В Отчете о финансовых результатах сумму санкций можно отразить в строке 2460 «Прочее».

Пени: проводки

ООО «Альфа» при перечислении взносов за сентябрь 2020 года нарушила срок перечисления платежа на сумму 33 000 рублей в пользу ПФР, так как списание с р/с произошло не 15, а 16 октября.

После подачи отчетности за 3 квартал 2020 года 28 ноября компании были предъявлены пени в размере 11 рублей (33 000 х 10% / 300). Компания уплатила их в добровольном порядке 5 декабря 2016 года.

Бухгалтер отразит начисленные пени в ПФР проводками:

Рекомендуем прочесть: Статья 228 часть 2 уголовного кодекса рф 2019

Проводки по начислению пени за просрочку платежа в бюджет отражаются по дебету счета 99 «Прибыли и убытки».

Для отражения начисленных пеней в нем открывают отдельный субсчет.

А вот корреспонденция в кредите будет зависеть от того, какой именно бюджетный платеж был просрочен, то есть, в связи с чем были начислены те или иные пени.

Организация уплатила административный штраф: отражение в учете

Расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров. Такими расходами также считаются расходы, осуществление которых связано с выполнением работ, оказанием услуг (п. 5 ПБУ 10/99).

В бухгалтерском учете административный штраф учитывается в составе прочих расходов, по дебету счета 91. При расчете налогооблагаемой прибыли суммы административных штрафов не учитываются и не отражаются по строке 205 приложения N 2 к листу 02 налоговой декларации по налогу на прибыль.

Штраф пенсионный фонд проводки

- по почте заказным письмом. В этом случае требование считается полученным по истечении шести рабочих дней с даты отправления заказного письма;

- в электронном виде по телекоммуникационным каналам связи.

Форматы, порядок и условия направления требований об уплате недоимки по телекоммуникационным каналам связи должны быть установлены Пенсионным фондом РФ и ФСС России.Если полученное организацией требование об уплате страховых взносов не содержит каких-либо данных из приведенного перечня, оно признается составленным с нарушениями.

Исполнять такое требование организация не должна. Это следует из положений пункта 9 части 1 статьи 28 Закона от 24 июля 2009 г. № 212-ФЗ.

Взыскание денежных средств в пфр проводки

Ответ: В соответствии с п.5 ст.46 части первой Налогового кодекса Российской Федерации (НК РФ) взыскание налога может производиться с рублевых расчетных (текущих) и (или) валютных счетов налогоплательщика или налогового агента, за исключением ссудных и бюджетных счетов. В то же время согласно п.

6 Порядка уплаты страховых взносов работодателями и гражданами в Пенсионный фонд Российской Федерации (России) ПФР и его органы вправе взыскивать в бесспорном порядке суммы недоимок и пеней со всех счетов плательщиков страховых взносов — юридических лиц.

При возникновении спора по вопросу применения правовой нормы в отношении взыскания денежных средств с бюджетного счета плательщика страховых взносов приоритет должен быть отдан Порядку уплаты страховых взносов работодателями и гражданами в Пенсионный фонд Российской Федерации (России), поскольку в соответствии с п.1 ст.

1 части первой НК РФ законодательство о налогах и сборах состоит не только из настоящего Кодекса, но и федеральных законов о налогах и (или) сборах.

Принимая во внимание изложенное, положения части первой НК РФ применяются в той мере, в какой они не входят в противоречие с Законом N 38-ФЗ, принятым позже ее действующей редакции (такой же точки зрения придерживается и заместитель председателя Высшего Арбитражного Суда Российской Федерации Бойков О.В. (Российская юстиция, 1999 год, N 11).

Если бюджетное учреждение не исполнит свою конституционную обязанность по уплате законно установленных страховых взносов, то ПФР и его органы вправе их взыскать в бесспорном порядке. Исходя из изложенного ПФР и его органы вправе взыскивать в бесспорном порядке суммы недоимок и пеней со всех счетов плательщиков страховых взносов — юридических лиц, в том числе с бюджетных.

Источник: https://yrokurista.ru/zhilishhnoe-pravo/shtraf-pfr-provodki-byudzhetnoe-uchrezhdenie