Операции в валюте и последующая переоценка валютных средств на сегодняшний день актуальны для любого предприятия независимо от его размера, формы собственности и направленности производства. В эпоху кризиса и гиганты вроде «Газпрома» и «Лукойла», и средний и мелкий бизнес стремятся действовать сразу в нескольких сферах деятельности для того, чтобы остаться на плаву.

Так строительная фирма может заниматься торговлей, а юридическая компания — вложить часть своих активов в инвестиционную деятельность. Очень часто предприятиям, особенно тем, которые работают в области медицины или высоких технологий, приходится закупать оборудование и расходные материалы у зарубежных партнеров. Все это требует валютных средств, а операции в валюте в свою очередь требуют особого контроля и учета.

Переоценка остатков средств в валюте — нужно ли пересчитывать на конец месяца

Как видно из таблицы выше — валютные денежные средства переоцениваются по всем возможным основаниям, перечисленным в ПБУ 3/2006. Это такая статья учета, которая может переоцениваться даже ежедневно (например, так положено делать в банках).

Для обычных предприятий ежедневный пересчет валютных остатков, как правило, не требуется. Поэтому переоценки и учет курсовых разниц выполняют, когда закрывают период (стандартно — месяц). То есть конец месяца в данном случае играет роль промежуточной «отчетной даты». Соответственно, при закрытии месяца нужно сделать и промежуточную переоценку валютных статей.

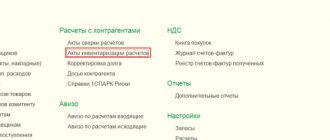

ОБРАТИТЕ ВНИМАНИЕ! Большинство современных бухгалтерских программ (например, «1С») выполняют переоценку остатков в инвалюте при операции закрытия месяца в автоматическом режиме. Пользователю достаточно контролировать своевременное обновление справочника валют, чтобы результаты переоценки вышли корректными.

Что такое переоценка валютных средств?

Операции в валюте и последующая переоценка валютных средств на сегодняшний день актуальны для любого предприятия независимо от его размера, формы собственности и направленности производства. В эпоху кризиса и гиганты вроде «Газпрома» и «Лукойла», и средний и мелкий бизнес стремятся действовать сразу в нескольких сферах деятельности для того, чтобы остаться на плаву.

Так строительная фирма может заниматься торговлей, а юридическая компания — вложить часть своих активов в инвестиционную деятельность. Очень часто предприятиям, особенно тем, которые работают в области медицины или высоких технологий, приходится закупать оборудование и расходные материалы у зарубежных партнеров. Все это требует валютных средств, а операции в валюте в свою очередь требуют особого контроля и учета.

Что такое средний курс и когда его можно применять

По общему правилу, для проведения пересчета берется курс инвалюты, установленный Центробанком РФ на ту дату, когда происходит пересчет.

Однако у этого правила есть 2 важных нюанса:

- если в договоре, к которому относится пересчитываемая операция или статья, есть валютная оговорка (то есть установлены иные правила пересчета и привязки к официальному курсу ЦБ), пересчет нужно выполнять так, как сказано в договоре (п. 5 ПБУ 3/2006);

Подробнее об этом прочтите: «Образец валютной оговорки в договоре и ее виды».

- если в течение периода предприятие выполняет большое число однотипных операций в инвалюте, а курс этой инвалюты изменяется несущественно, — предприятию можно использовать для пересчетов средний курс за период (п. 6 ПБУ 3/2006).

ВАЖНО! В качестве периода для применения среднего курса берется небольшой отрезок времени: не больше месяца.

Средний курс — это средневзвешенное значение курсов за период. Его можно рассчитать самостоятельно, а можно воспользоваться уже готовыми расчетами того же ЦБ. По наиболее ходовым валютам средние курсы за месяц можно найти и в интернете, и в СМИ.

Что такое переоценка валютных средств

Учитывая, что российский рубль – это единственная валюта, допустимая в учете организаций, оценку всех операций необходимо вести в рублях. То же относится и к банковским счетам, даже если они созданы для расчетов в иностранной валюте. Кроме того, переоценка валютных средств осуществляется при наличии следующих операций:

- денежные расчеты в наличной и безналичной формах;

- иные денежные документы, чей номинал выражен в валюте зарубежных государств;

- финансовые валютные вложения;

- выраженная в иностранной валюте задолженность дебиторов и организации перед кредиторами;

- валютные вложения в материальные ценности и прочие активы.

Переоценка валютных остатков производится согласно нормам ПБУ 3/2006, обязывающих учитывать выраженные в валюте зарубежных государств активы и обязательства по определенным правилам. Периодичность пересчета зависит от вида актива. Например, банки должны проводить переоценку валютных средств ежедневно согласно действующему курсу. Прочие же организации не обязаны осуществлять ежедневную переоценку, достаточно проводить подобные операции при закрытии периода в учете. Даты для пересмотра стоимости активов могут совпадать со следующими событиями:

- осуществление операций;

- конец периода (последний день месяца).

Как переоценивать обязательства, выраженные в иностранной валюте

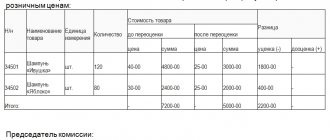

Применительно к обязательствам переоценка иностранной валюты осуществляется по общему порядку, изложенному в ПБУ 3/2006. Для наглядности представим пример такой переоценки.

Пример

29.11.2019 получила импортные товары на сумму 60 000 долл. США. С зарубежным поставщиком фирма рассчиталась двумя платежами: 15.12.2019 — 40 000 долл. США и 10.01.2020 — 20 000 долл. США. В бухучете «Омеги» были сделаны такие записи:

29.11.2019 Дт 41 Кт 60 — 3 846 030 руб. (60 000 × 64,1005 — курс ЦБ на дату операции);

30.11.2019 Дт 60 Кт 91 — 1 128 руб. (60 000 × 64,0817 – 3 846 030) — выполнена переоценка на конец месяца;

15.12.2019 Дт 60 Кт 52 — 2 502 176 руб. (40 000 × 62,5544) — выполнен пересчет на дату операции (оплаты поставщику);

31.12.2019 Дт 60 Кт 91 — 104 612 руб. (1 342 726 – 1 238 114) — переоценка обязательства в валюте на конец периода (подробности получения цифры представлены в таблице).

Остаток по договору, который фирма еще должна поставщику — 20 000 долл. США. Из всех переоценок за период по счету сложилось некоторое рублевое сальдо на 31.12.2019. И это сальдо отличается от суммы, которая получается, если 20 000 долл. США пересчитать по курсу ЦБ для долл. США на 31.12.2019. Поэтому суть проводки Дт 60 Кт 91 заключается в «выравнивании» рублевого остатка по счету учета обязательства так, чтобы рублевый эквивалент валютной суммы соответствовал курсу на нужную дату.

| Дата | Комментарий | Дт | Кт | ||

| доллары США | рубли | доллары США | рубли | ||

| 29.11.2019 | Операция | 60 000 | 3 846 030 | ||

| 30.11.2019 | Остаток (переоценка) | 1 128 | |||

| 15.12.2019 | Операция | 40 000 | 2 502 176 | ||

| 31.12.2019 | Остаток по счету по рублевым оборотам за период | 20 000 | 1 342 726 | ||

| Остаток по курсу на 31.12.2019 (20 000 долл. США× 61,9057) | 1 238 114 | ||||

10.01.2020

Дт 60 Кт 52 — 1 224 680 руб. (20 000 × 61,2340);

Дт 60 Кт 91 — 13 434 руб. (по тому же принципу, что и переоценка на конец года — см. таблицу ниже).

| Дата | Комментарий | Дт | Кт | ||

| доллары США | рубли | доллары США | рубли | ||

| 01.01.2020 | Остаток | 20 000 | 1 238 114 | ||

| 10.01.2020 | Операция | 20 000 | 1 224 680 | ||

| 10.01.2020 | Остаток по счету по рублевым оборотам за период | 0 | 13 434 | ||

| Остаток по курсу на 10.01.2020 | 0 | ||||

Надо ли пересчитывать стоимость активов за границей

Если у предприятия имеются отделения в других странах и в этих отделениях ведется деятельность, приводящая к появлению валютных активов и обязательств, то такие активы и обязательства подлежат пересчету в рубли при формировании отчетности головного предприятия в РФ.

В общих чертах порядок переоценки похож на аналогичный порядок перевода стоимости в инвалюте в рубли на территории РФ:

- точно так же берется курс ЦБ РФ, действующий в РФ на дату пересчета;

- порядок пересчетов в зависимости от типа актива или обязательства тоже похож на внутрироссийский.

Отличия, предусмотренные разделом IV ПБУ 3/2006, заключаются в том, что:

- Зарубежные обороты внутри периода (доходы и расходы) могут пересчитываться по среднему курсу ЦБ РФ для используемой валюты. И такой курс считается по формуле:

(К1 × КДД1 + К2 × КДД2 + … + Кi × КДДi)

СК = ———————————————————-,

ДП

где:

СК — средний курс;

К — действовавшее в периоде значение курса;

КДД — количество дней, в течение которых действовал курс К в периоде;

ДП — количество дней периода.

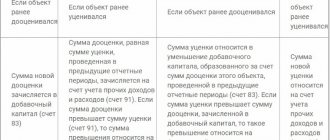

- Разницы, возникающие в результате пересчета доходов и расходов, относятся на финрезультаты периода. А вот разницы от пересчетов стоимости зарубежных активов и обязательств (балансовых статей) относятся на добавочный капитал предприятия и на финрезультаты не влияют. Только в случае, если предприятие закрывает отделение или сворачивает его деятельность, итоговые результаты курсовых разниц, возникшие при работе этого отделения, могут быть перенесены из добавочного капитала на финрезультат.

Какой счет используется для переоценки валюты

52 — произведены расчеты с поставщиком с оценкой обязательств на эту дату;

Д-т сч. 91 (60) К-т сч. 60 (91) — отражена отрицательная (положительная) курсовая разница;

Д-т сч. 01 — оприходованы основные средства;

Д-т сч. 04 — оприходованы нематериальные активы;

К-т сч. 08 — списаны затраты по приобретению объектов на дату принятия их к бухгалтерскому учету в составе данных активов;

Д-т сч. 01, 04 К-т сч. 75 — приняты к бухгалтерскому учету активы, полученные в качестве вклада в уставный (складочный) капитал, с пересчетом в рубли по курсу ЦБ РФ на эту дату;

Д-т сч. 01, 04 К-т сч. 98 — получены активы безвозмездно с валютной оценкой с пересчетом ее в рубли по курсу ЦБ РФ на эту дату.

Б. Материально — производственные запасы

Д-т сч. 07, 10, 11, 41 К-т сч. 60 — получено право собственности на материально — производственные запасы, приобретенные за плату, с пересчетом в рубли по курсу ЦБ РФ на эту дату;

Д-т сч. 60 К-т сч. 52 — произведены расчеты с поставщиком с оценкой обязательств на эту дату;

Д-т сч. 91 (60) К-т сч. 60 (91) — отражена отрицательная (положительная) курсовая разница;

Д-т сч. 07, 10, 11, 41 К-т сч. 75 — получены запасы в качестве вклада в уставный (складочный) капитал с пересчетом в рубли по курсу ЦБ РФ на эту дату;

Д-т сч. 07, 10, 11, 41 К-т сч. 98 — получены материально — производственные запасы безвозмездно в валютной оценке.

1.2. Переоценка валютных статей баланса.

При составлении бухгалтерского баланса производится переоценка валютных ценностей. Цель ее — актуализация показателей финансового состояния организации, выраженных в иностранной валюте. Кроме того, проведение переоценки можно рассматривать в качестве одного из способов учета инфляционных воздействий.

Переоценке подвергаются все денежные статьи бухгалтерского баланса, выраженные в иностранных валютах. Среди них: остатки средств на текущих валютных счетах организации, открытых в банках на территории страны и за ее пределами; остатки средств на специальных (в том числе транзитных) счетах организации, открытых на территории страны и за рубежом; платежные документы — векселя, аккредитивы, чеки и т. п.

В отличие от денежных статей неденежные позиции не переоцениваются при составлении бухгалтерского баланса. Такими позициями являются различные виды имущества организации, приобретенного за счет средств в иностранной валюте и учитываемого по первоначальной стоимости: основные средства, нематериальные активы, долгосрочные ценные бумаги (акции и др.), сырье, материалы, покупные полуфабрикаты, комплектующие изделия, малоценные и быстроизнашивающиеся предметы, незавершенное производство, незаконченные строительные работы, товары отгруженные и т. и.

К неденежным статьям относятся также пассивы организации — уставный капитал, нераспределенная прибыль, добавочный и резервный капитал и другие фонды специального назначения, прибыль, резервы и некоторые другие. Неденежные позиции приводятся в бухгалтерском балансе в суммах, определенных путем пересчета иностранной валюты в рубли по курсу Центрального банка, действовавшему на дачу совершения операции в иностранной валюте, результатом которой стало принятие перечисленных активов и пассивов к бухгалтерскому учету.

Пример. Организация «Ставропольгражданпроект» приобрела за счет банковского кредита производственное оборудование на общую сумму 1 млн дол. США. При официальном курсе 1 дол. США = 30 руб. стоимость этого оборудования будет зарегистрирована в бухгалтерском учете в размере 30 млн руб. Эта же сумма будет принята на учет в качестве задолженности банку по полученному кредиту. Если при составлении бухгалтерского баланса за отчетный период обменный курс станет равным 31 руб. за 1 дол. США, то задолженность по кредиту должна быть переоценена. С учетом нового курса она составит 1 млн 3 млн руб. В это же время стоимость оборудования будет продолжать числиться в учете в сумме 1 млн руб.

Переоценка производится на сумму разницы между оценками перечисленных выше денежных статей бухгалтерского баланса но официальному курсу на дату составления бухгалтерского баланса и на дату регистрации их в бухгалтерском учете (или дату составления предыдущего баланса, если статья образовалась до отлетного периода). При этом в качестве даты составления бухгалтерского баланса принимается последний календарный день отчетного периода. Иными словами, валютные статьи баланса переоцениваются на дату составления баланса. При ведении бухгалтерского учета с использованием компьютерной техники переоценку остатков по счетам в иностранной валюте возможно проводить по мере изменения курсов.

Вопрос 2. Порядок открытия валютных счетов на территории РФ и за рубежом.

2.1. Порядок открытия валютных счетов на территории РФ.

Организация в зависимости от совершаемых валютных операций может открыть валютный счет в банке, находящемся как на территории России, так и за рубежом.

Согласно порядку осуществления валютных операций на территории России, организация обязана открыть валютный счет в уполномоченном банке. Банки, находящиеся на территории России, открывают организациям следующие виды валютных счетов:

- текущий транзитный счет (расчетный счет в иностранной валюте);

- транзитный валютный счет.

Текущий транзитный счет организация открывает для осуществления валютных операций.

Транзитный валютный счет является внутрибанковским и служит для идентификации банком поступлений иностранной валюты в пользу организации и учета валютных операций. В этой ситуации заключать отдельный договор банковского счета не нужно, поскольку такой счет банк открывает без волеизъявления организации одновременно с открытием текущего валютного счета. Для закрытия транзитного валютного счета организации также ничего не нужно будет делать — банк закроет его самостоятельно, одновременно с текущим транзитным счетом.

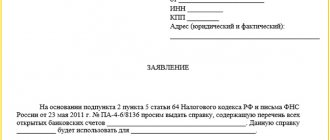

Об открытии (закрытии) валютного счета организация обязана сообщить в налоговую инспекцию по месту своего учета. Подать сведения следует в течение семи рабочих дней со дня открытия (закрытия) счета.

Согласно правилам, все денежные средства в иностранной валюте, поступающие в пользу организации, сначала зачисляются на ее транзитный валютный счет. Исключение составляют валютные перечисления в пределах одного банка, которые сразу попадают на текущий валютный счет. Это относится к денежным средствам, поступающим:

Страницы:12следующая →

Денежные средства на валютных счетах отражаются в бухгалтерском учете и отчетности в национальной валюте. Переоценка валютных статей производится ежемесячно и на дату совершения хозяйственных операций по курсу ЦБ.

К валютным статьям баланса относятся:

— валютные средства в кассе, на депозитных и ссудных счетах в банке, в том числе в аккредитивах;

— денежные документы в иностранной валюте;

— краткосрочные и долгосрочные ценные бумаги, выраженные в иностранной валюте;

— дебиторская и кредиторская задолженности, кредиты и займы, выраженные в иностранной валюте.

В результате переоценки образуются курсовые разницы.

Курсовая разница — это разница между оценкой актива или обязательства в национальной валюте, стоимость которых выражена в иностранной валюте по курсу Центрального банка на дату исполнения обязательств и на последнее число отчетного месяца, и оценкой этих актива и обязательства в национальной валюте по курсу Центрального банка на дату принятия их к бухгалтерскому учету и на последнюю дату предыдущего отчетного месяца.

Как проводится переоценка для целей налогообложения

Специально для расчета налога на прибыль отдельный пересчет сумм в инвалюте в рубли не производится. Образовавшиеся в бухучете доходы и расходы в результате курсовых разниц принимают участие в определении налоговой базы:

- доходы от переоценки увеличивают налоговую базу в составе внереализационных доходов (п. 11 ст. 250 НК РФ);

- расходы, возникшие от переоценки, уменьшают налоговую базу в составе внереализационных расходов (подп. 5 п. 1 ст. 265 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Результаты переоценки валютных остатков учитываются не только для расчета «обычного» налога на прибыль при ОСНО. При применении спецрежимов, где размер налога связан с фактически получаемым доходом, финансовый результат от колебаний курсов инвалют тоже принимается при расчете налога.

Например, положительная разница считается доходом упрощенца: «Курсовая разница от продажи валюты — доход «упрощенца»».

Отдельного разговора заслуживает влияние переоценки на расчеты по НДС. Положения по переоценке для бухучета авансов и оплат приобретенных материальных активов, а также работ и услуг — связаны с требованиями НК РФ в части определения сумм, по которым рассчитывается НДС к уплате и к вычету.

Пересчет в рубли по перечисленным в предыдущем абзаце операциям выполняется один раз, на дату операции. Соответственно, получившаяся рублевая сумма и будет базой для исчисления НДС к уплате либо к вычету. При условии, что проведенная операция облагается НДС по законодательству РФ.

Итоги

Все операции по переоценке валютных остатков регламентированы ПБУ 3/2006. Переоценка и учет ее результатов для целей бухгалтерского и налогового учета являются обязательными процедурами. Это связано с тем, что обязательным для российских предприятий является отражение в учете всех операций в рублях. Таким образом, обязательно и выполнение пересчета в рубли тех объектов учета, которые имеют исходную оценку в инвалюте.

В большинстве случаев пересчет выполняется на дату совершения операции с такими объектами и на конец периода, признаваемого отчетным. Однако отдельные статьи валютных активов могут переоцениваться и чаще, даже ежедневно. В первую очередь это касается денежных средств и их эквивалентов в инвалюте.

Источники:

- Налоговый кодекс РФ

- ПБУ 3/2006, утв. приказом Минфина России от 27.11.2006 N 154н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Зачем нужна переоценка валютных счетов

Валютный счет открывается субъектом предпринимательской деятельности с целью правильной и своевременной организации учета и контроля движения валюты. На него производится зачисление валютных средств и их списание. Каждая приходная и расходная операция сопровождается банковской выпиской, к которой прилагаются расчетные документы.

В рамках валютного счета предприятие осуществляет взаиморасчет между резидентами, ориентированный на операции с отчуждением средств и с их приобретением. Допускается их проведение и с нерезидентами. Для расчета могут быть использованы все виды валютных ценностей, в том числе и государственная валюта и внутренние ценные бумаги.

Взаиморасчеты с организациями осуществляются в национальной валюте

На валютном счете отражаются все финансовые операции, имеющие отношение к таможенным органам – сборы и пошлины на ввоз и вывоз всех видов ценностей, валюты и ценных бумаг. На нем учитываются переводы иностранной и национальной валюты.

Негативным фактором производственной деятельности может стать курсовая разница между актуальной и предыдущей оценкой объекта финансовой операции, выраженной в рублевом эквиваленте. Такие погрешности могут стать причиной ошибок тактики и стратегии субъекта хозяйствования, за что государственные контролирующие органы накладывают штрафные санкции. Для предупреждения такого развития событий на законодательном уровне было принято решение проводить регулярную переоценку валюты.

При этом учитывается, что обязательства между сторонами могут быть выражены и в рублях, которые впоследствии рассчитываются с ориентацией на курс валюты на момент подписания договорных отношений. В случае если параметр был изменен, то итоговая сумма также подлежит коррекции. Переоценка валюты на счет проводится в ситуациях:

- составления бухгалтерского отчета;

- изменения ценности иностранной валюты по отношению к национальной;

- пополнения;

- списания.

В бухгалтерской отчетности все операции выражаются в рублях, даже если они были проведены в иностранной валюте. Поскольку обменный курс меняется постоянно, то суммы, отраженные в бухгалтерской документации после таких изменений, становятся неточными и требуют соответствующей корректировки. При проведении операции за основу принимается официальный курс валюты, актуальный на день проведения переоценки. Сущность процедуры заключается в определение курсовой разницы валюты в текущем и прошлом отчетных периодах. Стоит отметить, что прежде чем проводить расчетные операции, следует убедиться, что установленный банком курс корректен.