Командировка на личном транспорте. Законодательная база

Служебным командировкам посвящена глава 24 Трудового кодекса, которая в своих статьях дает определение такой командировке, а также устанавливает:

- гарантии работнику при направлении его в командировку;

- порядок возмещения командировочных расходов в различных условиях служебных выездов.

Общие нормы ТК РФ конкретизируются в Положении об особенностях направления работников в служебные командировки (утв. постановлением Правительства РФ от 13.10.2008 № 749) — основном документе, устанавливающем порядок командирования сотрудников в другую местность для выполнения заданий.

ВНИМАНИЕ! Работодатель должен прописать порядок оформления и оплаты командировки в локальном нормативном акте, например, в положении о командировках. О нюансах оформления документа читайте в материале «Как составить положение о командировках на 2020 — 2020 годы».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Что говорит закон?

Порядок командировки, в том числе на транспорте работника, регулируется ТК РФ и подзаконными актами.

В гл. 24 ТК РФ приводится определение командировки, обозначаются гарантии сотруднику и порядок возмещения потраченных сумм в различных условиях служебных поездок.

Особенности направления сотрудников в командировку устанавливаются Положением, введенным в действие Постановлением Правительства РФ № 749 от 29.07.2008 г.

В качестве разъясняющих документов в 2020 году введен Приказ Минфина РФ № 33н. Вопросы налогообложения разъясняются в Письме Минфина № 03-03-06/2238 (Разъяснения Департамента налоговой и таможенно-тарифной политики).

Нужно ли заключать соглашение об аренде автомобиля

На вопрос «Заключать ли с сотрудником соглашение об аренде личного автомобиля» есть 2 ответа:

- Безопаснее заключить договор и прописать сумму компенсации. Размер компенсации за ГСМ может быть любым, но в расходах можно учесть лишь нормативные показатели:

- 1 200 руб. в месяц — если объем двигателя менее 2000 см 3;

- 1 500 руб. в месяц — в случае превышения 2 000 см 3.

ВАЖНО! Обязательно возьмите копию свидетельства о регистрации автомобиля (Письмо Минфина от 23.01.2018 N 03-04-05/3235).

2. Если договор не заключать, то работнику оплачиваются вся сумма за бензин по авансовому отчету. Эта же сумма учитывается в налоговых расходах. В данном случае возможны споры с налоговиками, т.к. они рекомендуют и в этом случае оплачивать ГСМ по нормативам.

В любом случае оформите путевой лист. Документ послужит доказательством реальных затрат на бензин, т.к. в нем указывается пробег, маршрут следования и т.д.

Использование личного автомобиля в командировке — компенсация

Многие профессии требуют поездки в командировки. Чтобы добраться до места назначения, работник может использовать общественный транспорт, служебный или личный автомобиль. Ограничений в этом вопросе закон не предусматривает, хотя в отчете о командировке данная информация тоже должна быть указана.

Однако если используется автомобиль личный, то директор организации должен возместить расходы, которые были потрачены при его эксплуатации. В каком виде предусмотрена компенсация? Как ее оформить? Какие документы при этом понадобятся? На эти и другие вопросы найдете ответы далее.

Командировка на личном автомобиле имеет определенное оформление. Оно стандартное несмотря на вид транспорта, используемый для поездки к месту работы. Единственным нюансом является предоставление дополнительных документов.

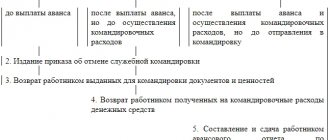

Итак, чтобы оформить командировочную поездку, нужно произвести следующий порядок действий:

- Подготовить документы;

- Составить служебное задание, которое передается кадровикам, если оно необходимо;

- Издать приказ с информацией о направлении работника на его ТС;

- Оформить компенсацию в счет использования ТС;

- Произвести расчет суточных;

- Составить отчет о результатах после возвращения;

- Составить служебную записку.

Данный порядок регулируется на законодательном уровне, поэтому его нужно четко выполнять. С 2020 года стало необязательным оформление служебного задания. Поэтому руководитель самостоятельно принимает решение о его необходимости.

Использование личного автомобиля в командировке предусматривает необходимость оформления определенных документов.

Согласно 749 Постановления Правительствак обязательным документам относятся следующие:

- Командировочное удостоверение;

- Записка об использовании транспорта;

- Документы на аренду жилья;

- Проездные документы;

- Отчет с указанием всех растрат.

При необходимости руководитель может оформить служебное задание. При таком виде транспорта важно оформить служебную записку. Такая поездка предусматривает предоставление путевого листа при поездке на собственном транспортном средстве.

Путевой лист дает возможность подтвердить факт о том, что транспортное средство было использовано в служебных целях. Также он позволяет вести учет относительно расчета расходов на бензин.

Форма путевого листа является законно утвержденной Постановлением Госкомстата РФ № 78, либо в учреждении ее могут разработать самостоятельно в виду особенностей самого предприятия.

В добавок водитель должен предъявить счета или кассовые чеки на покупку бензина во время поездки для списания денег из бюджета предприятия. Также желательно предоставить и другие документы, свидетельствующие о соблюдении маршрута командировки. К примеру, это могут быть накладные от поставщика или распечатки тахографа.

Приказ о командировке на личном автомобиле не имеет унифицированного образца.

Оформлять его можно в произвольной форме, а именно включая в образец следующую информацию:

- Данные об организации;

- Дата, номер приказа;

- Данные сотрудника, его должность, структурное подразделение;

- Данные относительно места поездки, где будет выполняться задание;

- Дата выезда и прибытия с поездки;

- Цель поездки;

- Информация об использовании собственного транспорта;

- Данные организации, которая обязуется оплатить расходы.

В конце образца приказа необходимо поставить подпись, как руководителем, так и самим сотрудником, которого командируют.

Использование транспорта в служебной командировке – это мобильность передвижения и оперативность выполнения поставленных перед сотрудником задач. Рассмотрим подробно, как происходит в командировке оплата такси или возмещение эксплуатации собственного автотранспорта.

Трудовое законодательство предусматривает возмещение расходов, понесенных работником в служебной командировке (ст. 167 Трудового Кодекса РФ). Использование собственного автомобиля в командировке – не исключение (ст. 188 ТК РФ). Для надлежащего оформления эксплуатации личного автотранспорта в служебных целях необходимо соблюсти некоторые формальности.

Обязательным является оформление приказа о направлении работника в командировку и путевого листа. Служебная записка не является подтверждением использования автомобиля в командировке, она может лишь определять ее продолжительность.

Путевой лист – основной документ, подтверждающий факт использования личного транспорта в служебных целях и целевой расход горюче-смазочных материалов (ГСМ). Подтверждение затрат на ГСМ производится чеками с автозаправочных станций (АЗС).

Приказ оформляется в произвольной форме, либо по унифицированному образцу Т9 или Т9А. Форма Т9А предназначена для направления в командировку группы сотрудников.

Приказ должен содержать информацию о том, что в ходе командировки будет использован личный автотранспорт сотрудника, также должен быть определен порядок возмещения затрат на эксплуатацию автомобиля и указана структура компенсационных выплат.

Структура выплат определяется договоренностью между работодателем и сотрудником и может быть приблизительно следующей:

- амортизация транспортного средства;

- затраты на ГСМ;

- текущее техническое обслуживание;

- возможный внеплановый ремонт.

Прочие документы, такие как служебное задание, командировочное удостоверение и отчет о командировке, в 2020 году не являются обязательными, их оформление может быть регламентировано только внутренними нормативными актами организации. О том, как документально оформляется командировка, читайте в этой статье https://otdelkadrov.online/6638-dokumenty-dlya-oformleniya-odnodnevnoi-komandiroi-komandiroi-v-vyhodnye-dni

Путевой лист – это документ установленного образца. Может использоваться форма, разработанная непосредственно в компании, или образец, утвержденный Госкомстатом (ныне Росстат) Постановлением №78 от 28.11.1997 года.

Путевой лист обязательно должен содержать следующие позиции:

- реквизиты документа: название и номер;

- срок действия;

- данные владельца автомобиля и данные водителя машины (если это разные лица):

- фамилию, имя, отчество,

- паспортные данные;

- сведения об используемом транспортном средстве:

- государственный номер,

- реквизиты паспорта транспортного средства (ПТС)

Обратите внимание

Суточные в командировке рассчитываются с того дня, когда фактически началась командировка и включают в себя выходные и праздничные дни. Даже если сотрудник выехал в 23.55 в воскресенье, этот день должен быть оплачен работодателем. Подробности — в этой статье

Оплата расходов, понесенных при использовании собственного транспорта, возможна лишь при представлении сотрудником ряда документов:

- заполненного путевого листа;

- копии ПТС автомобиля, который использовался в командировке;

- чеков, подтверждающих покупку ГСМ;

- авансового отчета;

- служебной записки, отражающей конкретные сроки нахождения сотрудника в командировке.

При возникновении в ходе командировки непредвиденных обстоятельств, например – срочного ремонта автомобиля, к авансовому отчету должны быть приложены чеки о покупке необходимых запчастей или технических жидкостей (антифриза, автомасла и т. д.). Все отчетные документы должны быть сданы в бухгалтерию не позже 3 рабочих дней после возвращения сотрудника из служебной командировки.

Необходимо отметить, что списание ГСМ при командировке на личном автомобиле производится согласно нормам расхода топлива, утвержденным Министерством транспорта РФ в Распоряжении №АМ-23-р от 14.03.2008 года.

Оформление использования личного автомобиля в служебной командировке возможно не только путем прямого возмещения расходов на его эксплуатацию, но и временной арендой данного транспортного средства у работника.

При этом арендатором выступает организация, отправляющая сотрудника в командировку, а арендодателем – владелец автомобиля или лицо, действующее на основании нотариально заверенной доверенности от владельца (Гражданский Кодекс (ГК) РФ, ст. 606).

Договор аренды заключается в письменной форме. Аренда автомобиля может быть 2 видов: с экипажем и без него. Формулировка «С экипажем» предполагает, что арендодатель выступает в двух ипостасях: как водитель и как арендодатель.

компания, отправляющая сотрудника в командировку.

Расходы на такси в командировке в 2020 году сотруднику должна возмещать организация, командировавшая его по служебной необходимости. Ст.

168 ТК РФ утверждает, что все расходы, понесенные сотрудником во время командировки, должны быть компенсированы работодателем.

При этом данные расходы и их суммы должны быть санкционированы или же прописаны в коллективном договоре либо в каком-либо локальном акте компании. Это положение следует учитывать сотруднику, прежде чем воспользоваться услугами такси в командировке.

Если же траты на проезд в такси зафиксированы в вышеуказанных документах или же разрешены работодателем, то сотруднику следует к авансовому отчету приложить квитанцию на бланке строгой отчетности или контрольно-кассовый чек, выданный после поездки водителем такси. При отсутствии этих документов возмещение затрат на оплату услуг такси производиться не может. Электронный чек, высланный перевозчиком по электронной почте, подтверждающим документом не является.

Квитанция формы строгой отчетности должна содержать следующую информацию:

- реквизиты квитанции: серию, номер;

- наименование перевозчика, его ИНН;

- сумму проезда;

- дату выдачи квитанции;

- подпись с расшифровкой лица, выдавшего квитанцию.

Возмещение оплаты услуг такси разносится в статью расходов организации, на сумму которых уменьшается ее налогооблагаемая база налога на прибыль.

Обязательным условием является документальное подтверждение того, что поездка была совершена (чек или квитанция строгой отчетности) и подтверждение того, что поездка была составляющей деятельности, направленной на получение прибыли.

Командировка – составляющая часть деятельности любой организации, поэтому затраты по ее осуществлению разносятся в статью расходов.

Иногда в кадровой практике встречаются случаи, когда, отправляя работника в служебную командировку, организация не может по ряду причин обеспечить его транспортом. В связи с этим сотрудник может воспользоваться общественным транспортом, а может ехать и на своем автомобиле в служебных целях.

Особенности оформления путевого листа для командировки на своем авто

Если работник отправляется в командировку на своем автомобиле, настоятельно рекомендуется оформление путевого листа. Несмотря на то что налоговая служба при проверке расходов организации представления такого документа не требует, с заполненным путевым листом будет значительно проще подтвердить как факт использования автомобиля в служебных целях, так и приведенный расчет расхода бензина.

Путевой лист составляется по форме, утвержденной постановлением Госкомстата РФ от 28.11.1997 № 78, либо самостоятельно разработанной организацией. Использование формы путевого листа, разработанной на предприятии, разрешено Министерством финансов России (письмо Минфина РФ от 25.08.2009 № 03-03-06/2/161) при условии присутствия в документе обязательных реквизитов, установленных приказом Минтранса России от 18.09.2008 № 152.

К таким реквизитам относятся (раздел 2 приказа Минтранса РФ № 152):

- название и номер путевого листа;

- данные о сроке действия документа;

- данные о владельце автомобиля;

- информация о транспортном средстве;

- информация о водителе.

Как оформить путевой лист легкового автомобиля см. здесь.

Как составить путевой лист

Путевой лист — это подтверждение использования автомобиля в поездке, а также приобретения и расхода горюче-смазочных материалов. Он оформляется на бланке № 3 или по утвержденной организацией форме и содержит:

- Название и порядковый номер.

- Срок действия (срок служебной поездки).

- Личные данные работника.

- Информация о ТС (марка и модель, номер машины, сведения из техпаспорта).

- Расход ГСМ.

ВАЖНО! Маршрутный лист предоставляется работодателю в течение трех дней после возвращения на место работы. Обязательное дополнение к документу — чеки, квитанции с автозаправочных станций, из мастерских, мест общепита и временного проживания.

Образец

Основные образцы документов:

- Типовая межотраслевая форма №3 для составления путевого листа.

- Пример заполнения путевого листа.

Как оформляется выезд в командировку?

С 01.01.2016 некоторые документы, оформляемые на командировку ранее, были отменены. Так, теперь нет нужды в обязательном порядке оформлять:

Подпишитесь на рассылку

Читайте нас в Яндекс.Дзен Читайте нас в Telegram

- служебное задание;

- командировочное удостоверение;

- отчет о командировке.

Кроме того, отменена обязанность вести журнал учета командированных работников. Справедливости ради стоит отметить, что некоторые работодатели остались верны прежнему порядку документирования командировочных выездов и установили обязанность оформлять перечисленные документы внутренними распоряжениями по организациям. Однако и в таких случаях основным документом для направления в служебную командировку с точки зрения законодательства является приказ.

Конкретная форма приказа законом не утверждена. При этом предприятия предпочитают использовать унифицированные формы приказа № Т9 (о направлении работника в командировку) либо № Т9а (о направлении группы работников в командировку), утв. постановлением Госкомстата РФ от 05.01.2004 № 1, хотя с 01.01.2013 использование форм первичных учетных документов и не является обязательным.

Бланк формы Т-9 можно скачать по ссылке ниже.

В любом случае в приказе необходимо указать следующую информацию (ст.9 закона «О бухучете» от 06.12.2011 №402-ФЗ):

- наименование организации;

- дату составления и номер распорядительного документа;

- данные сотрудника, наименование его должности;

- данные о месте, куда направляется работник для выполнения задания;

- длительность командировки (даты отъезда и прибытия);

- цель командировки;

- подробности использования транспорта (личный, служебный, общественный и т. д.);

- сведения об организации, которая возместит работнику командировочные расходы.

Приказ подписывает руководитель организации либо уполномоченный сотрудник. Командированный работник также должен подписать приказ, подтверждая таким образом факт ознакомления с ним.

Образец заполнения приказа по форме Т-9 можно скачать по ссылке ниже.

Порядок оформления командировки

Первым делом руководитель компании пишет распоряжение о направлении работника в поездку на личном авто. Его можно составить в свободной форме или на бланке Т-9. После ознакомления сотрудник выражает согласие путем подписания документа. Дополнительно можно оформить служебное задание и командировочное удостоверение.

Второй этап – составление путевого листа. Это отличительная черта оформления командировок на личном или служебном автомобиле. После этого согласовывается размер аванса на оплату бензина и проживания гражданина.

Вернувшемуся из поездки сотруднику необходимо сдать в бухгалтерию путевой лист или авансовый отчет в течение трех дней. Эти документы содержат информацию о потраченных денежных средствах. Для учета затрат обязательно прикладываются чеки и квитанции. В случае превышения размера аванса организация обязуется выплатить разницу в течение трех дней. При наличии остатка по авансовой выплате сотрудник должен будет его вернуть.

Список документов

Использование личного автомобиля предполагает подготовку документов, необходимых для оформления командировки. К ним относятся:

- приказ об отправке сотрудника;

- путевой лист;

- копия техпаспорта ТС (подтверждение факта владения автомобилем);

- квитанции и чеки, подтверждающие затраты.

Дополнительно могут оформляться служебная записка и авансовый отчет.

Возмещение командировочных расходов

Согласно ст. 168 ТК РФ и п. 11 постановления Правительства РФ № 749, командированному сотруднику возмещаются следующие расходы:

- на проезд в обе стороны;

- на съем жилья;

- суточные;

- прочие расходы, определяемые работодателем.

Размер суточных каждая организация устанавливает самостоятельно (за исключением госучреждений). При этом важно помнить, что в соответствии с Налоговым кодексом РФ (п. 3 ст. 217) не облагаются налогом на доход физлиц лишь суммы в размере 700 рублей при командировках по России и 2500 рублей при загранкомандировках. Суммы свыше этих нормативов подлежат налогообложению.

Вернувшись из командировки, сотрудник должен представить в бухгалтерию авансовый отчет, который составляется по форме № АО-1, утв. постановлением Госкомстата РФ от 01.08.2001 № 55. К отчету необходимо приложить:

- документы, подтверждающие расходы на жилье (квитанции из гостиницы или расписки в получении денег, если жилье арендовалось у физлица);

- чеки на ГСМ;

- путевой лист;

- служебную записку.

Служебная записка призвана подтвердить срок командировки. Составляется такой документ в произвольной форме, однако во избежание недоразумений при налоговых проверках рекомендуется установить форму служебной записки во внутренних документах организации.

Пример оформления служебки:

Если в командировку на личном авто было отправлено несколько сотрудников, то путевой лист оформляется только на водителя. Соответственно, если бензин оплачивал только водитель, чеки об оплате ГСМ другие командировочные представлять не должны. Если во время командировки потребуется ремонт личного авто, расходы на техобслуживание возмещаются работодателем в рамках соглашения об использовании транспортного средства, заключенного между работодателем и сотрудником. Также по соглашению работнику могут быть компенсированы расходы, связанные с произошедшим в командировке ДТП (естественно, если таковое произошло не по вине командированного сотрудника).

Компенсация расходов

Сотруднику компенсируются:

- оплата ГСМ, ремонт;

- суточные;

- иные расходы.

Подсчетом расходом занимается бухгалтерия. Она же определяет обоснованность затрат сотрудником личных средств на использование автомобиля в рабочих целях. Окончательно сумму компенсации определяет работодатель.

Чем подтвердить?

Расходы можно подтвердить любыми документами. Главное, чтобы затраты соответствовали целям поездки.

В качестве документов могут быть использованы квитанции, чеки и другие платежные сведения.

Использование личного транспорта в командировке как оформить

Срок Договора может быть продлен Сторонами по взаимному согласию путем заключения дополнительного соглашения к Договору. 10.3. Все изменения и дополнения к Договору действительны, если совершены в письменной форме и подписаны обеими Сторонами.

Соответствующие дополнительные соглашения Сторон являются неотъемлемой частью Договора. 10.4. Договор может быть досрочно расторгнут по соглашению Сторон либо по требованию одной из Сторон в порядке и по основаниям, предусмотренным действующим законодательством РФ. 11.

ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ 11.1. Договор составлен в двух экземплярах, по одному для каждой из Сторон. 11.2.

Внимание К ним относятся наименование и дата составления документа, название организации, содержание хозяйственной операции, величина натурального измерения – количество дней поездки, подпись сотрудника.

Также рекомендуем привести сведения, которые обычно содержатся в любом проездном документе: время и место отправления и прибытия. По возвращении из командировки сотрудник сдает работодателю служебную записку.

К ней он прикладывает оправдательные документы, подтверждающие использование личного транспорта для проезда к месту командирования и обратно. Например, путевой лист, счета, квитанции, кассовые чеки и др.

Об этом сказано в пункте 7 положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749. Личный автомобиль: НДФЛ и страховые взносы Компенсация за использование личного автомобиля сотрудника не облагается: – НДФЛ (п. 3 ст.

- кассовые и (или) товарные чеки;

- слипы (если бензин оплачивался топливной картой);

- квитанции, выданные на автостоянках;

- счета автомастерских и т. д.

Документы, подтверждающие расходы на проезд, сотрудник должен приложить к авансовому отчету. Пробег автомобиля во время командировки подтверждают путевые листы.

Путевые листы составьте: – либо по унифицированным формам; – либо по формам, разработанным организацией самостоятельно и утвержденным руководителем организации. Такой вывод следует из части 4 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

НК РФ);

- взносы на обязательное пенсионное (социальное, медицинское) страхование (п. 2 ч. 1 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ);

- взносы на страхование от несчастных случаев и профзаболеваний (п. 2 ч. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ).

Порядок расчета остальных налогов зависит от того, какую систему налогообложения применяет организация.

Служебный автомобиль: налог на прибыль Расходы на проезд в командировку уменьшают налогооблагаемую прибыль (подп. 12 п. 1 ст. 264 НК РФ).

О том, как учесть при расчете налога на прибыль расходы на проезд, если сотрудник организации направлен в командировку для покупки основного средства, подробнее см.

Как определить первоначальную стоимость основного средства в налоговом учете.

Арендодатель передает Арендатору Транспортное средство со всеми документами, необходимыми для его эксплуатации, в том числе: — свидетельство о регистрации транспортного средства серия N , выданное » » 20 г.

Копия Свидетельства о регистрации транспортного средства прилагается (Приложение N 2); (следующий абзац включается в Договор, если обязанность осуществить страхование гражданской ответственности владельцев транспортных средств возложена на Арендодателя (при выборе соответствующего условия в рамках п. 2.1.4 Договора)/в ином случае абзац следует удалить) — полис ОСАГО.

Заключение о соответствии Транспортного средства обязательным требованиям безопасности транспортных средств содержится в Диагностической карте, регистрационный номер со сроком действия до » » 20 г.

Копия Диагностической карты прилагается (Приложение N 3). 1.6.

Сейчас мы хотим отправит! его в другой город в командировку для рекламы нашего продукта, и ехать туда он собирается не на поезде, а на своей машине.

Руководитель не возражает, но я сомневаюсь – можно ли отправить в командировку работника на личном транспорте? Работаю инспектором по кадрам уже не первый год, но с таким случаем еще не сталкивалась. Ответа я так нигде и не нашла. Помогите разрешить ситуацию.

Для работника, конечно, было бы неплохо поехать в командировку на своей «ласточке», и его желание вполне объяснимо.

Работник не будет зависеть от расписания движения общественного транспорта. Кто хоть раз был в командировке, тот знает, какие случаются казусы: то вылет самолета задерживается, то очереди в кассах, то нет билетов – всего не перечесть.

И порой это влечет за собой неприятные последствия, вплоть до срыва выполнения служебного задания.

А если у работника есть личный автомобиль, то он относительно свободен в перемещении и может с большей пользой для дела распорядиться отведенным ему служебным временем.

На первый взгляд все достаточно убедительно. Но это с позиции работника и только на первый взгляд. А теперь посмотрим на эту ситуацию с точки зрения закона и практики его применения.

По общему правилу, установленному Трудовым кодексом РФ (даже – ТК РФ), обязанность по обеспечению работников оборудованием, инструментами, иными средствами, необходимыми для исполнения ими трудовых обязанностей, возлагается на работодателя (ст. 22 ТК РФ).

Также в законе прямо говорится о том, что работнику гарантировано возмещение расходов по проезду, связанных со служебной командировкой (ч. 1 ст. 168 ТК РФ).

Вы должны это знать

Служебная командировка – поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы

Обратите внимание на два момента: первое – в законе говорится о расходах «по проезду», но не сказано, на каком виде транспорта, второе – говорится о расходах, произведенных работником «с разрешения или ведома работодателя». Таким образом, работник вполне может отправиться в командировку на своем личном автомобиле, но с согласия или ведома работодателя, при этом последний обязан будет возместить все расходы, связанные с такой поездкой.

Вы должны это знать

Порядок и размеры возмещения расходов, связанных со служебной командировкой, определяются коллективным договором или локальным нормативным актом (ч. 2 ст. 168 ТК РФ)

При использовании с согласия или ведома работодателя и в его интересах личного имущества работника последнему выплачивается компенсация за использование, износ (амортизацию) инструмента, личного транспорта и других технических средств и материалов, принадлежащих работнику, а также возмещаются расходы, связанные с их эксплуатацией (ст. 188 ТК РФ).

Вы должны это знать

За все, что работник делает с ведома или по поручению работодателя, ответственность несет работодатель

Итак, чтобы поездка в командировку на личном автомобиле работника была законной, необходимо соблюдение следующих условий.

Условие 1. Работник изъявил желание направиться в командировку на личном транспорте.

Условие 2. Работодатель согласен на такой способ проезда в командировку.

Условие 3. Стороны заключили письменное соглашение о возмещении расходов.

Условие 4. Порядок и размеры возмещения расходов, связанных с командировкой, предусмотрены в коллективном договоре или в локальном нормативном акте.

ПРИМЕР

Таким локальным нормативным актом может быть, например, Положение о служебных командировках, в котором прописываются все возможные выплаты компенсаций и их размеры.

На этом месте можно было бы поставить точку и закрыть тему. Но не все так просто, как кажется на первый взгляд. Образно говоря, мы с вами рассмотрели только видимую часть айсберга…

В дороге, как мы знаем, случается всякое, например работник может попасть в дорожно-транспортное происшествие. В связи с этим возникает вопрос: будет ли нести работодатель риски возмещения ущерба третьему лицу в случае наступления такого события?

Подтверждением тому служит п. 1 ст. 1068 Гражданского кодекса РФ.

Согласно ему юридическое лицо либо гражданин возмещает вред, причиненный его работниками при исполнении ими трудовых (служебных, должностных) обязанностей.

В то же время..

…в вопросе возмещения расходов по проезду могут возникнуть разногласия с налоговыми органами. Несмотря на то, что в ст. 264 Налогового кодекса РФ (далее – НК РФ) прямо указано, что расходы на проезд работника к месту командировки и обратно к месту работы уменьшают налоговую базу по налогу на прибыль, чиновники Минфина и ФНС считают по-другому, приводя следующие аргументы.

Во-первых, ни в ТК РФ, ни в НК РФ прямо не говорится о компенсации командировочных расходов за проезд именно на личном автомобиле.

Во-вторых, в Инструкции Минфина СССР от 07.04.1988 № 62 «О служебных командировках в пределах СССР», действующей в части, не противоречащей трудовому законодательству, упоминается об оплате расходов по проезду видами транспорта общего пользования, а про личный транспорт там ничего не сказано.

Как возмещаются затраты?

Если сотрудник направляется в командировку на личном автомобиле, работодатель обязуется возместить понесенные подчиненным траты. Расчет компенсационных выплат за расход осуществляется на основании переданных сотрудником документов. К их числу относятся:

- Путевой лист, заполненный необходимыми сведениями;

- Копия технического паспорта транспортного средства, который был использован в командировке. Акт предъявляется работником для подтверждения того факта, что автомобиль является его личной собственностью;

- Авансовый отчет, если работодатель требует заполнить его;

- Служебная записка. Оформляется по инициативе руководителя организации;

- Квитанции, чеки и прочие акты, подтверждающие затраты трудящегося на покупку ГСМ, питание, проживание и иные внеплановые расходы, например, оплата ремонтных работ или приобретение требуемых деталей.

Надлежащая документация передается в отдел бухгалтерии не позднее трех дней с момента возвращения подчиненного из командировки на личном автомобиле.

Отдельного внимания заслуживает вопрос о том, как учитывать ГСМ при использовании личного автомобиля в командировке? Сумма средств для оплаты ГСМ устанавливается на основании: расстояния от места назначения, стоимости топлива, объема двигателя и времени, которое было затрачено для выполнения рабочих обязанностей. Данный порядок утвержден Министерством транспорта РФ в содержании Распоряжения № АМ — 23 — р.

Размер выплат за использование персонального средства передвижения для служебной поездки не должен превышать 1500 рублей в месяц. Если затраты, понесенные сотрудником, превышают обозначенную сумму, они подлежат налогообложению. Это касается командировок подчиненного на личном автомобиле в пределах России. Если предполагается рабочая поездка за пределы Российской Федерации, налоговым сборам подлежат суммы свыше 2500 рублей. Основанием для предоставления компенсации служит приказ руководителя.

При ДТП или осуществлении ремонта

Перед направлением подчиненного в командировку на личном автомобиле, директор компании должен убедиться в наличии страхового полиса на машину. Поскольку это поможет избежать дополнительных затрат в случае дорожно — транспортного происшествия, виновником которого не был признан сотрудник.

Работодатель обязуется компенсировать ущерб, понесенный работником в том случае, если была предварительная договоренность или соответствующее условие прописано в содержании трудового договора. Если работник, направленный в командировку на личном автомобиле, стал виновником аварии, компенсационные выплаты не предоставляются.

Помимо возможности возмещения расходов в случае аварийных ситуаций, сотруднику отдельно необходимо оговорить условия выплаты компенсации в результате поломки машины. Подобные случаи зачастую относят к спорным, поскольку директор не может быть точно уверен в том, что повреждение наступило не в результате давнишней поломки. В любом случае, если работник намерен вернуть незапланированно потраченные средства, ему требуется предоставить документы, чеки, квитанции, свидетельствующие о сумме убытков.

Условия оплаты командировки на личном транспорте

Условия оплаты командировки на личном автомобиле работника отличаются от стандартных только тем, что на руководителя компании возлагается обязанность по возмещению денежных средств за эксплуатацию машины. Кроме того, выплачиваются:

- Денежные средства для аренды жилья или гостиничного номера;

- Суточные выплаты для оплаты питания и иных расходов;

- Денежные средства для оплаты командировочных дней.

Порядок, сумма и условия предоставления авансовых средств и оплаты трудовой деятельности подчиненного в период командировки и при использовании личного автомобиля уточняется в содержании локальных актов предприятия. Заработная плата за время выполнения трудящимся профессиональных обязанностей в командировочной поездке начисляется согласно стандартной тарифной ставке за один рабочий день. Исключение составляют ситуации, когда сотрудник был вынужден работать в выходные или праздничные дни. В подобном случае размер среднедневного заработка за один рабочий день увеличивается в два раза.

(3 оценок, среднее: 4,33 из 5)

Новый порядок подтверждения срока пребывания в командировке

Фактический срок пребывания работника в командировке, как и раньше, можно подтвердить проездными документами. Изменения затронули порядок подтверждения срока пребывания в командировке, если сотрудник добирался к месту командирования не общественным транспортом.

Работник ездил на своем или служебном транспорте

В новой редакции пункта 7 Положения о командировках дан перечень документов, подтверждающих срок пребывания в командировке, если работник ездил на автотранспорте.

Работник может добраться до места командировки и обратно:

- на служебной машине;

- личном автотранспорте;

- автомобиле, управляемом по доверенности;

- попутном транспорте.

В первых трех случаях основанием для использования этих видов транспорта является письменное решение работодателя (абз. 2 п. 7 Положения о командировках). Это решение нужно отразить в приказе о направлении в командировку. Оно будет основанием для выдачи работнику путевого листа.

В Положении о командировках нет прямого указания, что необходимо оформить письменное разрешение работодателя на проезд на попутном транспорте. Роструд рекомендует установить порядок пользования попутным транспортом в локальном нормативном акте компании (письмо от 15.05.2015 № 1168-6-1).

Служебная записка

Если работник ездил в командировку на автомобиле, по возвращении из командировки он должен составить служебную записку (абз. 2 п. 7 Положения о командировках). В ней нужно указать фактический срок пребывания в командировке. Такие рекомендации давали раньше и специалисты Роструда (письма от 15.05.2015 № 1168-6-1 и от 10.04.2015 № 831-6-1). Образец служебной записки приведен ниже (образец 2).

Образец 2 Служебная записка при поездке в командировку на личном автомобиле

Документы, прилагаемые к служебной записке

К служебной записке работник должен приложить документы, подтверждающие срок пребывания в командировке. Их перечень будет зависеть от обстоятельств проезда и проживания в командировке (см. таблицу ниже).

Таблица Документы, подтверждающие срок фактического пребывания работника в командировке

Если нет документов на проезд и проживание

В служебной записке работник может объяснить причину отсутствия у него документов, подтверждающих расходы на проезд и проживание. В этом случае подтвердить фактический срок пребывания в командировке можно письмом принимающей компании (абз. 4 п. 7 Положения о командировках). В письме принимающем компании должны быть указаны начальная и конечная даты срока.

Фрагмент служебной записки смотрите ниже(образец 3).

Образец 3 Фрагмент служебной записки при поездке на попутном транспорте и бесплатном проживании в командировке