Excel для финансиста

Одна из важнейших задач финансиста — управление денежными потоками организации. В больших компаниях для решения этой задачи используют специализированные казначейские системы, а в небольшой или развивающейся организации неплохо подойдёт Excel.

Оперативное управление денежными потоками обычно реализуют с помощью специального документа, который называется платёжный календарь (финансовый календарь). Для управления платежами в Excel нужно:

- собрать информацию о планируемых платежах;

- структурировать эту информацию (по статьям затрат, центрам финансовой ответственности и плательщикам);

- проверить на соответствие утверждённому бюджету движения денежных средств;

- рассчитать остаток на конец планируемого периода.

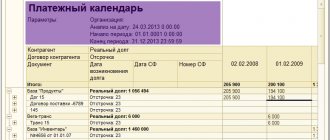

Один из простых примеров, реализующих платёжный календарь в Excel, можно скачать по ссылке: пример реестра платежей. Этот платёжный календарь используется для планирования платежей по группе небольших компаний (можно использовать для одной компании с разными расчётными счетами).

В примере две таблицы.

В верхней таблице вручную указывается остаток движения денежных средств по каждому плательщику на начало периода. Также вручную прописываются ожидаемые поступления. В следующих столбцах автоматически рассчитываются общие суммы платежей и планируемые остатки на конец периода.

Нижняя таблица представляет собой список планируемых счетов. Ключевая информация: суммы платежей, контрагенты, плательщик, статьи затрат, предельный срок оплаты.

Обратите внимание на несколько удобных «хитростей».

Первое. Нижняя таблица представляет собой «умную таблицу» Excel. Это очень удобный инструмент для таблиц с изменяемым числом строк и столбцов: при добавлении строк в конец таблицы не надо «перепротягивать» все формулы, они протягиваются автоматически. Кроме того, упрощена адресация к ячейкам таблицы. Обратите внимание на формулу в ячейке D2: «=СУММЕСЛ?(РеестрПлатежей[Плательщик];A2;РеестрПлатежей[к оплате])«. Здесь «РеестрПлатежей» — имя «умной» таблицы (задаётся на вкладке Конструктор меню, эта вкладка появляется при выделении умной таблицы); «Плательщик» и «к оплате» — наименования столбцов таблицы. Формула ищет в столбце «Плательщик» наименование плательщика из ячейки А2 и суммирует значения столбца «к оплате».

Второе. Основная задача планирования платежей — не допустить отрицательного остатка денег на счёте (такого быть не может). Обратите внимание на столбец Е верхней таблицы. Там рассчитываются эти остатки, и к ячейкам применено условное форматирование: если остаток отрицательный, Excel подкрасит ячейку. Для изменения платежей служит столбец «платим?» нижней таблицы. Если там стоит 1, платёж запланирован, если 0 — нет. Финансовый менеджер, изменяя значения в этом столбце, добивается отсутствия отрицательных плановых остатков.

Третье. Для исключения ошибок в нижней таблице применена частичная проверка вводимых данных. В столбец «Плательщик» невозможно ввести произвольное значение, можно только выбрать одно из значений, заданных в верхней таблице. Это сделано при помощи инструмента Проверка данных. Таким же образом можно защитить от ввода столбцы «Бизнес/подразделение» и «Наименование статьи бюджета», если предварительно сделать соответствующие справочники. Для «полного счастья» можно защитить верхнюю таблицу от изменения.

Подробнее об используемых инструментах читайте в учебнике Excel онлайн:

Об условном форматировании: Глава 2. Работа с ячейками: ввод, форматирование

О проверке данных и защите ячеек: Глава 4. Защита данных в Excel от нежелательных изменений

Голосование:

Статья была опубликована в журнале «Справочник экономиста» № 4 апрель 2020. Все права защищены. Воспроизведение, последующее распространение, сообщение в эфир или по кабелю, доведение до всеобщего сведения статей с сайта разрешается правообладателем только с обязательной ссылкой на печатное СМИ с указанием его названия, номера и года выпуска.

Окончание статьи. Начало в № 3, 2020 г.

Как избежать кассовых разрывов?

Как сформировать реестр платежей?

Как проконтролировать исполнение платежей?

Как наладить бюджетный контроль?

Формируем реестр платежей

Реестр платежей (платежный календарь) — это основной инструмент финансового руководителя. Интерфейс окна «Реестр платежей» представлен на рис. 12. Для создания реестра платежей применена сводная таблица: вкладка Вставка → Сводная таблица → На новый лист. Список полей сводной таблицы представлен на рис. 13.

Реестр платежей представляет собой двумерную таблицу, в столбцах которой расположены периоды с детализацией в день, а в строках — сгруппированная аналитика расходов.

Обратите внимание!

Для построения реестра платежей задействован сложный (служебный) столбец «Контрагент+Заявка+Документ» (об особенностях его настройки см. ч. 1 статьи). Он позволяет «сжать» реестр. Для интерактивной фильтрации данных применены срезы: вкладка Вставка → Срезы.

Рассмотрим, как в реестре платежей сформировать план платежей на следующую (12-ю) неделю.

Сумма всех неоплаченных заявок — 663 350 руб. (см. рис. 12). В реестре отражены остаточные суммы по заявкам (см. графу «Ост. по заявке, руб.» Журнала заявок (табл. 4, ч. 1 статьи), т. е. учтены уже осуществленные частичные оплаты по заявкам.

Так как оплаченные заявки финансового руководителя уже не интересуют, то отобраны заявки со статусами «Заявлен» и «Частично» (подробнее об аналитиках см. ч. 1 статьи).

В компании есть просроченные заявки (рис. 7, ч. 1), поэтому кроме 12-й недели (18–24 марта) с помощью среза отобраны и предыдущие недели — 8–11-ая, на которые приходятся граничные даты оплаты. Планировать платежи между компаниями группы не будем, поэтому в фильтре Группа выбираем Внешний (рис. 12).

По оценкам руководителя финансовой службы, имеющихся денежных средств для оплаты всех заявок (663 350 руб.) недостаточно. Поэтому на 12-ю неделю запланировали оплату заявок только с высоким приоритетом (табл. 5). Но и в этом случае сумма платежей остается значительной — 593 400 руб. Из них будут оплачены просроченные заявки № 4015 и 4020. Основная сумма платежей придется на зарплату (420,5 тыс. руб.) и налоги (34,9 тыс. руб.).

Чтобы снизить риски кассовых разрывов, финансовая служба:

- в договорах с покупателями предусматривает условия для предоплаты;

- отдельные категории клиентов переводит на расчеты по предоплате;

- открывает расчетные счета как минимум в двух банках. Это позволит оперативно направить клиентские оплаты на активный расчетный счет, если один из банков лишится лицензии;

- при направлении финансовых ресурсов на банковский депозит заключает договор с правом досрочного снятия средств;

- заключает договор с банком на овердрафт или факторинг;

- оформляет договоры займа с собственниками компании или аффилированными лицами;

- заключает договоры цессии, например перевод долга на более платежеспособную в настоящий момент компанию группы.

К сведению

При регулярном контроле задолженностей холдинговых компаний между собой финансовая служба часто обнаруживает встречные обязательства. Опытные финансовые руководители не гасят их в полном объеме — частичный остаток задолженности в дальнейшем можно использовать для решения проблем кассовых разрывов.

Быстро привлечь средства по договору цессии можно в случае, если с одной стороны отражена дебиторская задолженность по договору уступки права требования (перевода долга) к третьей стороне, а с другой — займы, предоставленные ранее для реализации проекта.

При внезапных кассовых разрывах:

- оценивают возможные последствия невыполнения платежа — штрафы, пени, блокирование расчетного счета. Штрафные санкции в договорах с поставщиками — это их право, а не обязанность, поэтому небольшая задержка в оплате часто не влечет за собой штрафов и пеней;

- просят покупателей погасить задолженность, произвести досрочные платежи или внести предоплату;

- приостанавливают платежи поставщикам, при этом направляют гарантийные письма с указанием срока платежа;

- если компания организована как группа, проблему кассового разрыва сглаживают оперативным внутрихолдинговым перетоком денежных средств.

После того как проблема кассовых разрывов решена, необходимо восполнить резервы (например, направить средства на депозит), а также учесть партнерские действия поставщиков и покупателей, которые помогли компании преодолеть дефицит, стимулируют дальнейшее сотрудничество (например, погасить поставщику кредиторскую задолженность).

Так, поставщик ОАО «РТИ» был исключен из реестра высокоприоритетных оплат (см. табл. 5), при этом он согласился продлить сроки оплаты без штрафных санкций. Но после того как кассовый разрыв успешно устранен, этому поставщику оплачивают всю сумму задолженности — 24 400 руб. (табл. 6).

Возможна и обратная ситуация — денежные поступления превышают плановые. В таких случаях надо эффективно использовать временно свободные деньги: закупить больше материалов (при заказе большой партии отдельные поставщики предоставляют скидки), направить их на депозит или вложить в инвестиционные проекты.

В нашем случае, например, можно ускорить оплату имеющихся заявок по двум инвестиционным проектам (а значит, и их реализацию; табл. 7):

- 42 «Строительство производственного корпуса № 3»;

- 45 «Модернизация цеха массозаготовки».

Ведение реестра документов

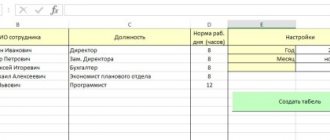

Реестр документов удобно заполнять в «Умной таблице» Excel, если не предполагается использование объединенных ячеек.

Далее мы рассмотрим реестр с данными сотрудников, который может использоваться для хранения этих данных и распечатки различных документов. На практике это был реестр Трудовых договоров, из которого распечатывались: Трудовой договор, Приложение к трудовому договору, Договор о материальной ответственности, Приказ о приеме на работу, Изменения к трудовому договору, Соглашение о расторжении трудового договора.

В примере реестр значительно уменьшен, из печатных форм оставлен только Договор о материальной ответственности, чтобы показать сам принцип ведения реестра и заполнения данными печатной формы.

Пример реестра документов в «Умной таблице» Excel

Для заполнения реестра данными можно использовать автоформу, подробнее о которой можно прочитать в разделе Работа с «Умной таблицей».

Образец реестра платежей

Реестр платежных действий представляет список счетов, счетов-фактур и расходных направлений, которые организация планирует возместить. Реестр платежей представляет важнейший элемент в системе, позволяющей осуществлять управление платежными мероприятиями. На предприятии обычно функционирует два реестра – по кассе и счетам.

В общем понимании реестр платежей представляет перечень обоснованных и поданных заявок, нуждающихся в исполнении на определенную дату.

Первое, что следует учесть в процессе формирования перечня – отсутствие кассовых разрывов. Т. е. мероприятия по планированию должны осуществляться в рамках имеющихся средств, без долгов и обязательств.

Традиционно имеющиеся ресурсы представлены остатками на расчетных счетах и в кассе, а также планируемыми доходами на протяжении дня. Порой в качестве инструментов оплаты организация применяет векселя.

Основные реквизиты и регламентация платежей

Платежные действия сопровождаются оформлением документов, одним из них является реестр платежей. Если средства принимаются в наличной форме, процесс регламентируется разделом 2 Положения Банка России №199-П, принятого 09.10.02.

В данной норме речь ведется о непосредственном порядке ведения операций в кассе кредитных организаций на территории РФ.

В соответствии с этим внесение со стороны юридического лица на банковский счет денежной выручки осуществляется в кассу.

Если платежи осуществляются с использованием банковских карт, немаловажную роль играет Положение Банка России №23-П «О порядке эмиссии и осуществления расчетов».

Порядок закрытия и открытия, а также организации пунктов обмена и осуществления определенных транзакций должен быть особым, в то же время никаких запретов и ограничений на проведение операций не предполагается.

Правила сбора и прохождения заявок

Посредством формирования заявок и грамотного их сбора добиваются следующих моментов:

- обеспечить проверку состава заявок, которые были утверждены, перед непосредственным экспортом в клиент-банк;

- сопоставить суммарные величины согласованных заявок с суммами доступного на расчетном счете остатка;

- подобрать все или частично платежи для осуществления экспорта.

Немаловажную роль играет использование сервиса Клиент-Банк, чтобы перейти к реестру, в рамках программы выбирается расчетный счет, делается клик по ссылке реестра. В окне, которое всплывет впоследствии, выводятся все согласованные платежные действия, подлежащие непосредственной оплате со счета, который выбран пользователем.

В нижней части фигурируют сведения по общей сумме к оплате. С помощью этой системы может происходить выбор отдельных заявок. Для этого необходимо щелкнуть по вкладке «выбрать» или удерживать «CTRL» и нажать мышкой по ячейке, содержащей величину платежа. В последнем случае не только выделяется заявку, но и будут получены данные по их сумме.

Ведение в 1С с примерами и проводками

Ведение в 1С подразумевает составление записей по хозяйственным операциям. Все они выглядят следующим образом:

- Дт 50 Кт 90(1) – отражение поступления выручки в кассу предприятия;

- Дт 90(2) Кт 68(2) – исчисление налога на добавленную стоимость;

- Дт 90(4) Кт 41(2) – отражение стоимостных показателей товаров;

- Дт 50 Кт 51 – поступление средств с расчетного счета в кассу;

- Дт 55 Кт 51 – перечисление средств в другой банк с расчетного счета;

- Дт 51 Кт 57 – поступление на расчетный счет средств, пребывающих в пути.

В общем и целом, для отражения хозяйственных операций традиционно используются счета 50, 51 в различных проводках и вариациях.

Исполнение платежного календаря

Планирование финансовой части – важнейшая задача в деятельности организации. Одним из инструментов расчетных действий является платежный календарь, способствующий оперативному решению ряда задач.

- Сведение прогнозных вариантов к единому заданию.

- Синхронизация денежных потоков в целях повышения эффективности денежного оборота.

- Ослабление приоритетности платежей по критерию их воздействия на итоги деятельности.

- Обеспечение ликвидности денежного потока и повышение платежеспособности.

Грамотное исполнение платежного календаря гарантирует отсутствие формирования долгов и проблем с законодательством. Кроме того, наделяет предприятие большим количеством преимуществ в виде выгоды, защищенности, оперативности совершения сделок, а также позволяет решать множество текущих и плановых задач.

О том, как сформировать реестр платежей, можно узнать из данного видео.

Предотвращение кассовых разрывов

Главная цель использования платежного календаря – борьба с кассовыми разрывами. Представление графика платежей в простой, наглядной форме позволяет явственней увидеть картину движения денежных средств, сформированную данными оперативного планирования на основании информации о плановых поступлениях и списаниях денежных средств.

Рисунок 1. Пример платежного календаря в профессионально специализированной программе «WA: Финансист».

Информация о прогнозном движении денежных средств с возможными кассовыми разрывами способствует оперативному принятию мер по недопущению данной ситуации.

Очень важным для использования данного инструмента управления движением денежных средств является его интерактивность и возможность настройки аналитики любой глубины в полезном разрезе.

Возможность переноса планового платежа непосредственно в форме с оперативным изменением ситуации по плану поступлений и расходования денежных средств дает пользователю наглядную картину ситуации по изменению денежных потоков предприятия.

Настраиваемые группировки инструмента предоставляют пользователю тот уровень детализации, который ему действительно необходим (от сводных оборотов по каждой заявке, до детализированных).

Использование информации о неснижаемом остатке, может быть эффективным механизмом накопления сумм на счете к определенной дате (например, для оплаты налогов или выплаты заработной платы).

Результатом оптимизации платежного календаря является упорядоченный план (прогноз) движения денежных средств, в котором отсутствуют кассовые разрывы.