Главная — Статьи

Начиная с бухгалтерской отчетности за 2011 год строку «Расходы будущих периодов» убрали из вновь утвержденной формы бухгалтерского баланса, поскольку эти новые формы налоговая служба и Минфин рекомендуют применять непосредственно с отчетности за I квартал 2011 г. (Письмо ФНС России от 18.04.2011 N КЕ-4-3/6116; Письмо Минфина России от 24.01.2011 N 07-02-18/01). Впоследствии из Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ были исключены положения, касающиеся расходов будущих периодов (Пункт 65 Положения N 34н). Такое положение дел вызвало неоднозначную реакцию и замешательство бухгалтерского сообщества. Появилось огромное количество вопросов и обсуждений, следует ли избавляться от счета 97 «Расходы будущих периодов», а если следует, то куда девать суммы, которые на нем числятся.

Бухгалтерам счет 97 удобен, и расставаться с ним они не хотят

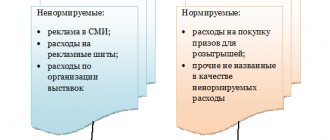

Угроза, нависшая над счетом 97, показала, насколько наши бухгалтеры его любят. В основе этой любви, конечно, сугубо прагматичные причины: на счет 97 можно списать суммы, которые сейчас по тем или иным причинам нельзя (или не хочется) признавать в текущих расходах. Причин может быть несколько. Причина 1. Боимся списать существенную сумму затрат сразу на расходы К примеру, организация сделала дорогой ремонт оборудования. Даже если бухгалтер считает, что сумму расходов на этот ремонт можно полностью признать в текущих расходах, делать это он опасается. Причем причина таких опасений не только в возможных претензиях проверяющих, но и в нежелании портить себе отчетность и снижать текущие финансовые показатели (даже если в итоге получаем все-таки прибыль). Причина 2. Прячем убытки Особо пояснять, о чем речь, нет необходимости. Всем известно, что налоговики не любят убытков — они даже являются одним из критериев для отбора претендентов на выездную проверку (Концепция системы планирования выездных налоговых проверок, утв. Приказом ФНС России от 30.05.2007 N ММ-3-06/[email protected]). Поэтому бухгалтеры (иногда — с подачи инспекторов) прячут на счет 97 текущие расходы. И тут совершенно не важно, насколько существенна та или иная сумма расхода. Ведь даже несколько несущественных сумм, накопленных в течение года, в итоге могут повлечь появление убытка. Все, конечно, понимают, что такое отражение расходов неправильное. Но все же иногда сознательно на него идут. Причина 3. Пытаемся «подтянуть» бухгалтерский учет под налоговый Одна из распространенных ситуаций — продажа основного средства с убытком до истечения срока его полезного использования. По правилам налогового учета такой убыток нельзя признать сразу: его надо списывать постепенно в течение оставшегося срока эксплуатации (Подпункт 1 п. 1, п. 3 ст. 268 НК РФ). Поэтому бухгалтеры предпочитают результат от продажи ОС (убыток, выявленный на субсчете 01-«Выбытие основных средств») не списать на счет 91 «Прочие доходы и расходы», а отразить на счете 97 «Расходы будущих периодов». И списывать постепенно в течение того же срока, что и в налоговом учете. Конечно, это удобно, но совершенно неверно. Другой аналогичный пример — лицензии на занятие определенной деятельностью. В налоговом учете бухгалтеры опасаются единовременно учитывать стоимость дорогих лицензий в расходах. Ведь есть Письма Минфина, рекомендующие сумму государственной пошлины за выдачу лицензии списывать равномерно в течение срока действия самой лицензии (Письма Минфина России от 16.08.2007 N 03-03-06/1/569, от 31.05.2007 N 03-03-06/1/353).

Примечание Есть и другие письма финансового ведомства, в которых Минфин высказывает иное мнение о порядке признания расходов на лицензии в налоговом учете. В защиту единовременного признания стоимости лицензии в расходах он приводит такие аргументы: — положение п. 1 ст. 272 НК РФ о распределении расходов между периодами может применяться только к расходам, возникающим в рамках гражданско-правовых договоров. А в отношении иных расходов (к примеру, вытекающих из норм закона) п. 1 ст. 272 НК РФ не применяется. Поэтому нет необходимости распределять стоимость лицензии на все периоды ее действия (Письмо Минфина России от 15.10.2008 N 03-03-05/132); — государственная пошлина является федеральным сбором (Пункт 2 ст. 8, п. 10 ст. 13 НК РФ). Поэтому ее сумму надо признать в расходах в момент начисления (Подпункт 1 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ; Письмо Минфина России от 30.11.2005 N 03-03-04/1/399; Постановления ФАС МО от 12.08.2009 N КА-А40/7313-09; ФАС ВВО от 30.11.2006 по делу N А28-3289/2006-109/21).

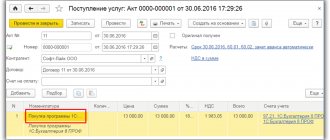

Причина 4. Нам удобно отражать все суммы, которые нужно (или просто решено) списывать равномерно в течение нескольких месяцев, на счете 97 Удобство, прежде всего, обеспечивает возможность автоматического ежемесячного списания в программе сумм со счета 97. Такой механизм заложен в большинство бухгалтерских программ. Не нужно вручную делать проводки каждый месяц — все делается само собой. И что немаловажно — для такой проводки программа не требует вводить реквизиты какого бы ни было документа (акта о выполнении работ или оказании услуг, накладной и т.д.). Именно поэтому некоторые бухгалтеры сознательно учитывают на счете 97 суммы некоторых авансов (к примеру, платежи по договорам страхования). Кроме того, некоторым предпочтительнее все суммы, которые надо постепенно признавать в расходах, учитывать где-то в одном месте (как суммы, действительно относящиеся к будущим периодам, так и суммы авансов по услугам или аренде и прочих непонятностей). Ведь если такие постепенно списываемые суммы раскидать по нескольким счетам (к примеру, одну часть оставить на счете 97, а остальные — на разных субсчетах к счету 76 «Расчеты с разными дебиторами и кредиторами»), то вероятность ошибки повышается — можно с каких-то счетов их списать, а с каких-то — забыть. Да и работы прибавляется.

Вывод Итак, в результате бессистемного подхода к использованию счета 97 в бухучете многих организаций на нем образовалась та самая «помойка», которая раньше плавно переходила в бухотчетность в виде абсолютно неклассифицируемой суммы, непонятно что означавшей. А ведь это неправильно, поскольку не дает представления о реальной картине активов, расходов и финансового результата.

Налоговый учёт РБП

Такого понятия как «расходы будущих периодов» в налоговом кодексе нет. Однако в нём отражено налогообложение некоторых видов затрат, которые можно отнести к РБП.

Согласно Налоговому законодательству, это следующие затраты:

- произведенные для освоения природных ресурсов (ст. 261 НК РФ);

- на различные инженерские или опытно—конструкторские разработки (ст. 262 НК);

- на обязательное или добровольное медицинское страхование своих сотрудников (ст. 263 НК РФ).

Согласно п. 6 ст. 272 НК РФ, расходы предприятия, которые появились после страхования сотрудников по полисам ОМС и ДМС, считаются расходами того отчётного периода, в котором они возникли.

Если договор заключался на срок больше, чем отчётный период, а взнос был разовым, то расходы распределяются на весь срок действия договора страхования.

Если согласно страховому договору предусмотрено внесение страховой премии в рассрочку, то расходы учитываются по периодам внесения платежей для погашения рассрочки, например, квартал или полугодие.

РБП при УСН

Если же предприятие применяет льготный режим налогообложения — УСН, то бухгалтер должен отражать РБП в книге учёта доходов и расходов. Также, предприятие, которое применяет УСН, может сумму единого налога к уплате уменьшить на сумму РБП. Но это возможно только в том случае, если налоговой базой являются «Доходы, уменьшенные на расходы».

Счет 97 «Расходы будущих периодов» никто не отменял

Посмотрим, что же именно произошло в 2011 г. с расходами будущих периодов в связи с поправками, вступившими в силу начиная с 1 января этого года. (!) Расходы будущих периодов «удалили» из отчетности. Изменения, внесенные Минфином, направлены на устранение неразберихи в отчетности и упорядочение сумм, отражаемых ранее в качестве РБП в бухгалтерской отчетности: — в утвержденной форме бухгалтерского баланса теперь нет строки для отражения расходов будущих периодов; — п. 65 Положения N 34н звучит теперь как отсылочная норма: при определении затрат отчетного периода он направляет бухгалтеров к профильным ПБУ, регулирующим условия признания различных активов. Расходы будущих периодов сами по себе в нем не упомянуты.

Примечание Если в бухгалтерской отчетности есть безликий актив «РБП», это усложняет ее трансформацию в международную. Причем автоматически такому «запасу» нельзя найти соответствие с активами/расходами по правилам международного учета (в старой форме баланса именно в разделе «Запасы» была предусмотрена строка для отражения расходов будущих периодов). Требуется поднимать аналитику счета 97 и «разгребать», что, куда и когда относить. Поэтому приверженцы скорейшего перехода на МСФО ратуют за то, чтобы вообще удалить понятие «расходы будущих периодов» из всех нормативно-правовых актов по бухгалтерскому учету, включая и План счетов.

Так что теперь в отчетности просто не должно быть строк, в которых отражается скопом масса разнородных сумм (если они, конечно, существенные). А существенность показателя надо определять самостоятельно (Пункт 3 Приказа Минфина России от 02.07.2010 N 66н), с учетом того, чтобы отчетность давала пользователям реальную информацию для оценки финансового положения организации и результатов ее деятельности (Пункт 11 ПБУ 4/99 «Бухгалтерская отчетность организации», утв. Приказом Минфина России от 06.07.1999 N 43н). (!) Расходы будущих периодов в бухгалтерском учете сохранились. Эти расходы по-прежнему поименованы в нескольких положениях по бухгалтерскому учету. Во-первых, механизм переноса затрат на будущее до сих пор предусмотрен ПБУ 10/99 «Расходы организации» (Пункты 9, 19 ПБУ 10/99 «Расходы организации»). Это самое главное препятствие для устранения счета 97 из «боевого запаса» бухгалтера. Переходящие затраты, имеющие отношение к получению доходов в будущем, оно по-прежнему предписывает обоснованно распределять между отчетными периодами (Пункт 19 ПБУ 10/99).

Примечание Кстати, аналогичное правило есть и в налоговом учете. При расчете базы по налогу на прибыль расходы признаются в том периоде, к которому они относятся, независимо от их оплаты (Пункт 1 ст. 272 НК РФ). И это для бухгалтера, которому нет особой нужды скрупулезно следовать правилам международного учета, — еще один серьезный аргумент за то, чтобы применять счет 97. Конечно, все в курсе, что бухучет и налоговый учет — это две самостоятельные системы. Но если в бухучете вы будете списывать расходы единоразово, а в налоговом — постепенно, то результат понятен всем: здравствуйте, разницы по ПБУ 18/02! Вот только им никто не рад, и все стараются их минимизировать.

Во-вторых, упоминание расходов будущих периодов осталось в других нормативных актах по бухучету. Вот они: — п. 39 ПБУ 14/2007 «Учет нематериальных активов» (Утверждено Приказом Минфина России от 27.12.2007 N 153н); — п. 16 ПБУ 2/2008 «Учет договоров строительного подряда» (Утверждено Приказом Минфина России от 24.10.2008 N 116н); — п. 94 Методических указаний по бухгалтерскому учету материально-производственных запасов (Утверждены Приказом Минфина России от 28.12.2001 N 119н); — п. 16 Методических указаний по формированию бухгалтерской отчетности при осуществлении реорганизации организаций (Утверждены Приказом Минфина России от 20.05.2003 N 44н) (в этих Указаниях в качестве примера расходов будущих периодов приведены расходы на приобретение лицензии); — План счетов бухучета и Инструкция по его применению (Утверждены Приказом Минфина России от 31.10.2000 N 94н).

Вывод Сейчас Минфин сделал лишь первый шаг: заставил идентифицировать расходы будущих периодов при составлении бухгалтерской отчетности (разумеется, если сумма расхода/актива существенная). Теперь в балансе не должно быть существенных безликих сумм. Но пока речь не идет о том, чтобы ликвидировать счет 97 «Расходы будущих периодов». Да это и невозможно сделать сейчас — пока не отменен сам механизм переноса на будущее простых затрат (не связанных с приобретением амортизируемого имущества) (Пункт 19 ПБУ 10/99). И если в нормативных актах по бухучету предусмотрен перенос затрат на будущее, то и пользоваться им можно до тех пор, пока Минфин не приведет в порядок свои ПБУ и иные нормативные акты.

Зачем нужны будущие издержки?

Это означает, что организация потратила деньги сейчас, но на затраты сумму спишет потом. При этом дебиторская и кредиторская задолженности закрываются в текущем периоде. К таким расходам относятся:

- затраты на страхование имущества;

- покупка лицензий;

- обязательная сертификация продукции;

- неисключительные права на программные продукты;

- рекультивация земель;

- горные подготовительные работы.

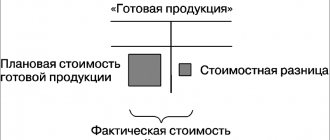

В бухгалтерском учете 97 счет относится к активным, поэтому все расходы списываются в дебет других счетов. Соответственно, обороты по кредиту уменьшают дебетовый остаток. Суммы отражаются за минусом налога на добавленную стоимость.

Читать дальше: Заполнение пустого конверта образец почта россии

Примечание от автора! Активными называются счета, остатки по которым могут аккумулироваться только по дебету. Это оказывает влияние на структуру баланса. В данном случае «активный» буквально означает актив баланса.

Аналитический учет расходов будущих периодов (РБП) ведется по каждому поступающему активу. Это означает, что для каждого названия будет заведена собственная карточка, в которой указывается:

- наименование;

- сумма по договору;

- признание расходов в днях или месяцах;

- период списания, соответствующий сроку действия, прописанному в договоре;

- счет в бухгалтерском учете для списания издержек;

- статья затрат.

Для каждого из типов расходов будущих периодов были предусмотрены собственные субсчета:

- 97.01 принято предназначать для издержек на оплату труда будущих периодов (отпуска, компенсации на увольнение).

- 97.02 применяется для учета затрат на добровольное страхование работников.

- 97.21 используется для прочих расходов.

Справка! После выхода Приказа Минфина РФ № 186н от 24.12.2010. РБП на оплату труда учитываются на 96 счете «Резервы предстоящих расходов», а субсчет 97.02 применяется для страхования любых типов, предусмотренных в организации. Пунктом 65 приказа обозначено, что затраты могут списываться так же, как другие активы. Однако большинство предприятий предпочитает по-прежнему отдельно учитывать активы, которые распространяют свое действие на будущее.

Определяемся, что мы будем менять в своем бухучете

Не секрет, что далеко не все организации трепетно относятся к своей бухгалтерской отчетности. У многих небольших предприятий в числе пользователей отчетности часто — лишь налоговая инспекция и руководство (да и оно интересуется балансом чисто формально). Понятно, что у бухгалтеров таких организаций нет серьезного стимула для того, чтобы вести бухучет идеально. Штрафы за неправильное отражение операций, конечно, есть (Пункты 1 — 3 ст. 120 НК РФ), но они для многих представляются иллюзорными (хотя бы потому, что проверяющие из налоговой инспекции, как правило, бухучет знают не очень хорошо). В итоге некоторые бухгалтеры решили вообще ничего не менять в порядке учета РБП — ведь это не такой принципиальный момент, как, например, лимит стоимости основных средств. Некоторые нашли компромисс: оставить на счете 97 все так, как и было раньше (даже если это и не идеальный вариант учета), а чтобы правильно заполнить отчетность, существенные суммы затрат, числящихся в составе РБП, выделять и показывать в бухгалтерском балансе обособленно. А тем, кто хочет все же, чтобы бухучет родной организации соответствовал требованиям, придется постараться. От неразберихи на счете 97 можно и нужно избавляться. Значит, надо вносить изменения в учетную политику. Чтобы очертить круг таких изменений, вам нужно определиться, какие хозяйственные операции вы будете учитывать иначе, чем делали это раньше. А для этого вам надо проинвентаризировать свой счет 97: — то, что может быть смело названо активами, оставляете на счете 97. Каждому из таких активов надо дать конкретные названия и для каждой группы однородных активов лучше выделить субсчет на счете 97. Это облегчит заполнение бухотчетности; — того, что у нас подходит под понятие расходов, на счете 97 быть не должно. И в дальнейшем подобные затраты вы будете сразу признавать при расчете финансового результата текущего периода (они будут учитываться в отчете о прибылях и убытках).

Внимание! Если изменившиеся требования в бухучете затрагивают ваши операции, вам нужно вносить изменения в свою учетную политику. И действовать они должны с начала года.

Заметим, что понятие актива в нашем бухучете весьма расплывчатое и под него подходит чуть ли не все на свете (активами считаются любые хозяйственные средства, над которыми организация получила контроль и которые должны принести ей экономические выгоды в будущем (Пункт 7.2 Концепции бухгалтерского учета в рыночной экономике России)). Поэтому лучше рассуждать более прагматично. Чтобы классифицировать некую сумму, проверяете это нечто на предмет того, сможете ли вы это продать кому-то другому или нет. Если вы можете это продать, то у вас есть актив (к примеру, расходы на подготовку к производству сформируют стоимость готовой продукции, которую вы сможете реализовать). Если вы это нечто продать не можете — значит, расход у вас есть уже сейчас, а не в каком-то неопределенном будущем. К примеру, лицензию вы получаете для своей определенной деятельности, и, даже если вы перестанете ею заниматься, деньги вам никто не вернет, а никому другому ее передать нельзя. Значит, лицензию вполне логично признать все-таки расходом, а не активом. Изменения в применяемых вами способах бухучета должны действовать с 01.01.2011 — ведь они связаны с вступлением в силу Приказа Минфина России от 24.12.2010 N 186н, который внес поправки в нормативные акты по бухучету (Пункт 10 ПБУ 1/2008 «Учетная политика организации»). А поскольку в Приказе N 186н нет никаких переходных положений, то изменения в отчетность, по-хорошему, нужно вносить ретроспективно (Пункты 14, 15 ПБУ 1/2008). Правда, большинство организаций игнорируют это требование (причем некоторые — даже невзирая на то, что их отчетность проверяют аудиторы). Причина в том, что ретроспективный метод труден — ведь при изменении способов учета вам придется пересчитать входящие остатки на счетах бухучета по состоянию на 1 января. Данные отчетности на 31.12.2009 и на 31.12.2010 (эти данные фигурируют в текущей отчетности 2011 г.) надо представить в уже пересчитанном виде — как будто ваш новый способ учета применялся вами и раньше. Те, кто не хочет применять ретроспективный метод, суммы, которые теперь надо признавать в учете единовременно, предпочтут списать как расходы текущего периода (на счет 91 «Прочие доходы и расходы»). Такой подход бухгалтеры объясняют тем, что в Приказе N 186н никаких переходных положений по этому вопросу нет, а ошибкой как таковой однозначно признать старый порядок отражения сумм в учете довольно сложно. Кроме того, не забывайте, что малые предприятия (кроме эмитентов публично размещаемых ценных бумаг) могут на вполне законных основаниях отражать изменения учетной политики перспективно — то есть в текущем периоде (Пункт 15.1 ПБУ 1/2008). Какой способ (ретроспективный или нет) вы будете применять, если вообще решитесь на изменения, — выбирайте сами. Но вам нужно будет заявить о нем в пояснительной записке к отчетности.