Расчетный лист: понятие и требования, предъявляемые к его составлению

Расчетный лист – это документ, который составляется работодателем с целью информирования трудящегося о начислениях, которые ему причитаются. Обязанность составления расчетных листов вытекает из положений ст. 136 ТК РФ, согласно которым работодатель обязан ежемесячно доводить до сведения трудящихся в письменном виде:

p, blockquote 2,0,1,0,0 –>

- сведения о составе зарплаты;

- информацию о иных выплатах;

- сведения об удержанных средствах, в частности, налоговых отчислениях;

- информацию о сумме, которая будет выплачена служащему за расчетный период.

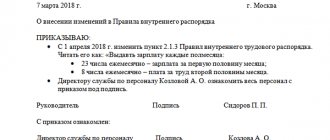

Важно! Закон не содержит обязательных требований к содержанию расчетного листа и порядку его оформления. Каждый работодатель вправе самостоятельно разработать бланк данного документа и утвердить его локальным актом.

Исходя из толкования требований ст. 136 ТК РФ, изложенных выше, в расчетном листе должны отражаться следующие сведения:

p, blockquote 4,0,0,0,0 –>

- о начисленных трудящемуся средствах;

- об удержанных средствах;

- о сумме, подлежащей выплате.

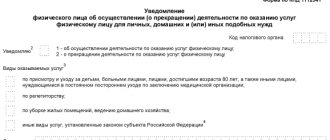

Виды кодов, которые используются при заполнении справки 3-НДФЛ

При заполнении справки 3-НДФЛ используются иные коды доходов. Они закреплены в Приложении № 4 к Приказу ФНС России от 24.12.2014 N ММВ-7-11/[email protected] Применяется 10 кодов:

p, blockquote 10,0,0,0,0 –>

| Код | Вид дохода |

| 01 | Доходы, которые получены от продажи недвижимости |

| 02 | Доходы, полученные в результате отчуждения иного имущества |

| 03 | Доходы, которые были получены от продажи ценных бумаг |

| 04 | Прибыль от передачи имущества в аренду |

| 05 | Доходы, полученные безвозмездно, на основании дарения |

| 06 | Доходы от трудовой деятельности, если налоги уплачивал работодатель |

| 07 | Доходы от трудовой деятельности, если налог не был уплачен работодателем |

| 08 | Доходы от дивидендов |

| 09 | Продажа имущества по кадастровой стоимости |

| 10 | Иные доходы |

p, blockquote 11,0,0,0,1 –>

Благодаря приведенной расшифровке, можно определить состав денежных сумм, полученных от работодателя, а также правильно заполнить декларацию по форме 3-НДФЛ.

https://youtu.be/y7hubjGaty4

Период с 1991 по 1995

К кодам 530 а), б), 531 а), б) графа 13.Стоимость путевок на санаторно-курортное лечение работников, летний отдых детей (стоимость путевок в детские оздоровительные лагеря) не облагается налогом на доходы физических лиц в случаях предоставления персонифицированных подтверждающих документов. 45. К коду 531 д) графы 7, 8, 9 и 17.

Оплата дополнительных (личных) взносов в негосударственный пенсионный фонд «Благосостояние» по договорам, заключенным подразделением ОАО «РЖД», принимается в целях исчисления налога на прибыль в случаях, если указанная оплата оговорена в трудовом договоре работника и при условии ведения персонифицированного учета.

При отсутствии персонификации и условия оплаты по указанному договору в трудовом договоре, данные расходы не учитываются в расходах по налогу на прибыль и не облагаются единым социальным налогом.В соответствии с подпунктом 5 пункта 1 статьи 9 Закона от 24.07.2009 г. № 212-ФЗ дополнительные (личные) взносы в негосударственный пенсионный фонд «Благосостояние» по договорам, заключенным подразделением ОАО «РЖД», с 01.01.2010 г.

не подлежат обложению страховыми взносами. 46. К коду 505 графы 7, 8, 9.Согласно статье 7 Закона от 24.07.2009 г. № 212-ФЗ объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые организациями в пользу физических лиц по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг.

https://youtu.be/MbaA6lce8lA

Расчетный лист по заработной плате

Встречаются два приятеля:

— Ты за что работаешь?

— Получать большую зарплату!

Люди работают, в первую очередь, ради того, чтобы обеспечить личные материальные потребности и благосостояние своей семьи. В России законом определено, что предприниматели и государство должны выплачивать заработную плату наемным работникам два раза в месяц в виде аванса и заработной платы.

Проверить правильность начисления зарплаты работник может, заглянув в свой расчетный лист по заработной плате. Этот документ работодатель обязан вручить при каждой выплате заработанных работником денег. Как правило, такой листок составляет бухгалтерия один раз в месяц. Он должен быть сформирован в бумажном варианте, независимо от того, производит ли предприятие выплату зарплаты в безналичном виде (перечислением на карточные счета) или трудящиеся получают деньги в кассе. Порядок выдачи расчетных листков по заработной плате определяет организация самостоятельно, но их невыдача может привести к штрафным санкциям в размере от одной до пяти тысяч рублей (штраф накладывается на руководителя) или от тридцати до пятидесяти тысяч рублей (для юрлица). Стандартной формы расчетного листка по заработной плате не существует. Каждый субъект предпринимательской деятельности разрабатывает его самостоятельно. Однако есть определенные требования, которые должны быть соблюдены. Главное, чтобы информация в листке должна быть понятной.

Какой код в платежке при перечислении зарплаты

Следовательно, можно полагать, что и выдача зарплаты наличными, и перечисление ее на счет нерезидента равнозначны с точки зрения ее законности и определяются только соглашением, к которому по этому вопросу пришли работник и работодатель.

Если работник написал , работодатель должен перечислить деньги в безналичном порядке. При оформлении платежки на перечисление зарплаты в поле «Назначение платежа» перед текстовой частью необходимо в фигурных скобках указать код валютной операции.

Это значит, что банк с 1 июня формально вправе отказать в платеже из-за любой ошибки в документе (). Ошибку можно будет исправить, только если есть внутренняя инструкция банка, которая позволяет запросить у клиента уточнение.

За опоздание с оплатой из-за неточностей в платежке контрагентам придется заплатить неустойку или законные проценты, а ИФНС – пени.Из-за нужно заполнять не одну платежку по НДФЛ, а несколько. Например, по зарплате, отпускным и больничным. В письме от 12.07.2016 № ЗН-4-1/ ФНС напомнила, что с 2020 года действуют новые сроки уплаты НДФЛ.

А именно, теперь установлены отдельные сроки уплаты для НДФЛ с зарплаты, отпускных и больничных.Примечание: Смотрите .Все надо делать так же, как и раньше!!!!!: «При оформлении платежного поручения на перечисление в бюджет НДФЛ с дохода в виде заработной платы сотрудника в реквизите 107 необходимо указывать месяц и год, за который перечисляется налог.

То есть, которые не имеют отношения к бюджетной системе РФ.Также см. «».Чем может обернуться ошибка в КПП в платежном поручении?

Важно заметить, что поля 102 и 103 этого документа заполняют с четким соблюдением присвоенного отправителю и получателю денег кода причины постановки на учет.

Другая информация в этих полях, которая не отражает действительность, говорит об ошибочных данных в платежке.

14 Порядка, утвержденного 18 декабря 2013 года № 125н).Таким образом, становится ясен ответ на вопрос об обязательности КПП в платежке.

Отправитель должен его указать, если:перечисляет средства в бюджетную систему (прописывает свой код причины постановки в поле 103 данного платежного поручения)

Обязательным приложением к платежному поручению на перевод зарплатных сумм является реестр с указанием причитающихся выплат каждому сотруднику компании.

: Если платежка составляется на перечисление суммы, полагающейся одному сотруднику, то ее заполнение осуществляется несколько иначе:

- назначение платежа носит конкретный характер – в этом поле указывают ФИО работника, отметку о характере выплаты (например, «выплата зарплаты за июнь 2020 Реброву Александру Михайловичу), номер его лицевого счета и сумма;

- в поле «Счет получателя» указывают номер счета работника в учреждении банка.

- в графе получателя платежа отражают ФИО работника;

Образец заполнения платежного поручения на карту Сбербанка при перечислении денег отдельному сотруднику: На карту сотрудника можно перечислять не только зарплату, но и все выплаты, которые он получает при выполнении должностных обязанностей.

Поле 6 – сумма прописью.

Никаких других знаков в этом поле быть не должно.

Цифра должна совпадать с прописью в поле 6, иначе платежка принята не будет. Поле 8 – плательщик. Юрлицам надо указать сокращенное наименование и адрес, физлицам – ФИО полностью и адрес регистрации, занимающимся частной практикой, помимо этих данных, в скобках надо отметить вид деятельности, ИП – ФИО, правовой статус и адрес.

Предлагаем ознакомиться Перечисляет ли банк зарплату в субботу

Имя (название) от адреса отделяется символом //. Поле 9 – номер счета. Имеется в виду номер р/с плательщика (20-значная комбинация).

Поле 10 – банк плательщика. Полное или сокращенное название банка и город его расположения.

226 НК РФ предприятия, выплачивающие доходы физическим лицам, обязаны исчислить, удержать и перечислить в бюджет сумму НДФЛ согласно ст.

224 НК РФ. Исчисленные и удержанные суммы НДФЛ налоговый агент должен перечислить не позднее дня фактического получения в банке наличных денежных средств или перечисления заработной платы на пластиковые карты. Если доходы получены в натуральной форме, то налог в бюджет уплачивается не позднее дня, следующего за днем фактического удержания НДФЛ.

Общая сумма налога уплачивается по месту учета налогового агента в налоговом органе.

Расчетные листки по зарплате – как правильно выдавать

Предназначается расчетный листок (можно ниже), для пояснения информации о составе заработной платы и иных начислений. Формирование документа производится отдельно по каждому работнику. Периодичность составления – раз в месяц при окончательном расчете, при выдаче авансов /отпускных выписывать расчетные листки не нужно. Бланк разрабатывается работодателем самостоятельно с учетом нормативных требований ст. 372 ТК. Обязательно отражение следующих данных:

- О составных частях зарплаты за расчетный период, включая оклады, надбавки, коэффициенты, премии и т.д.

- Об иных начислениях, в том числе отпускных суммах, больничных пособиях, денежных компенсациях за задержку выплаты заработка, выплатах при увольнении и пр.

- О произведенных удержаниях – алименты, НДФЛ, кредитные выплаты, авансы, излишне удержанные суммы и пр.

- Об итоговых суммах к выдаче «на руки».

Ответственному лицу работодателя необходимо не только грамотно отразить расшифровку расчетного листка по заработной плате, но и правильно выдать документ сотруднику, с обязательным подтверждением факта вручения. Опытные кадровики советуют вести учет в специальном журнале расчетных листов или предусмотреть отрывную часть со строкой для росписи физлица непосредственно в самом бланке.

Расчетный листок по зарплате – расшифровка показателей

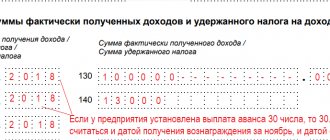

При составлении расчетных листков необходимо отдельно отражать все суммы начислений и удержаний, а при желании выполнять кодирование данных. Объединять выплаты различного назначения не разрешается. Нормативных требований к кодам доходов законодательство РФ не устанавливает. Предприятие вправе самостоятельно утвердить кодировку. Тогда вместо конкретных выплат (зарплата, отпускные, алименты и т.д.) форма расчетного листка будет содержать только цифры-коды.

Обратите внимание! Если применяется кодирование, обо всех значениях необходимо уведомить персонал предприятия. При этом для удобства разрешается разработать свои данные или применять коды из справок 2-НДФЛ по приказу № ММВ-7-11/[email protected] от 10.09.15 г. Для примера внизу представлены отдельные показатели доходов.

Коды зарплаты в расчетном листе:

- 2000 – зарплата за выполнение трудовых обязанностей.

- 1010 – доходы в виде дивидендов.

- 2001 – вознаграждение, выплачиваемое директорам, членам органа управления, совета директоров и пр.

- 2012 – отпускные выплаты.

- 2300 – суммы больничных пособий .

- 2010 – суммы, выплачиваемые за работу по договорам ГПХ. кроме авторских начислений.

- 2530 – заработок в натуральном эквиваленте.

- 2201-2209 – суммы авторских выплат.

- 2610 – суммы материальной выгоды от использования займов, полученных от работодателя.

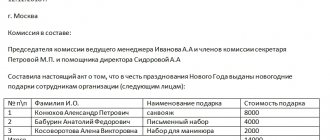

- 2720 – денежная стоимость полученных подарков.

Онлайн журнал для бухгалтера

Ночным временем считается время с 22 часов до 6 часов.

Сверхурочная работа оплачивается за первые два часа работы в полуторном размере, за последующие часы — в двойном размере.

· сдельщикам – по двойным сдельным расценкам;

· работникам, труд которых оплачивается по дневным и часовым тарифным ставкам, — в размере двойной или часовой тарифной ставки;

· работникам, получающим оклад, — в размере одинарной дневной и часовой ставки (части оклада за день или час работы) сверх оклада, если работа в выходной или нерабочий праздничный день производилась в пределах месячной нормы рабочего времени, и в размере двойной дневной или часовой ставки сверх оклада, если работа производилась сверх месячной нормы рабочего времени.

· осуществляется в пути следования железнодорожного подвижного состава;

Предлагаем ознакомиться: Недействительный брак является реально недействительным

· имеет разъездной характер;

· связана с отдельными поездками в пределах обслуживаемых ими участков.

Возмещаются также расходы работникам с подвижным характером работы.

В период особо сложных метеорологических условий (морозы, метели, заносы и другие) на работах, выполняемых на открытом воздухе, могут повышаться на 10 процентов сдельные расценки или тарифные ставки (должностные оклады) рабочим, специалистам и служащим.

Конкретные метеорологические условия, виды работ и перечень работников, для которых применяются положения настоящего пункта, определяются руководителем филиала ОАО «РЖД».

Работникам структурных подразделений железных дорог, структурных подразделений филиалов ОАО «РЖД», проблемных по укомплектованию кадрами, начальником филиала в пределах фонда оплаты труда филиала могут устанавливаться зональные надбавки за особые условия работы (зоны повышенной оплаты). Зональные надбавки устанавливаются на определенный период или текущий календарный год с учетом объемов выполняемых работ и уровня напряженности по формированию кадрового состава (кадровой неукомлектованность).

Региональные компенсационные надбавки устанавливаются в целях регулирования заработной платы работников ОАО «РЖД» с учетом специфики региональных рынков труда.

Для определения размеров надбавок используются показатели анализа экономической деятельности регионов за истекший календарный год.

· прожиточный минимум трудоспособного населения региона;

· среднемесячная заработная плата в промышленности региона;

· уровень текучести кадров в подразделениях ОАО «РЖД», расположенных в регионе.

· отношение среднего уровня заработной платы в подразделениях ОАО «РЖД», расположенных в регионе, к уровню заработной платы в промышленности региона.

· максимально допустимый размер надбавки не может превышать 40% тарифной ставки (должностного оклада) работника.

· надбавка выплачивается ежемесячно работникам ОАО «РЖД», постоянным местом работы которых являются те регионы, для которых в ОАО «РЖД» установлена такая надбавка.

Выплаты стимулирующего характера.

В целях стимулирования, повышения профессионального мастерства рабочим, стабильно обеспечивающим высокое качество работ (выпускаемой продукции), освоившим выполнение работ по смежным операциям и профессиям, могут устанавливаться надбавки за профессиональное мастерство, дифференцированные по разрядам квалификации: III разряда – до 20 процентов, IV разряда – до 16 процентов, V разряда – до 20 процентов, VI разряда и более высоких разрядов – до 24 процентов соответствующей тарифной ставки.

Работникам отдельных профессий и должностей филиалов и структурных подразделений ОАО «РЖД» могут присваиваться классные звания и выплачиваться надбавки.

· 15 процентов должностного оклада – докторам наук;

· 10 процентов должностного оклада – кандидатам наук.

Руководителям, специалистам и служащим филиалов ОАО «РЖД» могут устанавливаться надбавки за высокий уровень квалификации, высокие достижения в труде, выполнение особо важной работы.

Надбавка за выполнение особо важной работы устанавливается на срок выполнения конкретных работ, но во всех случаях не более чем на календарный год.

Региональное регулирование осуществляется в соответствии со статьями 315, 316 и 317 Трудового Кодекса РФ в районах Крайнего Севера и приравненных к ним местностям, а также в местности, где в соответствии с законодательством РФ установлены районные коэффициенты к заработной плате, оплата труда осуществляется с применением процентных надбавок и районных коэффициентов в порядке и размерах, установленных Правительством Российской Федерации.

К кодам 530 в), 531 в) графы 7, 8, 9, 17.В случаях, если расходы на оплату проезда к месту работы и обратно транспортом общего пользования предусмотрены трудовыми договорами и при предоставлении персонифицированных подтверждающих документов, указанные расходы принимаются в целях исчисления налога на прибыль и облагаются страховыми взносами (единым социальным налогом до 01.01.2010).

Как расшифровать и понять лист по заработной плате?

Закон о труде гласит, форма расчетного листа утверждается работодателем с учетом мнения представительного органа работников, например, с помощью приказа. Может выдаваться в бумажном или электронном виде — .

Для учета выданных документов можно вести журнал регистрации расчетного листков или ведомость учета.

Поэтому форма бланка может быть в каждой организации своя.

Однако, в листке по заработной плате обязательно присутствуют разделы:

- Начислено. Здесь указаны все начисленные за месяц суммы: зарплата, премия, надбавки, оплата ночного времени, доплата за стаж, пособие, отпускные и др.

- Удержано. Отражается информация об удержаниях: НДФЛ, по исполнительным листам, приказам о взыскании ущерба и т. п.

- Выплачено или межрасчетные выплаты. Обычно, здесь отображается выплата аванса. Но, могут быть и другие платежи. Например, выплата пособия по больничному листу была произведена раньше дня выплаты зарплаты, или работодатель оплатил отпускные.

- К выплате или задолженность. Сумма в этой колонке складывается по формуле: начислено – удержано – выплачено. Если она получается с минусом, то обозначается задолженность. Это может случиться, если, например, аванс по каким — то причинам оказался больше, чем начисленная зарплата.

Ст. 136 ТК РФ обязует работодателя уведомлять персонал о начисленной зарплате и удержанных суммах.

С этой целью ежемесячно перед выплатой заработной платы сотрудники получают расчетные листки.

Не все могут понять его и разобраться в цифрах, кодах, шифрах, содержащихся в этом документе.

Поэтому разберемся в каждой позиции этого документа детально.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему – напишите нашему консультанту или позвоните бесплатно:

+7 (499) 938-43-28 – Москва – ПОЗВОНИТЬ

+7 – Санкт-Петербург – ПОЗВОНИТЬ

+7 – Другие регионы – ПОЗВОНИТЬ

Это быстро и бесплатно!

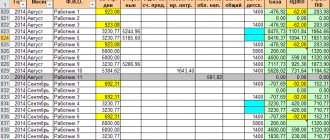

Коды по видам оплаты труда в табеле рабочего времени

> > 28 декабря 2020 Код вида оплаты труда в табеле отражает сведения о том, за что была начислена та или иная сумма.

Основная причина использования кодовых обозначений вместо стандартных буквенных – это необходимость автоматизации процессов расчета.

Для внесения кодов в унифицированных формах табеля предусмотрены специальные графы. О том, какие коды использовать в табеле учета рабочего времени, узнайте из нашего материала. Табель — оправдательный документ, на основании которого осуществляется расчет зарплаты работников. Российская организация вправе самостоятельно разработать форму учета рабочего времени своего персонала или использовать бланки, утвержденные Госкомстатом по форме Т-12 или Т-13.

В табеле ежедневно фиксируется количество отработанного каждым сотрудником времени, а также итоговое количество часов явок (неявок) по видам оплачиваемого труда.

Каждому виду труда соответствует определенный код. Коды видов оплаты труда в табеле формы Т-12 заполняются только в случае, если в организации ведется вторая часть указанного бланка.

Здесь для отражения сведений о заработной плате выделен целый раздел, который называется «Расчет с персоналом по оплате труда». В нем вид оплаты труда указывается не только в закодированном виде, но ставится также и его наименование, например оклад (наименование) 2000 (код). В форме табеля учета рабочего времени Т-13 для отражения сведений о начислении заработной платы предназначены столбцы 7, 8 и 9, которые в этом бланке дублируются дважды.

Код может вноситься двумя способами:

- В случае когда в табеле присутствуют разные виды начисления, код проставляется в соответствующей ячейке, в столбце 7, напротив каждого работника.

- Если вид и корреспондирующий счет для начисления зарплаты один для всех сотрудников, указанных в табеле, то код ставят в строке «код оплаты труда», которая расположена вверху и охватывает все столбцы с 7 по 9.

Таких кодов для одного работника в этой форме табеля может быть использовано до 8 штук. Перечень кодов по оплате труда, которые должны использоваться

Как расшифровать и понять лист по заработной плате?

Закон о труде гласит, форма расчетного листа утверждается работодателем с учетом мнения представительного органа работников, например, с помощью приказа. Может выдаваться в бумажном или электронном виде — подробнее о порядке выдачи листка.

Поэтому форма бланка может быть в каждой организации своя.

Однако, в листке по заработной плате обязательно присутствуют разделы:

- Начислено. Здесь указаны все начисленные за месяц суммы: зарплата, премия, надбавки, оплата ночного времени, доплата за стаж, пособие, отпускные и др.

- Удержано. Отражается информация об удержаниях: НДФЛ, по исполнительным листам, приказам о взыскании ущерба и т. п.

- Выплачено или межрасчетные выплаты. Обычно, здесь отображается выплата аванса. Но, могут быть и другие платежи. Например, выплата пособия по больничному листу была произведена раньше дня выплаты зарплаты, или работодатель оплатил отпускные.

- К выплате или задолженность. Сумма в этой колонке складывается по формуле: начислено – удержано – выплачено. Если она получается с минусом, то обозначается задолженность. Это может случиться, если, например, аванс по каким — то причинам оказался больше, чем начисленная зарплата.

Расчетный листок за Июнь 2019

Табельный номер 30672

Подразделение Отдел продаж

| Общий облагаемый доход: 174 000 |

Зарплата выплачивается персоналу в период с 1 по 15 число месяца следующего за отчетным периодом. Пункт «задолженность за предприятием на начало месяца» остается с прошлого расчетного периода (в примере — мая).

На данном примере выплата заработной платы за май производится в июне, что отражено пунктом «перечислено на карту».

Июньская же зарплата будет выплачена в июле, соответственно, эта операция будет отображена в расчетном листке за июль.

Сумма из колонки «к выплате за июнь» — 15230 будет отражена в июльском расчетном листе как «задолженность за предприятием на начало месяца» и после ее фактической выплаты появится в колонке выплачено.

По ст. 236 ТК РФ работодатель обязан при несвоевременной выплате зарплаты сразу выплачивать компенсацию за задержку. Тогда в колонке начислено появится еще одна позиция «компенсация за задержку зарплаты».

Что такое общий облагаемый доход?

Общий облагаемый доход в расчетном листке — это сумма, начисленная сотруднику с начала года, которая облагается НДФЛ – 13 %.

Не все доходы работников облагаются налогом с доходов.

Ст. 217 НК РФ устанавливает ограничения по этому поводу.

Межрасчетные выплаты

Понятие межрасчетные выплаты не всегда используют в расчетных листах. Это авансы или начисления, которые выдаются в период между совершением основных расчетов.

Например, это может быть аванс или отпускные суммы. Они выдаются именно в межрасчетный период.

Такие выплаты могут производиться одним из способов:

- через банк, реестром перечислений;

- через кассу, расходным кассовым ордером или платежной ведомостью.

Как разобраться с вычетами на детей?

Граждане, имеющие несовершеннолетних детей или учащихся на очной форме, вправе рассчитывать на стандартные налоговые вычеты на детей.

Они уменьшают налогооблагаемую базу.

Чтобы разобраться с данной льготой, нужно знать, какие виды вычетов предусмотрены НК РФ.

Вычеты на детей предоставляются в следующих размерах:

- на одного ребенка – 1400 рублей;

- на второго отпрыска – 1400 рублей;

- на третьего и последующих детей по 3000 рублей;

- за детей инвалидов родителям – 12000 рублей;

- приемным родителям за детей инвалидов – 6000 рублей.

Вычеты на детей предоставляются ежемесячно до момента превышения суммарного дохода 350 тыс. руб.

С нового года отсчет начинается заново. Положенные суммы льготы отражаются в строке листка «вычет на детей».

Например, если сотрудник имеет 1 ребенка и написал заявление в бухгалтерии на льготу, в его расчетном листе в этой графе будет стоять сумма 1400. Это нужно понимать, как сумма, на которую будет уменьшен облагаемый доход.

Также у работников может возникнуть право на другие виды вычетов: социальные или имущественные. Тогда отдельной позицией в расчетном листе будет указана сумма льготы и ее название.

Коды и шифры

Организациями довольно часто в расчетных листах используются коды доходов, чтобы расшифровать их, нужно знать, какие предусмотрены.

Основные шифры для отражения в листке по заработной плате:

- 2000 – зарплата;

- 2012 – отпускные;

- 2013 – компенсация за неиспользованный отпуск;

- 2014 – выходное пособие;

- 2300 – оплата больничного листа;

- 2762 – выплаты в форме материальной помощи при рождении, усыновлении и др.

Как должны отражаться отпускные?

Если работник ходил в отпуск, то в расчетном листе появится отдельная позиция в начислениях «оплата отпуска по календарным дням», она отражается кодом «2012».

Не позднее, чем за три дня до ухода отдыхать работодатель должен выплатить отпускные суммы (ст. 136 ТК).

При выплате в графе «выплачено» появится сумма начисленных отпускных за минусом НДФЛ.

Если есть исполнительный лист, то на руки работник получит еще меньше денег.

Пример

Сотруднику начислены отпускные за 28 дней 45000 рублей.

По исполнительному листу с него ежемесячно удерживают 20%.

В колонке «выплачено» появится сумма: 45000 — (45 000 – 45000 * 13 %) * 20% = 31320 руб.

Другими словами, из начисленных отпускных сначала бухгалтер отнимет НДФЛ, потом 20% по исполнительному листу, разницу выдаст сотруднику.

Как читать строку «всего удержано»?

Этот раздел отражает все удержания из зарплаты сотрудника по закону.

Это могут быть такие позиции:

- Налог с дохода физических лиц. Он рассчитывается как 13 % с начисленной суммы, за минусом вычета (если такой есть).

- Удержания по исполнительным документам. Максимальная сумма таких удержаний не может быть более 50 %. В исключительных случаях 70 %.

- Удержания по заявлению самого работника. Например, добровольные перечисления в пенсионный фонд.

- Удержания на основании приказов по предприятию: возмещение ущерба, подотчетных сумм, членских взносов и т. п.

Все перечисленные позиции, если они присутствуют в расчетном листке, удерживаются из начисленной зарплаты и суммарно отражаются в строчке «всего удержано».

Расшифровка зарплатных кодов

Содержание

Главная » Бухгалтеру » Коды начислений заработной платы в 2020 году Вернуться назад на Начисление заработной платы 2020 Код вида оплаты труда в табеле отражает сведения о том, за что была начислена та или иная сумма.

Для внесения кодов в унифицированных формах табеля предусмотрены специальные графы. О том, какие коды использовать в табеле учета рабочего времени, узнайте из нашего материала. Табель — оправдательный документ, на основании которого осуществляется расчет зарплаты работников.

Российская организация вправе самостоятельно разработать форму учета рабочего времени своего персонала или использовать бланки, утвержденные Госкомстатом по форме Т-12 или Т-13. В табеле ежедневно фиксируется количество отработанного каждым сотрудником времени, а также итоговое количество часов явок (неявок) по видам оплачиваемого труда.

Каждому виду труда соответствует определенный код. Коды видов оплаты труда в табеле формы Т-12 заполняются только в случае, если в организации ведется вторая часть указанного бланка. Здесь для отражения сведений о заработной плате выделен целый раздел, который называется «Расчет с персоналом по оплате труда».

В нем вид оплаты труда указывается не только в закодированном виде, но ставится также и его наименование, например оклад (наименование) 2000 (код). В форме табеля учета рабочего времени Т-13 для отражения сведений о начислении заработной платы предназначены столбцы 7, 8 и 9, которые в этом бланке дублируются дважды.

Код может вноситься двумя способами: • Если вид и корреспондирующий счет для начисления зарплаты один для всех сотрудников, указанных в табеле, то код ставят в строке «код оплаты труда», которая расположена вверху и охватывает все столбцы с 7 по 9. • В случае когда в табеле присутствуют разные виды начисления, код проставляется в соответствующей ячейке, в столбце 7, напротив каждого работника.

Таких кодов для одного работника в этой форме табеля может быть использовано до 8 штук.